オプション取引は人気を集めています。シンガポールの投資家がオプション取引に手を出していることや、これらの知識豊富な投資家がリターンを最大化するためにそれをどのように使用しているかについて聞いたことがあるかもしれません。

p.s.このガイドは2019年に最初に公開され、2022年1月3日に更新されました。

このガイドは、オプション取引の基礎を知りたい初心者のために作成されました。オプションの仕組みを説明します。オプション取引条件、オプションの種類、内在的価値と外在的価値の違いなどについて学びます。

先に進む前に、オプションは危険なツールになる可能性があることをお伝えしたいと思います。それは投資家のツールボックスに両刃の剣のままであり、多くの人がそれを危険な試みと見なすでしょう。

それは莫大な利益をもたらすことができますが、あなたが何をしているのかわからない場合にも前例のない損失が発生する可能性があります。これは複雑な手段であり、株式とは異なり、価格は一方の端からもう一方の端に簡単に変動する可能性のあるいくつかの要因によって決定されます。したがって、そのメカニズムをよく理解していない場合は、使用を避ける必要があります。

私はあなたが正しい(そしてより安全な)方向に始めるのを助ける基本を提示するために最善を尽くします。したがって、シンガポールでオプションを取引することを計画しているが、どこから、どのように始めればよいかわからない場合は、適切な場所にいます。

しかし、何よりもまず、オプションとは何かを定義しましょう。

オプションは、買い手と売り手の間の契約であり、買い手に購入する権利を与えます。 (コールオプション)または販売する (プットオプション)売り手への特定の日付またはそれ以前の特定の価格での原資産。

完全な学術的定義については、 Investopedia を参照してください。 状態:

オプションは、投資家が市場の暴落からのヘッジとして使用できると同時に、経常収入を生み出す強力なツールです。

一方、トレーダーは、あらゆる市場条件でリターンを拡大し、利益を生み出すために使用することもできます。

オプション取引は、オプション取引のプロセスです。投資家は、株式ポジションで追加収入を得る、希望する株式が特定の価格に下がるのを待っている間に追加収入を得るなど、さまざまな目的でオプション取引を使用します。

P.S.別の記事で学び、実行できる初心者オプション取引戦略を共有します。しかし、最初に、私たちの基本を正しく理解しましょう。

先に進む前に、知っておくべきいくつかの用語を次に示します。

圧倒する?心配しないでください。(うまくいけば)明確なケーススタディで概念を説明します!

その核となるのは、コールオプションとプットオプションの2種類のオプションです。

ただし、それらを購入または販売することができます。このセクションでは、Microsoftを例として、これら4つのシナリオについて説明します。

このケーススタディでは、Microsoftが現在260ドルで取引されていると仮定しましょう。

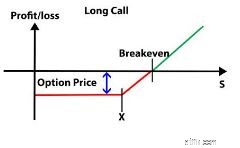

コールオプションは、購入者に 100株を購入する権利を与えます 売り手からの有効期限またはそれ以前の特定の価格での株式の。

通話オプションの仕組みの例を次に示します。

Microsoftが現在260ドルで取引していると仮定しましょう。 株価が上がると思う 今後2か月以内に、今のところ2か月で期限が切れるコールオプションを購入できます。

具体的には、有効期限が60日で、行使価格が270ドルのコールオプションを購入します (マイクロソフトが打つと私が信じる価格)。そうすることで、契約ごとに430ドルのプレミアムを支払うことになります(各契約は100株を表すことに注意してください) 。

60日後…

Microsoftが私の行使価格である270ドルを下回っている場合 、プレミアムを失います。 270ドルより安い価格で株式市場から株式を取得できるので、オプション契約を株式に変換しても意味がありません。

ただし、Microsoftの株価が270ドルに加えて支払った保険料を超えて急騰した場合は、 、私のオプションは有益になります。それらを共有に変換するオプションを行使できます。

とは言うものの、ほとんどのオプショントレーダーは通常、オプションを株式に変換するのではなく、利益のためにオプションを販売します。

このコールオプションシナリオの購入者は、次のことにさらされます。

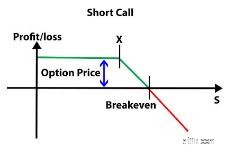

コールオプションを販売すると、購入者からプレミアムを徴収することができます。 。

意図した行使価格に達しない場合、売り手はこのプレミアムを維持することができます。ただし、株の価値が急上昇した場合、オプションの売り手はその株を買い手に損失で売らなければなりません。 (オプションが行使された場合。)

上記と同じシナリオを使用して、コールオプションの買い手ではなく売り手である場合、次のようになります。売り手として、あなたは Microsoftが270ドルに増えることはないと信じています 今後2か月以内に、通話オプションを販売する用意があります。

具体的には、行使価格270ドル、有効期限60日でコールオプションを販売します 。そうすることで、契約ごとに430ドルを収集します(各契約は100株を表すことに注意してください)。

60日後…

Microsoftが実際に 270ドル未満にとどまった場合 、購入者がプレミアムを行使する可能性は低いため、最初に与えられたプレミアムを維持することができます。

ただし、Microsoftの株価が270ドルに加えて支払われた保険料を超えて急騰した場合、 、あなたのオプションは今や損失を出しているでしょう、そして買い手はあなたの株を270ドルで買うことを選ぶことができます。 Microsoftの現在の価格が280ドルであっても。

このコールオプションシナリオの売り手として、あなたは以下にさらされます:

これが、ネイキッドコールオプションを売りたくない主な理由です。株価が急騰すると巨額の損失になります!

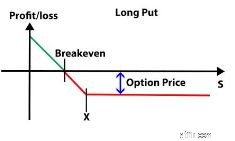

プットオプションは、買い手に 100株を売る権利を与えます 売り手からの有効期限またはそれ以前の特定の価格での株式の。

ここで、Microsoftが260ドルで取引されていると仮定して、プットオプションがどのように機能するかの例を示します。

マイクロソフトの株価が下がると思う 次の2か月で、今のところ2か月で期限が切れるプットオプションを購入することを選択できます。

具体的には、有効期限が60日で、行使価格が250ドルのプットオプションを購入します (マイクロソフトが少なくとも下がると私が信じている価格)。そうすることで、契約ごとに655ドルのプレミアムを支払うことになります(各契約は100株を表すことに注意してください)。

60日後…

Microsoftが私の行使価格である250ドルを上回っている場合 、プレミアムを失います。 250ドル以上の価格で市場で売ることができるので、オプションの売り手に自分の株を売っても意味がありません。

ただし、Microsoftの株価が 250ドルから支払った保険料を差し引いた額を超えて下がった場合 、私のオプションは有益になります。市場で取引されているものよりも高い価格で自分の株を売るためにそれらを行使することができます。

注:ほとんどのオプショントレーダーは通常、オプションを株式に変換するのではなく、利益のために販売します。

このプットオプションシナリオのバイヤーとして、あなたは以下にさらされます:

プットオプションの仕組み(売り手として)

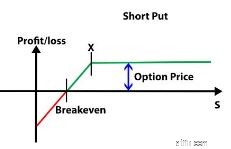

プットオプションを売ると、売り手は買い手からプレミアムを集めることができます。 。

意図した行使価格に達しない場合、売り手はプレミアムを維持することができます。ただし、株の価値が下がった場合、オプションの売り手はオプションの買い手から株を失うことになります。 (オプションが行使された場合。)

同様に、販売者のPOVから、上記と同じシナリオを使用しましょう。

売り手として、あなたは Microsoftが$ 250以上にとどまるだろうと信じています 次の2か月以内に、上記の購入者にプットオプションを販売します。具体的には、プットオプションを行使価格250ドル、有効期限60日で販売します 。そうすることで、契約ごとに655ドルを集めました(各契約は100株を表すことに注意してください)。

60日後…

Microsoftが実際に 250ドルを超えたままだった場合 、購入者がプレミアムを行使する可能性は低いため、最初に与えられたプレミアムを維持することができます。

ただし、Microsoftの株価が250ドルに加えて、プレミアム支払いを下回った場合 、あなたのオプションは今や損失を出しているでしょう、そして買い手はあなたに彼らの株を一株あたり250ドルで売ることを選ぶことができます。 Microsoftの現在の価格が250ドル未満であっても。

このプットオプションシナリオの売り手として、あなたは以下にさらされます:

同様に、株価が急落すると巨額の損失が発生するため、ネイキッドプットオプションを売るべきではありません。

簡単に聞こえますか?

さて、上記はオプション価格決定メカニズムのほんの一部です。

本質的(固有の)価値のみを説明しています。 その外因性の間にオプションの 値は除外されています。

さて、外的価値はオプションの市場価格とその内的価値の差です。言い換えれば、それは「希望の価値」 –オプションが行使価格に達することを期待します。

これは、オプションの連絡先が期限切れになるまでの残り時間、別名「時間値」によって決まります。 インプライドボラティリティ、別名「価格変動の程度」 。

通常、より長い期間のオプション契約は、満了前に行使価格が打撃を受ける可能性が高いため、プレミアムが高くなります。

契約が満期日に近づくと、原株が希望の方向に移動する時間が少なくなるため、時間価値が失われ始めます。

原株のインプライドボラティリティが高い場合、その価格が大幅に変動することを意味します。インプライドボラティリティが高い株式は行使価格に達する可能性が高いため、これはオプション売り手にとってより大きなリスクをもたらします。

そのため、インプライドボラティリティが高い株式は、外的価値が高くなる傾向があり、より高いプレミアムで取引されます。

1日の終わりに、オプションの有効期限が切れると、外部価値は$ 0に下がり、オプションの本質的価値、つまり真の価格だけが残ります。

全体として、内因性および外因性の要因は4つの指標で測定でき、まとめて「オプションギリシャ語」と呼ばれます。

シータは時間減衰率を測定します オプション契約の。

時間の経過とともに、オプションの価値が失われ始めます。行使価格に達する可能性が低くなるため、オプションの有効期限が近づくにつれて、この減衰は加速する傾向があります。

特定のオプション契約のシータを調べることで、この減衰率を判断できます。これにより、売り手と買い手は、その契約を取引することのリスクと報酬を比較検討できます。

たとえば、シータが-1.5のオプション契約では、毎日$ 1.50の価値が失われています。

デルタは、原証券の価格の変化の結果としてのオプションプレミアムの変化を測定します。 。

デルタ値の範囲は、プットオプションの場合は-1.00〜0、コールオプションの場合は0〜1.00です。プットオプションは原資産の価格と負の関係があるため、それらのデルタは負です。一方、コールオプションは、原資産の価格と正の関係があります。

注:インザマネーオプション(意図した行使価格でのオプション) マネーコールオプション以外と比較して、デルタが高くなる傾向があります。

デルタは、オプションが金銭で失効する確率を決定するためにも一般的に使用されます 。そのため、コールオプションのデルタが0.25の場合、収益が上がる可能性は約25%になります。

オプションのデルタは時間の経過とともに変化します。これは、時間の経過に伴うデルタの変化率を測定するガンマによって測定されます。 。 (物理学を勉強した場合、ガンマは加速に似ていますが、デルタは速度です)。デルタとは異なり、ガンマは一定のままであるため、オプション価格の安定性を判断するのに役立ちます。 。

オプションがお金にあるとき、ガンマは最高になります。オプションのガンマ値が0.20の場合、原株が1ドル増えるごとに、コールオプションのデルタは0.20増加し、プットオプションのデルタは0.20減少します。

別の見方をすれば、デルタはオプションが金銭に含まれる確率を測定し、ガンマはこの確率の経時的な安定性を測定します。

Vegaは、オプションのインプライドボラティリティに対する感度を測定します 。

原株のボラティリティがオプション価格にどのように影響するかについて説明しました。 Vegaは、株式のインプライドボラティリティの変化の結果として、この価格がどの程度上昇または下降するかを測定しようとしています。

一般に、オプション売り手は、インプライドボラティリティの低下から恩恵を受けます。これは、インプライドボラティリティが低いほど、オプション売り手が達成したい行使価格に達する可能性が低くなるためです。オプション購入者の場合、推論は逆になります。

これで説明が終わりました。次に、シンガポールの取引オプションについて知っておく必要のある5つのことに移りましょう。

通常、初心者は規制されていないオンライン取引プラットフォームで外国為替または外国為替取引セミナーにサインアップすることに陥ります。そして、それはあなたのせいではありません。特に、すべての「ギャンブル詐欺」の広告と、100%のリターン取引オプションがあるという彼らの主張ではそうです。

ただし、そのような主張を信じる代わりに、これらを危険信号と見なすことができます🚩🚩🚩。

オプション取引の世界は非常に動的であることを忘れないでください。石に設定することはできません。収益で100%の成功を収めていると主張する人は、誇張されていることがよくあります。

規制されていないオンラインプラットフォームで取引すると、シンガポール金融管理局によって作成された法律や規制の保護から外れます。 (MAS)投資家を保護します。そうすることで、詐欺に対して無防備になり、不満を解決できない立場になります。

一方、規制対象の金融機関は、投資家のお金と資産を保護することを目的としたMASの規制の対象となります。さらに、これらの機関は、プライバシーと個人情報を保護するために、分離された顧客のアカウント、管理、および記録を維持する必要があります。

投資家として、MASによって規制されている金融機関のみと取引することを強くお勧めします。 MASのウェブサイトを参照して、ブローカーがMASによって規制されているかどうかを再確認できます。

最初のポイントに沿って、規制されていないオンライン取引プラットフォームは、あなたがまた警戒しなければならない別の形の投資手段、バイナリーオプションを提供する傾向があります。バイナリーオプションは、原資産を参照するオプションの一種です。

この商品は、株式、商品、通貨、金利などの資産クラスの形式にすることができます。

このタイプのオプションのリターンは、商品によって異なります。しきい値を超えると、支払いが行われます。一方、しきい値に達していない場合、支払いはまったく行われません。

バイナリーオプションが高収益の可能性を提供する可能性があることは事実ですが、それはまた、かなりの損失につながる可能性のある不必要なリスクにさらされる可能性があります。

規制されていないプラットフォームプロバイダーがバイナリーオプションを「ゼロリスクでの取引」、「わずか1ドルの取引額」、または「取引あたり500%の利益支払い」として宣伝する場合は、常に懐疑的です。これらは、これらのプラットフォームがバイナリーオプションを使用していることを示しています。また、シンガポール国外に拠点を置く傾向があり、プラットフォームに何かが起こった場合に失われた金額を回収できる可能性はほとんどありません。

シンガポールは、代わりにオプションの市場同等物として構造化ワラントを使用していることに注意してください。オプションと同様に、ワラントは発行者と投資家の間の契約であり、投資家は満期時に原株を固定価格で売買する権利を認めますが、義務は認めません。

デリバティブ取引所で株式のように取引できるように証券化されています。

ワラントとオプションも、コールアンドプットに関しては同じように機能します。ただし、それらは多くの点で異なります。

OptionTradingPedia.com にリストされている、構造化ワラントと標準化されたストックオプションの主な違いのリストを次に示します。 :

| 構造化ワラント | 標準化されたストックオプション | |

|---|---|---|

| 契約条件 | 発行者による定義 | 交換により標準化 |

| 取引 | 自由に短絡することはできません | 短絡可能 |

| 行使価格 | 発行されたもののみ | 通常、行使価格と有効期限がはるかに長くなります |

| 配信 | 発行者が配信 | 投資家による配信 |

シンガポールに記載されているオプションは、米国に記載されているオプションと大差ありません。当初、オプションは原資産に基づくデリバティブにすぎません。違いはありません。

ただし、この2つを対比するのは、市場の規模だけです。米国市場はより広く、より深くなっています。したがって、流動性はたくさんあります。

米国株で利用可能なオプションもリストされています。これにより、トレーダーに幅広い取引選択肢が提供されます。

取引におけるオンラインプラットフォームの台頭以来、より多くのオンラインオプション取引ブローカーがシンガポールの投資家に彼らのプラットフォームでの取引を許可しています。その結果、米国市場でのオプション取引は、シンガポールのトレーダーにとってより利用しやすくなりました。

シンガポール人は現在、米国市場でオプション取引を直接行うことができます。これは、口座との間でお金をやり取りするという点で、より便利です。

シンガポール人がこれを行う最も重要な理由は、米国市場が最大であり、世界でより流動的なオプションを提供していることです。したがって、より多くの取引機会があり、国際的なブルーチップへのエクスポージャーを付与します。

さらに、米国市場の標準化されたストックオプションには、有効期限が長くなるほど行使価格が高くなります。

この記事では、オプション取引の基本について説明しました。紛れもなく、それはその価格に影響を与える多くの要因を伴う複雑な楽器です。

コツをつかむには時間がかかりますが、投資収益を安全に高めるためにそれを使い始めることにした場合、長期的には報われるでしょう。

この記事を読んだ後で行動を起こす準備ができたら、次の記事に進んでください。ここでは、初心者が追加のリターンをポケットに入れるために使用できる2つのシンプルで実用的なオプション戦略を共有しています。これらは、ウォーレンバフェットでも使用されているのと同じ戦略です!