投資信託の現金保有レベルの上昇について懸念があります。

現金を保有することに反対する議論は、ファンドが現金を展開する機会を探すよりも早く市場が回復する可能性があるため、パフォーマンスの低下につながる可能性があるというものです。

この議論に水が含まれているかどうかを見てみましょう。

ポイント1、資金は短期の流動性ニーズを満たすためにいくらかの現金を保有する必要があります 償還など。これは通常、ポートフォリオの下位部分であり、たとえば最大5%です。

ポイント2、一部のファンドは、投資戦略またはその固有の性質の一部として現金を保有しています 。

このようなファンドは3つのカテゴリに分類されます:

これらの各ファンドの「現金保有」戦略の結果は何ですか?パフォーマンスは低下しますか?

いくつかのデータを使用しましょう。

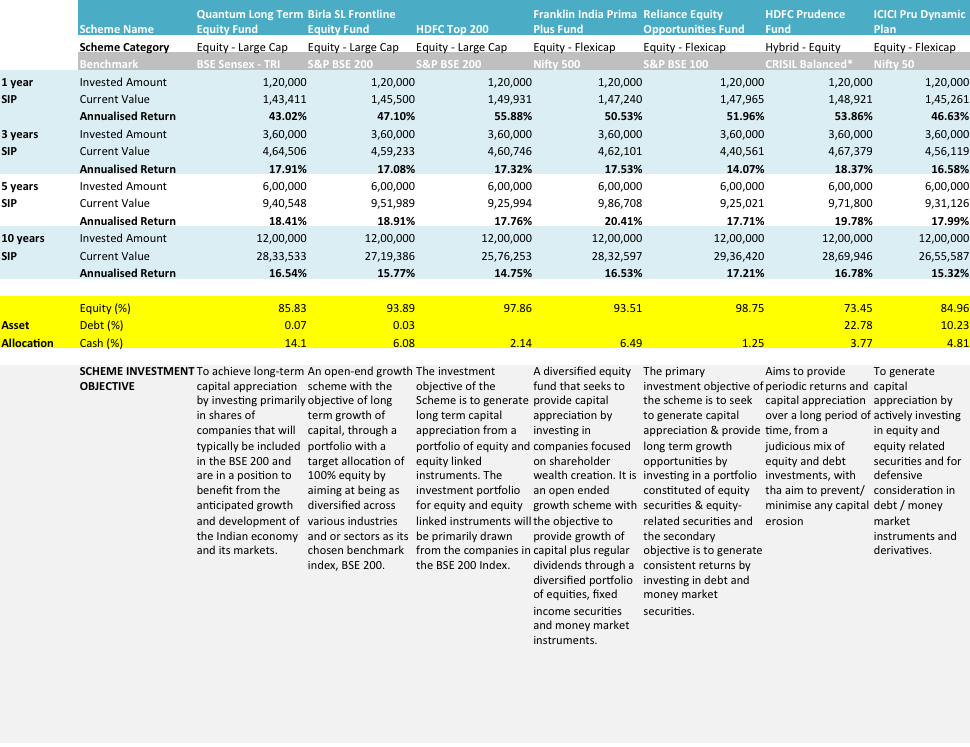

次の表をご覧ください。

データソース :smart.unovest.co; HDFC Prudenceのベンチマークは、CRISIL Balanced – AggressiveIndexです。 2017年5月11日現在のデータポイント。

ご覧のとおり、7つのファンド– 3つのFlexiキャップ(Reliance Equity Opportunities、Franklin India Prima Plus)2つの大きなキャップ– Birla Sunlife Frontline Equity&HDFC Top 200)と、上記で特定された各カテゴリ、つまりハイブリッド-公平性、動的計画、価値重視。

これらのファンドは、最も人気のあるファンドの一部であり、大規模な運用資産を管理するか、「現金を保持する」戦略に従っています。

長期間にわたってデータを調査するために、通常の計画のみが検討されてきました。直接計画は2013年1月1日からのみ開始されました。

参考までに、記載されている投資目的と資金の流動資産配分も含まれています。

過去3年、5年、10年のファンドのSIPパフォーマンスが記載されています。 SIPの金額は月額Rs.10,000です。パフォーマンスは、2016年5月から指定された期間にわたって逆方向に測定されます。

コンテキストに当てはめると、2014年12月、Quantum Long Term Equityはポートフォリオの30%以上の範囲で現金を保有していました。 2016年4月の時点でも、ファンドの現金保有率は15%を超えています。

私たちが調査した選択されたファンドに基づくと、正しく行われた場合、現金を保有することは、現金を保有するファンドに対して機能していないようです。パフォーマンスが低下したICICIPru DynamicPlanを除く。

クアンタムのファンドは、多額の現金を保有しているにもかかわらず、同業他社と同等または時にはそれ以上のパフォーマンスを発揮することができました。

ICICIダイナミックプランと比較して、HDFCプルデンスははるかに優れた仕事をしています。ハイブリッドファンドとして、エクイティとデットを巧みに利用して優れたパフォーマンスを実現しています。

この戦略のもう1つの注目すべき効果は、これらのファンドがポートフォリオのボラティリティを減らし、リスク調整後のリターンを向上させることができることです。

率直に言って、それはあなたがしなければならない選択です。

現金を保有しているかどうかにかかわらず、提供されないファンドは懸念事項です。ファンドハウス、スキーム、その投資目的、およびそのプロセスを引き続き信じる場合は、そのままにしてください。それ以外の場合は、いつでも別のファンドにお金を移動できます。

ただし、現金を保有するファンドは、短期的にはパフォーマンスが低下する可能性があることを忘れないでください。それは当然のことです。

一方的なアドバイス :1年または2年のパフォーマンスに基づいて投資信託を評価しないでください。パフォーマンスを超えてください。

あなたの投票は何ですか?コメントでお知らせください。