以前の投稿で、NRIが投資信託に投資する方法と、インドに投資する際に直面する課題について説明しました。この投稿では、NRI(非居住者)の投資信託課税を見てみましょう。

いくつかの小さな違いがあります。

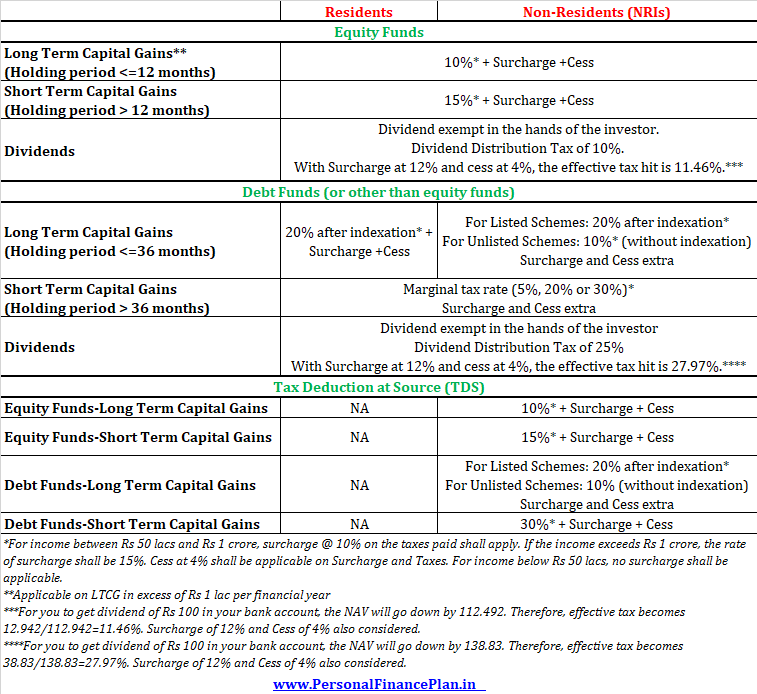

居住者の場合、LTCG(保有期間> 3年)は、インデックス作成後に20%の税金が課せられます。

非居住者の場合、投資信託ユニットがリストされているかどうかによって税務上の取り扱いが異なります。

リストされているユニット(クローズドエンド型ファンド、FMPなど)の場合、LTCGはインデックス作成後に20%の課税対象となります。 非上場ユニットの場合、LTCGは一律10%で課税されます(インデックス付けはできません) 。現在、私たちが投資しているファンドのほとんどはオープンエンド型ファンドであり、これらのファンドは上場されていません。したがって、オープンエンドのデットファンドの場合、NRIのインデックス作成のメリットはありません。

居住者がHDFC Liquid Fundのユニットを販売し、LTCGを40,000ルピーにした場合、インデックス作成後にLTCGに20%を支払う必要があります。一方、NRIは、そのような利益に対して10%(Rs 4,000)のLTCG税を支払う必要があります。

これをより明確にするには、所得税法のセクション112を参照してください。

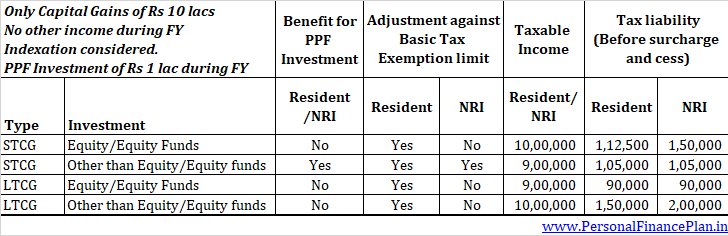

居住者の場合、総所得(キャピタルゲインを含む前)が最低免税限度額を下回った場合、そのような不足額だけ長期/短期キャピタルゲインを減らすことができます。 。

非居住者の場合、上記は非株式ファンド(債務ファンド、金ファンドなど)の短期的な利益に対してのみ行うことができます。エクイティ/デットファンドの売却による長期キャピタルゲインまたはエクイティファンドの売却によるSTCGは、総所得が最低免税限度額を下回っていても、下方修正することはできません。

ちなみに、非居住者の最低免税限度額は、年齢に関係なく2.5ルピーです。

例を使用すると、これを簡単に説明できます。

この側面については、この投稿で詳しく説明します。

居住者の場合、AMC(投資信託会社)は源泉徴収税を控除しません。 居住者のキャピタルゲインに関するTDSはありません。

NRIの場合、償還(および結果として生じるキャピタルゲイン)はTDSの対象となります。

エクイティファンドのSTCGの場合(保有期間<=1年) 、そのような利益のTDSは15%で差し引かれます。

エクイティファンドのLTCGの場合(保有期間> 1年) 、そのような利益のTDSは10%で差し引かれます。そのようなLTCGは年間1ラックルピーの調整を免除されていますが、これらの利益のTDSは依然として10%でなければなりません。その理由は、AMCが他のLTCGについて知らないためです。

デットファンド(エクイティファンドを除く、保有期間<=3年)のSTCGの場合 、そのような利益のTDSは30%で差し引かれます。そのような利益はあなたの限界税率で課税され、あなたの限界税率は30%未満になる可能性がありますが、TDSは依然として30%で差し引かれます。 AMCはあなたの限界所得税率を知りません。

デットファンド(エクイティファンドを除く、保有期間> 3年)のLTCGの場合 、そのような利益のTDSは、インデックス作成後に10%または20%で差し引かれます。

TDSによって超過税が控除されている場合は、所得税申告書を提出する際に請求することができます。

NRIのキャピタルゲインに関するTDSの詳細については、この投稿を参照してください。

配当の税務上の取り扱いは、居住者と非居住者でまったく同じです。

投資信託から支払われる配当金は、居住者と非居住者の両方の税金が免除されます。

投資家に配当を支払う前に、AMCが配当分配税(DDT)を差し引くだけです。

DDTは、エクイティファンドの場合は10%、デットファンドの場合は25%です。 DDTには、12%の追加料金と4%のCess(2019年度)が適用されます。

DDTは総額ベースで計算されるため、実効税額は前述の税率よりもわずかに高くなります。

DDTの計算方法と、MFスキームの配当オプションに投資する意味があるかどうかの詳細については、この投稿を参照してください。

この投稿では、インドでの課税について触れました。お住まいの国の税法によっては、インドへのMF投資によるキャピタルゲインと配当が同様に課税される場合があります。インドに居住国のDTAAがある場合は、インドで支払われた税金のクレジットを取得できます。

免責事項 :私は税務の専門家ではありません。投稿で提供された情報に基づいて行動する前に、公認会計士に相談することをお勧めします。