この記事は、スイスの銀行業界に対するCOVID-19の影響に関するシリーズの一部です。デロイトは、銀行が考慮すべき重要な影響と潜在的な解決策についての見解を継続的に公開します。

COVID-19危機によって引き起こされたスイス経済への悪影響は、ますます目に見えるようになり、一貫して悪化しています。最新のSECO予測に基づくと、スイスのGDPは今年6.7%減少すると予想されており、景気後退は2021年まで続く可能性が高いです。

政府は、苦しんでいる経済を選択的に支援するために強力な積極的措置を講じてきました。これらには、とりわけ、合計400億スイスフラン(スイスのGDPの5%以上に相当)の中小企業への一時的な流動性ローンの供給、および銀行に対する一時的なFINMAの免除が含まれます。

ただし、関連するCOVID-19シナリオの分析から、現在の状況ではスイスの銀行に重大なリスクがあり、P&L、バランスシート、資本ポジションに短期的および中期的に深刻な影響を与える可能性があります。 「Lシナリオ」に続く景気後退を想定して、企業のデフォルト率は平均で3%以上(つまり、過去の平均の5倍)に上昇する可能性があることをシミュレートしました。さらに、スイスの銀行の監査人および顧問としての仕事から、信用評価損の割合の増加に伴う財務上の影響がすでに見られます。したがって、現在の状況では、銀行の幹部からの迅速な対応が必要です。

この点で、デロイトは(i)現在の危機に関連するシナリオに関する詳細なビューを作成し、(ii)状況の管理をサポートするための実証済みのツールを手元に用意し、(iii)軽減するためのアクションプランを定義することができます。リスクを冒し、スイスの銀行がこの危機をうまく乗り越えるのを助けます。

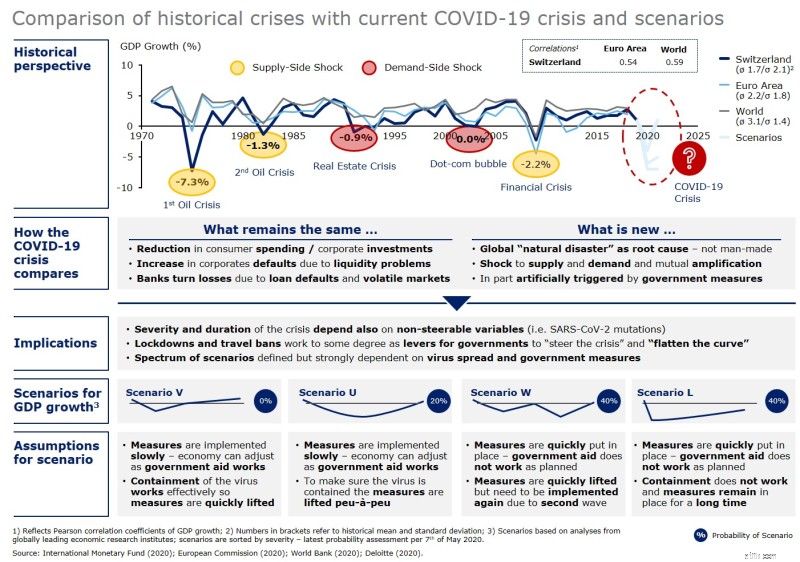

過去の他の危機と比較して、現在のCOVID-19危機は、経済の供給側と需要側への同時ショックを考えると独特です。したがって、その間、予想される危機の深刻度は、1970年代半ばの最初の石油危機の間にスイス経済が経験したものと比較されます。

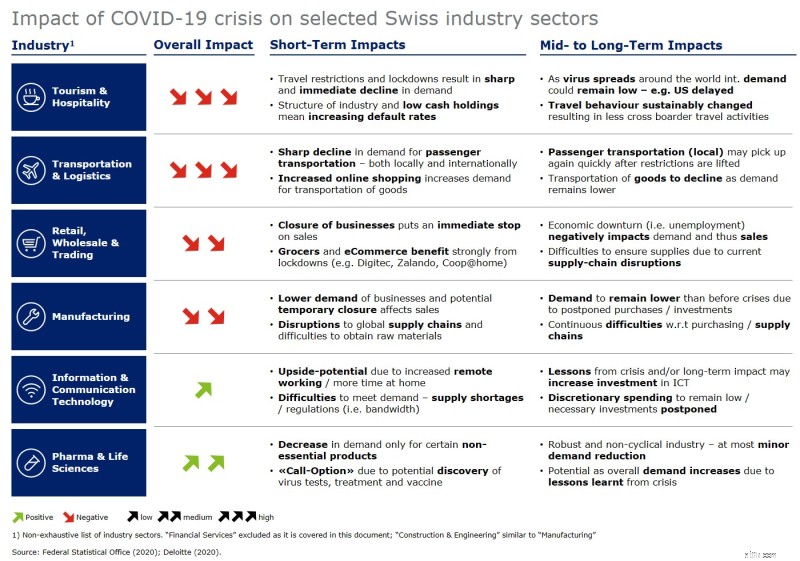

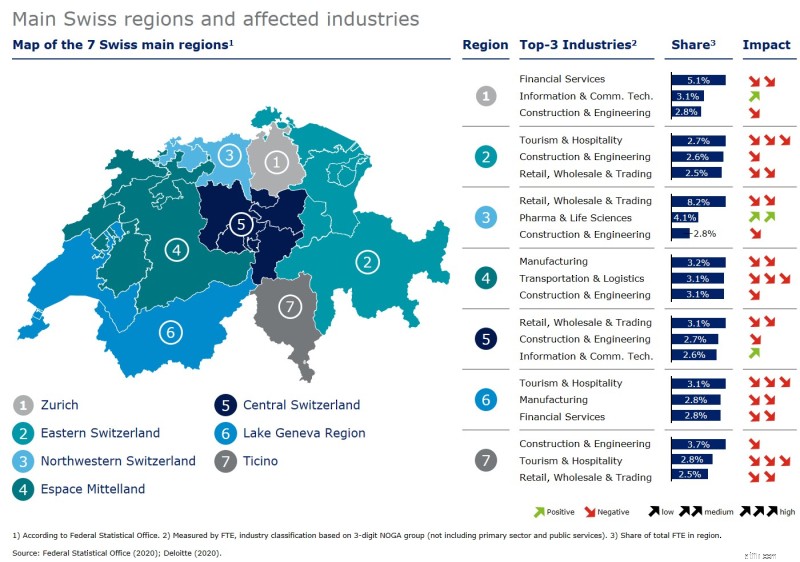

銀行にとって、危機が短期から中期の将来にどのように実現するかについての戦略的シナリオの見方を推進することは、最初のステップの鍵となるでしょう。ここでは、分析を国レベル、つまりスイスレベルに限定するのではなく、業界レベル、セクターレベル、およびより大きな地域レベルも考慮することが非常に重要です。たとえば、バーゼル地域の製薬部門は、SARS-CoV-2に対する抗体検査やワクチンの開発から利益を得るかもしれませんが、グリソンとヴァレー地域の観光部門は、予約の大幅な削減に対処する必要があります。

2番目のステップでは、銀行は戦略的シナリオの見方を、損益、バランスシート、資本ポジションに与える可能性のある影響の具体的な測定値に変換する必要があります。これは、たとえば、(i)単一の名前、(ii)業界/セクター、および(iii)地域への貸借対照表上のエクスポージャーの集中を特定することに焦点を当てた、包括的なローンブック分析によって行うことができます。

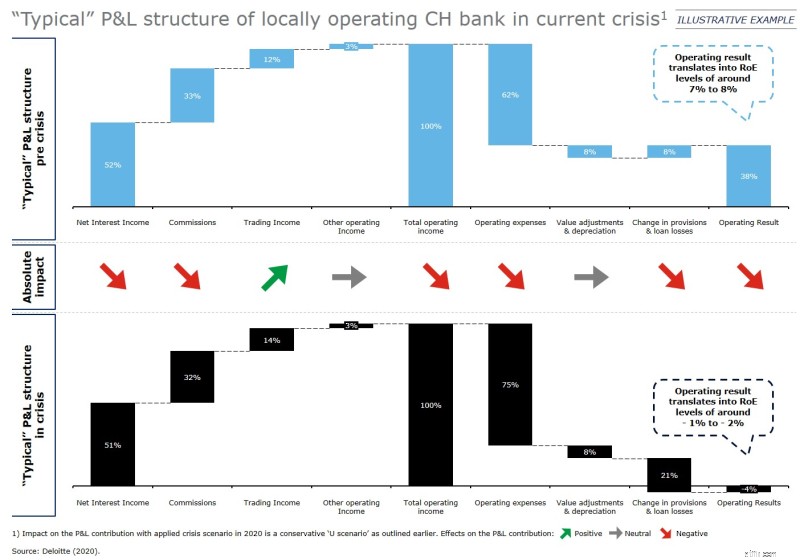

私たちの分析によると、2020年と2021年の現在のマクロ経済予測では、現地で営業しているスイスの銀行の好業績はリスクにさらされており、主に利息収入の減少と引当金および貸倒損失の増加により、マイナスになる可能性があります。

>

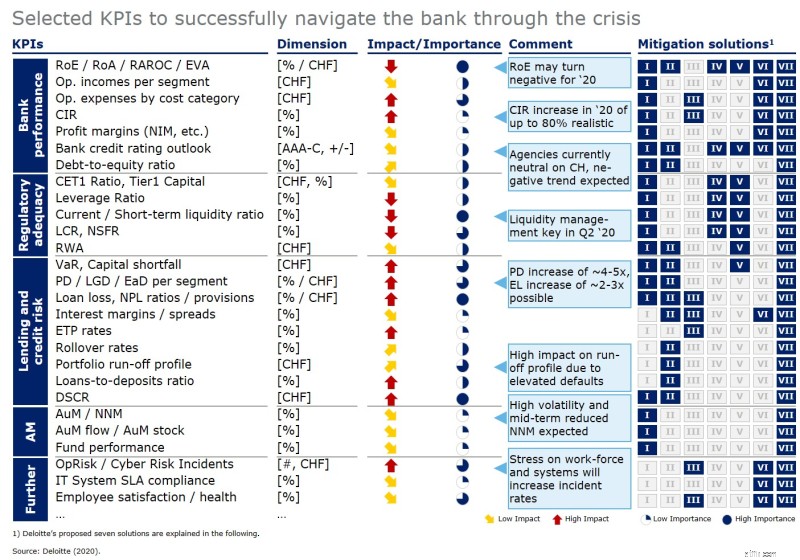

最後のステップとして、銀行は、危機をうまく乗り越え、継続的に前向きな経営成績を確保するために、目標設定、監視、アクティブ管理のためのコアKPIのセットを定義する場合があります。私たちの観点から、これらのコアKPIは銀行に焦点を当てます。

この一連のKPIを適切に管理するために、銀行が現在の危機を乗り越えるのを支援するのに最も適していると考える7つの緩和ソリューションを特定しました。

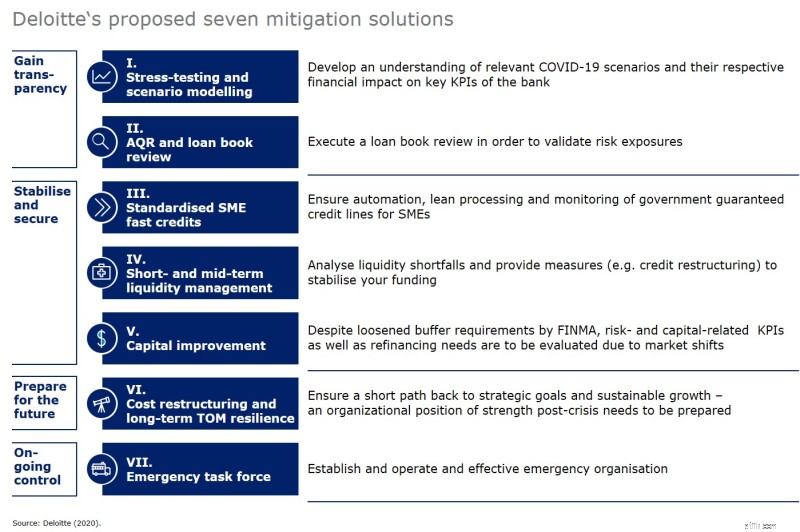

上記のように、私たちはまず銀行にシナリオビューの完全な透明性を獲得し、包括的なローンブックレビューを実行して、バランスシートへの潜在的な影響に関する関連する洞察を引き出すことを提案します。さらに、緩和ソリューションは、銀行の収益性、資本および流動性ポジションの安定化と確保に焦点を当てる必要があります。最後のステップでは、緩和ソリューションは、危機後の世界に向けて銀行を準備する必要があります。銀行内に緊急タスクフォースが設置され、以前に定義された緩和ソリューション全体を調整および操作するための関連機関として機能する場合があります。

デロイトでは、スイス政府が封鎖制限を緩和するための措置をすでに講じているにもかかわらず、景気後退のピークはまだ来ていると信じています。取られた効果的な積極的措置、特に合計400億スイスフランの中小企業への一時的な流動性融資の付与は、当面の間、スイス経済の即時の崩壊をうまく回避してきました。ただし、今後数か月の経済活動は低水準にとどまり、それに応じて企業のデフォルト率(特に中小企業分野)は2020年の第3四半期と第4四半期に上昇し始めると予想しています。したがって、銀行は準備を整え、(i)発生する可能性のあるシナリオについて透明性を確保し、(ii)財政状態へのそれぞれの影響を特定し、(iii)プロアクティブな緩和ソリューションを定義して、今後数か月の危機。

この短いドキュメントが、銀行に適した手口を開発するための適切な手順を実行するのに役立つことを願っています。ご不明な点がございましたら、もちろん、私たちの経験や洞察をさらにお伝えできることをうれしく思います。