IBOR移行は現在、デリバティブの面で順調に進んでおり、いくつかの重要なステップがあります。さまざまなLIBORの代替品を特定するために使用されます。

1

次の課題は、新しいベンチマークレートのデリバティブ市場を形成することです。 LIBORデリバティブの潜在的な代替品を評価するために予備評価が行われています。

IBORを参照するデリバティブ契約には、移行を明確に解決する堅牢なフォールバック言語が含まれている必要があります。国際スワップ・デリバティブ協会(ISDA)は、IBOR契約に含めるために、3つの異なるフォールバック報酬スプレッド(フォワードアプローチ、過去の平均/中央値アプローチ、およびスポットスプレッドアプローチ)を提案しています。 2 世界中の幅広い市場参加者から、ISDA協議に対する150を超える回答が寄せられました。 2018年の終わりに、The BrattleGroupはそれらの要約を公開しました。 3

過去の平均/中央値のフォールバックを支持したにもかかわらず、銀行は、フォールバックがトリガーされた場合の価値移転の可能性など、多くの懸念を提起しました。重要な課題は、校正日に現在価値の中立性を維持することです。スポットレートとフォワードレートは一貫していない可能性があります。平均的な過去の市況は、将来に対する市場の期待と一致しない場合があります(例:金融政策や経済情勢の変化)。さらに、このアプローチには、IBORの固定と調整されたリスクフリーレートの長い履歴が必要です

Darell Duffie(Stanford GSB)は最近、企業がLIBORエクスポージャーを廃止日の前に事前に決定されたコストで新しいリスクフリーレートエクスポージャーに変換できるようにすることで、圧縮オークションがこのリスクを軽減するのに役立つ可能性があることを示唆しました。圧縮オークションの背後にある考え方は、IBORを参照する中央清算契約を別のベンチマークを参照する契約に変換することです。提案されたアルゴリズムには、2つの部分が含まれています。1つは反対の位置に一致してそれらを変換するオークションメカニズム、もう1つは圧縮メカニズムです。 4

オークションを運営する中央清算カウンターパーティ(CCP)は、2つの制約を条件として、すべての企業(IBORと新しいリスクのないリンクされた契約の両方)の圧縮後の総ポジションを最小化しようとします。まず、各満期でゼロのネットポジションを維持する必要があります。第二に、各企業のリスク許容度と報酬要件を満たしながら、全体的な想定ポジションを削減する必要があります。この2番目の条件は、各企業でほぼ同じ市場エクスポージャーを維持することです。

参加者は最初にビッドとオファーを提供します。次に、オークションメカニズムはこの入力を受け取り、補償率を決定します。報酬レートは、契約を新しいベンチマークに変換する際に、IBOR支払者からIBORレシーバーに支払われることになっています。これは、ベンチマークレートが通常IBORよりも低いと予想されるためです。

さらに、参加者は各満期バケットのリスク許容度を定義できます。次に、アルゴリズムは、同様の成熟度の位置を置き換えることによって変換を増やします。圧縮に狭いしきい値を設定すると、P&Lまたは成熟度プロファイルの変更が回避されます。ただし、「取り壊す」ことができる取引の合計量が制限されます。貿易圧縮における受け入れ閾値の拡大に取り組むことは、「所定のコスト」でIBORのエクスポージャーを削減するのに役立ち、したがってIBORの中止に関連するリスクを軽減します。

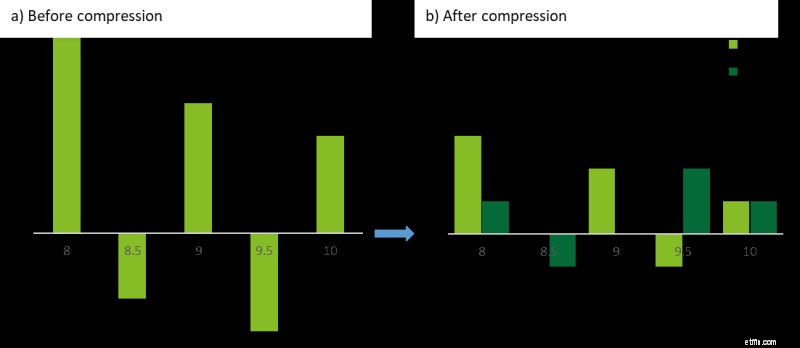

図1は、企業のスワップポジションでの圧縮オークションの考えられる結果を簡略化して示しています。オークションに参加する前に、会社はレガシーLIBOR建てのスワップを持っています。オークションでは、参加者の入札、オファー、リスク許容度、および前述のCCPの制約の下で、会社のポジションが圧縮マネージャーによって圧縮および変換されます。オークション後、ネットポジションを変更せずに、会社のグロストータルポジションが減少します。さらに、この図では、従来のLIBOR建てのスワップの一部が、SARON建てのスワップに変換されています。

Duffieのワーキングペーパーでは、中央清算されたスワップについて説明していますが、この概念は、複数政党制の文脈で二国間取引のスワップに拡張することができます。全体として、このアプローチにより、市場参加者は、移行日に「間違った足で捕まる」リスクと、圧縮オークションでの既知の損益計算書のヒットとを比較検討することができます。移行日のかなり前に使用すると、時間の経過とともに損益への影響をスムーズにする方法が追加で提供される可能性があります。

実務的な観点からは、参照金利を直ちに新しい契約に置き換えることは不可能であり、IBORデリバティブは、固有の金利リスクをヘッジするために今後数年間取引されます。とはいえ、企業はIBORのエクスポージャーを注意深く監視し、突然のIBORの中止に伴うリスクを軽減するための戦略について考え始める必要があります。

市場では、CCPの圧縮サイクルの恩恵を受け、その時点での固定リスクを軽減するために、非大手ブローカーディーラー(資産運用会社など)が二国間OTC設定から中央清算に移行し始めていることを確認しています。 IBOR移行の概要。

----------------------------------------- --------------------------------------------------

1(L)IBOR改革規制の精査に関する以前のブログの詳細–圧力の増大

2ベンチマークフォールバックコンサルテーション–報酬スプレッドとISDAコンサルテーション

3 ISDA協議への回答の要約– BrattleGroupの回答の要約

4 Darell Duffieによる完全なワーキングペーパー–LIBOR-SOFRスワップ変換への適用を伴う圧縮オークション