マイナス金利は、超低金利と同じように、一時的な緊急措置であることが意図されていました。金融危機が過ぎ去ると、いつものように金利が上がるのは間違いないでしょう。しかし、経済学者のミルトン・フリードマンが観察したように、一時的な政府プログラムほど永続的なものはありません。超低金利は現在11年間、マイナス金利は4年間実施されています。

今年ではなくても、来年は通常の状態に戻ることが常に期待されていました。連邦準備制度はその正常化プログラムを継続し、次に欧州中央銀行が参加し、その後、ついに! -スイス国立銀行は、窒息の少ないコルセット内で再び自由に金融政策を実施し、金利を引き上げることができます。しかし、そうではありませんでした。ここ数ヶ月、FRBとECBの両方の方向性が変化しているため、金利の正常化は少なくともあと数年遅れており、いつまた金利が上昇するのかという疑問が生じています。

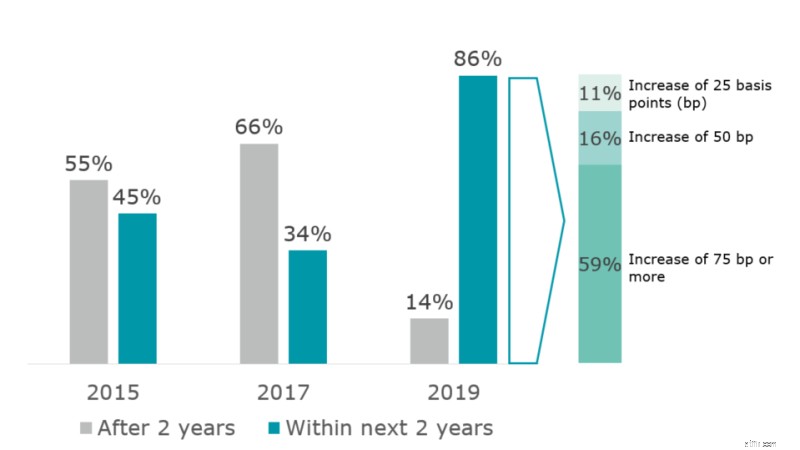

デロイトCFOサーベイのデータが示すように、ほとんどの市場参加者は驚きに見舞われています。この春、スイスのCFOの86%は、2021年までに金利の上昇を期待していました。ほとんどの人は大幅な上昇を期待していました。59%が少なくとも75ベーシスポイントの上昇を予測し、スイスの金利をマイナス領域から押し出しました。

これらの利上げ期待は、2015年にマイナス金利が導入されて以来、はるかに楽観的でした。当時、CFOの45%は、マイナス金利は2年後(2017年までに)なくなると考えていました。しかし、2017年までに、CFOの34%のみが2年以内に上昇を予測していました(図1)。

図1.スイスで金利の正常化がいつ始まるかについてのCFOの期待

2015年、2017年、2019年に尋ねられた質問(言い回しが異なる)

出典:デロイトCFOサーベイスイス

金利環境は、リテール銀行にとって特に重要です。金利の引き下げは、短期的に資産価格を引き上げ、不良債権を減らすことにより、銀行のバランスシートとパフォーマンスを向上させることができます。しかし、持続的に低い金利、特にフラットな金利曲線は、純金利マージンの低下につながり、銀行の収益性と価値を損ないます。今日、2019年7月下旬、私たちはこのような環境の極端なバージョンにあり、長期的にも金利曲線は負のままです(たとえば、10年物のCHFスワップレートは20bps未満で負になります)。これにより、スイスのリテール銀行が満期転換から金利マージンを生み出す能力が制限されます。

長期にわたる低金利への反応として、銀行は住宅ローンやローン商品の価格を改定し、預金金利を引き下げ、機関投資家の現金保有にマイナス金利を導入しました。しかし、彼らは依然としてリテール預金者にマイナス金利を導入することを避けてきました。さらに、一部の銀行は、仕組商品やトランザクションバンキングサービスなどの新しい手数料ベースのサービスで、金利差による潜在的な損失を補おうとしました。

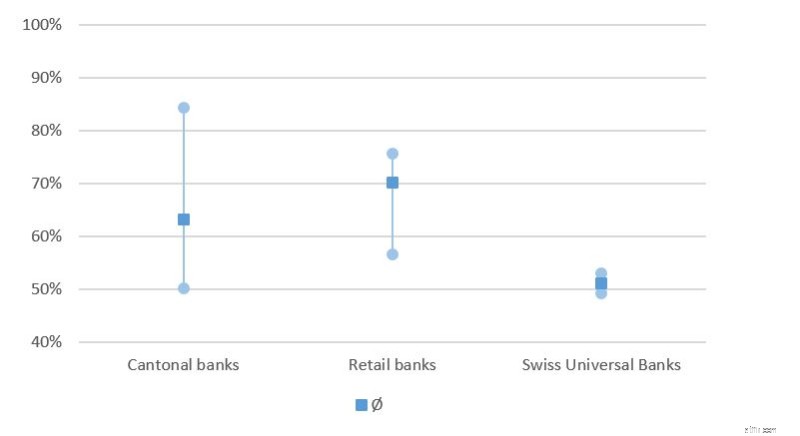

それにもかかわらず、純利息収入は依然としてスイスのリテール銀行の総収入の最大の部分を占めています(図2)。特に、多くのカントン銀行やその他のリテール銀行は、金利マージンベースのビジネスから収益の75%以上を生み出しています。スイスのユニバーサルバンクと大規模なカントン銀行だけが、ビジネスミックスのおかげで、金利マージンベースの収益への依存度が低くなっています。

図2.総営業利益のパーセンテージとしての利息業務からの純結果

出典:スイスの銀行の2018年の年次報告書に基づくデロイトの計算

低金利が続いており、彼らが働く環境を歪めているため、多くのリテール銀行は現在、彼らの戦略を再検討しています。彼らは、マイナス金利を顧客に転嫁し、収入源をさらに多様化し、コストを削減し、収入の減少を補う方法を模索しています。言い換えれば、リテール銀行は、金利の正常化に関する過去の仮定が実現しておらず、今後の収益性を維持するために追加の措置が必要であることを認識しています。

必要な戦略的措置は、変化する競争環境とクライアントの期待を反映する必要があります。過去には、スイスのリテール銀行は2つの要因から利益を得ていました。第一に、スイスの銀行の顧客は銀行の切り替えに強い抵抗を示しています。第二に、最近の市場参入者は、請求書の支払い、共同口座パッケージ、住宅ローンなどの統合サービスを(まだ)提供していません。 Revolutなどのかなり基本的な新製品のスイスでのユーザー数の急増は、より包括的な製品がかなりの市場シェアを獲得し、既存のプレーヤーにさらに挑戦できることを示している可能性があります。ユーザーエクスペリエンスの向上と標準サービスへの支払い意欲の低下という点でクライアントの期待も高いことを考えると、リテールバンクにとっての課題は、関連性のあるユーザーフレンドリーなサービスを低コストで提供することです。

これは、新しいデジタルツールを採用し、分析を活用し、ユーザーエクスペリエンスを向上させ、エコシステムに関与することによってのみ実現可能になります。さらに、銀行は新製品の市場投入までの時間を短縮し、同時に構造化された方法でコストを削減する必要があります。これには、クラウドなどの新しいテクノロジーの採用、プロセスの自動化の強化、アジャイルな作業方法の導入が必要です。