The New York Times の記事 今年の8月、「破産せずに引退を楽しむ方法」は、ノーベル賞受賞者からファイナンシャルアドバイザーまで、専門家が引退収入の計画に挑戦していることを思い出させるものです。また、投資アドバイスを提供する人々は、退職者市場の大部分でこのほぼ普遍的な問題に悩まされていることも示しました。

アカデミック側:

「それは本当に厄介です。これは私が今まで見た中で最も厄介で難しい問題です」とウィリアム・シャープはタイムズに語った。 。ノーベル経済学賞を受賞したシャープは、退職者がお金を使い果たすことなく金融資産を管理する方法の問題について、次のように報告しています。 」

アドバイザー側:

記事で言及されたある顧問会社は、「あなたの巣の卵から収入を生み出すための7つの革新的な方法」を宣伝するパンフレットで、学者よりも自信を持っているように見えました。一方、彼らは「年金を嫌う」こともあり、彼らの会社の報酬システム(「あなたがそうするときにお金を稼ぐ」)は、安全な収入を提供するのではなく、クライアントに市場リスクを負わせることに基づいています。

アカデミックから実践的なアドバイザーまで、なぜ人々は退職後の収入の計画を作成するためのより賢い方法を見つけるのがとても難しいと思うのですか?専門家が理解できない理由は次のとおりです。

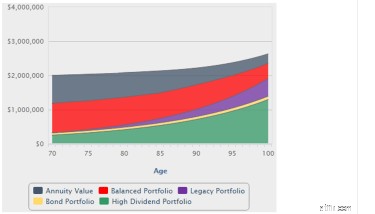

下のグラフは、典型的な所得配分計画について、投資ポートフォリオの市場価値/流動性と将来の保証付き年金支払いの市場価値の組み合わせを示しています。後者には大きな価値があり、収入の安定と安心を生み出します。

このプランの市場価値は、200万ドルの初期退職貯蓄から始まり、95歳で225万ドルに達することに注意してください。このプランでは、退職者は投資ポートフォリオの価値を95歳で200万ドルに等しくしたいと考えていました。退職者はこれを達成します。彼女のロールオーバーIRAディストリビューションの一部を、指定されたレガシーアカウントに再投資することによって。 (私たちのモデルでは、株式と債券のETFのバランスの取れたポートフォリオに投資されており、株式への配分が高くなっています。)このプランに再投資される金額は年間約4,000ドルです。

重要なのは、収入が年間102,000ドルから始まり、85歳で140,000ドル、95歳で160,000ドルに増加することです。このプランの収入源の内訳は、収入配分方法の基礎です。この収入は、税金と指定されたレガシーアカウントへの再投資された収入によって減額されることに注意してください。

注:DIA / QLACは、2種類の繰延所得年金です。 SPIAは、1年以内に支払いが開始される単一のプレミアム即時年金です。 また、利息収入は非常に小さいため、図で表すことはできません。

したがって、プランの市場価値を理解すると同時に、生涯にわたって収入を大幅に増やすことによって、収入配分がどのように機能するかを確認できます。

他の専門家は、 The の年金支払いについて引用されました ニューヨークタイムズ 上記の記事では、「購入者は一連の小さな小切手を取得するために大きな小切手を書く必要があります。これは、ナイーブな消費者にとっては悪い取引のように見えるかもしれません。」ただし、Go2Incomeにアクセスする消費者のように、比較的洗練された消費者は、年金がどのように機能するかを理解しています。退職者は、たとえば、社会保障に3,000ドル、年金に2,000ドルの小切手を毎月受け取ります。直感的に、彼らは政府または企業が数十万ドルの支払い責任を負っていることを知っています。保険会社から購入した年金の支払いで、消費者は生涯の収入を生み出すために投資購入を行っています。

これらのアドバイザーは現場では新しく、富裕層の投資家の歴史がないため、新しい目で退職後の収入の計画についてアドバイスすることができます。ただし、これまでのところ、手数料は低くても、彼らは非蓄積アプローチを採用しているようです。所得年金についての知識が身に付くと、所得配分が低料金でより良い結果をもたらすというアドバイザリーモデルで機能することがわかると期待しています。

自分自身を教育する退職者は、自分たちがもっとうまくやれることを知っています。

私の収入配分計画方法がどのように機能するかを概説した以前のブログで説明したように、日常の消費者は、生涯持続し、リスクの低い真の収入を生み出すためにいくつかの簡単な手順に従うことができます。収入配分計画を作成すると、多くの計画の選択肢を検討し、自分の専門知識に基づいて、どれが自分に最適かを判断できます。

収入配分計画 Go2Income.comでは、独自の退職計画を設計および評価できます。その他の引退に関する質問へのガイダンスと回答については、までご連絡ください。 ジェリーに聞いてください 。