IRAと401(k)は、引退のために巣の卵を育てる素晴らしい方法です。あなたはあなたが働いている間にあなたがこれらの口座に入れたお金に税金を払うことを避け、そしておそらくより高い所得税の範囲に入るでしょう。アイデアは、あなたが引退し、もはや収入を得ることができなくなり、潜在的にはより低い税率になるまで、税金の支払いを延期することです。税制上の利点により、成長を加速させることができます。

この戦略は、実際に ただし、引退時の低税率では、そうでない場合もあります。実際により高いにいる場合はどうなりますか 退職時にIRAからお金を引き出し始めるときの税率は?

将来、税率が非常に高くなる可能性がある3つの説得力のある理由があります。その場合は、RothIRAの変換を検討して税率を下げることをお勧めします。課税されたことのないIRAまたは401(k)のお金を、RothIRAまたはRoth401(k)に変換する場合、変換額に対して現在の税率で所得税を支払うことになります。ロスにあり、非課税で成長し、非課税で撤回することができます。

最初に、あなたが引退時に高い税率の範囲に入る可能性がある理由について説明します。次に、IRA / 401(k)からRoth IRA / 401(k)への変換を検討する方法と、避けるべき一般的な間違いについて見ていきます。

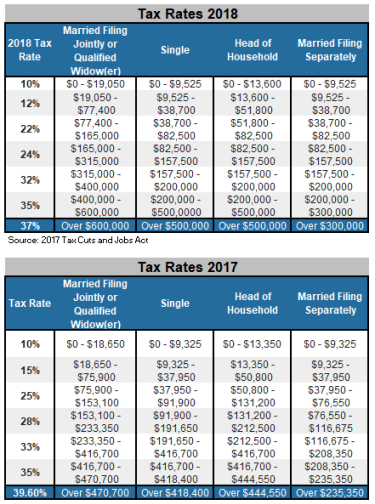

まず第一に、私たちの税制はちょうどオーバーホールされました。次の2つのグラフを見ると、2017年の減税および雇用法によって税率がどのように引き下げられたかがわかります。

ただし、これらの低料金は確固たるものではありません。議会が行動しない限り、これらの利下げは2025年の終わりに終了するように設定されており、2026年には、2017年の利下げに戻ります。したがって、ここで政治的な推測を行うことができます。そもそも減税に反対していた民主党が2025年の投票時に担当すると思うと、これらの税率が上がる可能性が高い。この考え方は、下の括弧を利用し、IRAの資金をより税制上有利なRothIRAに変換するための8年間の期間があることを示唆しています。

次に、70½歳になると、IRAからの必要最小限の分配(RMD)に直面することを忘れないでください。配布要件は、その時点とその後の毎年のIRAのサイズに基づいています。これらの分配は所得として課税されます。基本的に、政府は「私たちはまだそのお金に課税していませんが、あなたが死ぬ前にすべてに課税する予定です」と言っています。

あなたが70½歳に達し、IRAが非常に大きい場合、必要な分配は、70½歳に至るまでの退職の初期の間にあったものよりもはるかに高い税率にあなたを押し込む可能性があります。たとえば、あなたが退職して65歳であると仮定します。また、あなたが社会保障、年金に住んでいて、IRAが未開発のまま成長している間に、税引き後の証券口座から引き出しを行っていると仮定します。税引き後の仲介口座のお金はすでに課税されており、引き出し時に収入として扱われないため、より低い税率のいずれかに該当する可能性があります。

70½歳までに引き出しを行っていない場合は、IRAが非常に大きくなる可能性があります。必要な分配額は、IRAの残高と年齢に基づいています。たとえば、70½歳になると、RMDはIRAの値の4%弱になります。引き出しにお金をかける必要はありませんが、別の口座に移動する必要があります…そして、その過程で所得税(連邦および州)を支払う必要があります。この分配を他の収入源に加えると、より高い税率が適用される可能性があります。さらに悪いことに、IRAの分配により、社会保障収入の多くが課税される可能性さえあります。

ある程度の計画と先見性があれば、毎年のRoth IRA変換を通じて、IRAの残高を減らし、70歳半以降のIRAがそれほど大きくなく、税金がそれほど高くないようにすることができます。多くの場合、良い戦略は、退職後に毎年少しのIRAのお金をロスに変換し、70½歳までそうし続けることです。

あなたが結婚している場合、1人の配偶者が亡くなり、生き残った配偶者がお金を管理するために残される時点が来ることは避けられません。これが発生すると、税額控除の変更も発生します。生き残った配偶者は、共同から単一の税額控除に移動します(ここでも上のチャートを参照してください)。あなたがあなたの収入を共同から単一の税制に移した場合、あなたの税制は今どうなりますか?あなたが引退した場合、あなたの収入源はおそらくそれほど変わらないでしょう。あなたは同じような収入源を持っているが、単一の括弧の中にいることに気付くかもしれません。結果:はるかに高い税率が課せられます。

最初の配偶者が亡くなると、生き残った配偶者は、亡くなった配偶者のIRAから自分のIRAにIRAのお金を転嫁することがよくあります。ただし、70½歳を超えている場合でも、IRAの分配が必要であり、共同ではなく単一のブラケットで課税されるようになりました。それは税率を大幅に上げる可能性があります。繰り返しになりますが、いくつかの計画では、IRAの残高を減らし、最終的にはブラケットが変更されたときの税負担を減らすために、退職後のロス変換を通じてIRAを減らすことが賢明です。

覚えておいてください、それは全か無かの決定ではありません。退職時にIRAの引き出しを計画しているときよりも低い税率の範囲にいる場合は、従来のIRAまたは401(k)からRothIRAまたはRoth401(k)にいくらかのお金を変換するのが理にかなっています。 )。多くの場合、最善の戦略は、毎年IRAの一部を変換することです。あなたが下の2つの税のブラケットの1つにいるならば、これはほとんど与えられます。変換する量を決定するための手順は次のとおりです。

ステップ1: 課税所得を計算します(総所得から標準控除または項目別控除を差し引いたもの)。 www.dinkytown.netの1040税計算機は、このステップを実行するための優れたリソースです。

ステップ2: 課税所得を決定した後、あなたはどの税率でいますか? (2018年の税チャートを確認してください。)

ステップ3: 納税者番号の一番上を見つけます。たとえば、共同ファイラーの場合、12%ブラケットの上限は77,400ドルです。

ステップ4: 括弧の上部にある数字を取り、課税所得を差し引きます。違いは、次に高いブラケットにぶつかることなく変換できる量です。

たとえば、共同で申告し、課税所得が$ 50,000であるとします。それはあなたを12%の税率の範囲に入れます。 12%ブラケットの上部の収入レベルは77,400ドルです。したがって、22%のブラケット($ 77,400- $ 50,000)に入る前に、$ 27,400を支払う必要があります。これは、次の税額に飛び込むことなく、27,400ドルをIRAからRothIRAに変換できることを意味します。換算した金額の27,400ドルは、12%の税金がかかります。

60歳で引退し、税率がそのままで、70½歳まで毎年このプロセスを繰り返した場合、274,000ドルを換算できます。そのお金は、現在ロスにあり、非課税で成長します。さらに、IRAの残高は70½歳で274,000ドル低くなるため、必要な分配は少なくなります。さらに、IRAの274,000ドルで発生したであろう成長は、Rothの非課税成長になります。

間違いその1。 変換にかかる連邦および州の所得税を支払うためにIRAからお金を引き出す必要がある場合は、変換しないでください。むしろ、別の資金源に十分な現金があることを確認してください(つまり、銀行口座またはすでに課税されている仲介口座でお金を使用します)。

間違いその2。 Roth IRAで非課税のお金を残して、変換の年に税金で支払った金額を取り戻すのに十分な時間がない場合は、変換しないでください。もちろん、これは主にお金がどれだけ速く成長しているかに依存します。お金を使う予定の約10年前であれば、おそらく安全です。

間違いその3。 一度に変換しすぎないでください。結局、はるかに高い税率に飛び込むことを望まないでしょう。

今年の終わりが近づいているので、今がRoth IRA変換戦略を検討する良い機会です。あなたは、2018年の総収入がどうなるかについてかなり良い考えを持っているでしょう。IRAの一部をに変換するという考えが好きならRoth IRAは、セカンドオピニオンを取得するためにCPAに確認することもできます。

将来、IRAのお金を引き出すときに、現在よりも税率が高くなる場合は、IRAからRothIRAにお金を変換することをお勧めします。所得税率が現在と同じくらい低いので、2018年はこの戦略を使い始めるのに良い年かもしれません。

このRothIRA戦略には、次のような多くのメリットがあります。