あなたが引退に飛躍する前に、あなたはあなたのお金が続くことを完全に確信したいと思います。十分な貯蓄があることを確認したいのは当然ですが、貯蓄に焦点を合わせるのではなく、代わりにどのように収入を生み出すかを検討する必要があります。

目標:より少ないボラティリティでより多くの収入を生み出す。これは私が研究してきたことであり、共有できるいくつかのエキサイティングな結果があります。

このシリーズのパートIとパートIIでは、あなたとあなたのアドバイザーが資産配分の戦略から移行した場合、ボラティリティを抑えてより多くの退職後の収入を受け取ることができると提案しました。 収入配分の1つに 。資産配分は、資産を最大化して保護するために分散投資を行うために努力する従来の戦略です。一方、収入配分は、信頼性が高く、退職後も存続するさまざまな収入源を備えた計画をまとめる戦略です。

退職者のリスクプロファイルと市場の見通しに関して、さまざまな仮定の下で資産配分と所得配分戦略の結果を比較する調査を実施しました。退職後の収入が増え、収入配分の変動が少なくなっただけでなく、一般的に経済的利益も高くなりました。 Go2Income Webサイトに登録すると、調査のコピーを無料で入手できます。

以下に説明する機能と「ソフトなメリット」に加えて、より高い経済的利益を得ることが、所得配分戦略の強力な根拠となります。

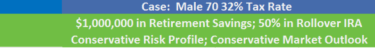

この記事では、調査から次のケースを選択しました。70歳の男性は、100万ドルの退職貯蓄があり、50%がロールオーバーIRAです。彼のリスクプロファイルは保守的であり、「100マイナス年齢」の経験則に基づいて、株式に30%、債券に70%の資産配分があります。

資産配分戦略を、所得年金への配分が高い所得配分戦略と比較しました。どちらの戦略も同じ市場収益を前提としています。

この場合の収入配分の結果のハイライトは次のとおりです。

投資家は余分な収入を使うか、それを再投資して、29%も高い遺産を残すことができます。

良すぎて真実ではありませんか?これらの利点の数と説明を説明します。

所得配分の2つの目標は、税引き後(支出可能)所得の額を増やすことと、所得の変動性を減らすこと(信頼性を高めるため)です。これらの3つのステップは、収入配分戦略を他のすべての退職計画戦略と実質的に区別します。