ウォーレンバフェットの投資の一番のルールは「決してお金を失うことはありません!」です。私たちは皆、許容できるリスクを最小限に抑えて最高のリターンを得る方法を模索していますが、最近では金融市場の「一生に一度」のリスクが定期的に現れているようです。

私は16年以上市場に投資しており、そのうち5つはプロのトレーダーとして投資しています。私はドットコムバストの真っ只中に大学を卒業し、銀行家としての最初の仕事を得ることができて幸運でした。私は金融危機と大不況を乗り越え、現在、このパンデミックによって引き起こされたうつ病のような市場をナビゲートしようとしています。多くの皆さんと同じように、私は何をすべきか悩んでいます。

取引日以来、私はお金を失わないようになりました。バーベル投資戦略を採用することで、その方法を少し共有したいと思います。一部の人にとっては、これは非常に保守的に見えるかもしれませんが、実際にはかなりのリスクを冒し、適切な時期に非常に積極的になることができると思います。

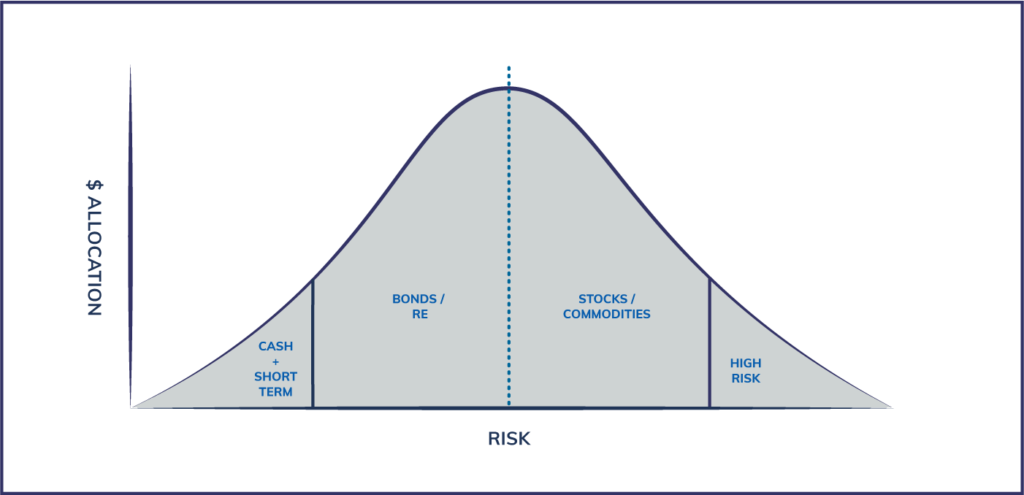

ファイナンシャルアドバイザーの大多数は、以下のような通常のベルカーブを大まかに模倣する資産配分について話します。この戦略では、嵐を乗り切るのに十分な現金を確保し、資産クラス(通常は60/40株から債券)に資金を分散させ、リスクの高い資産クラスに少額の割り当てを行い、現金をいくらか確保する必要があります。 X軸にリスクを付けてこれをグラフ化すると、次のようになります。

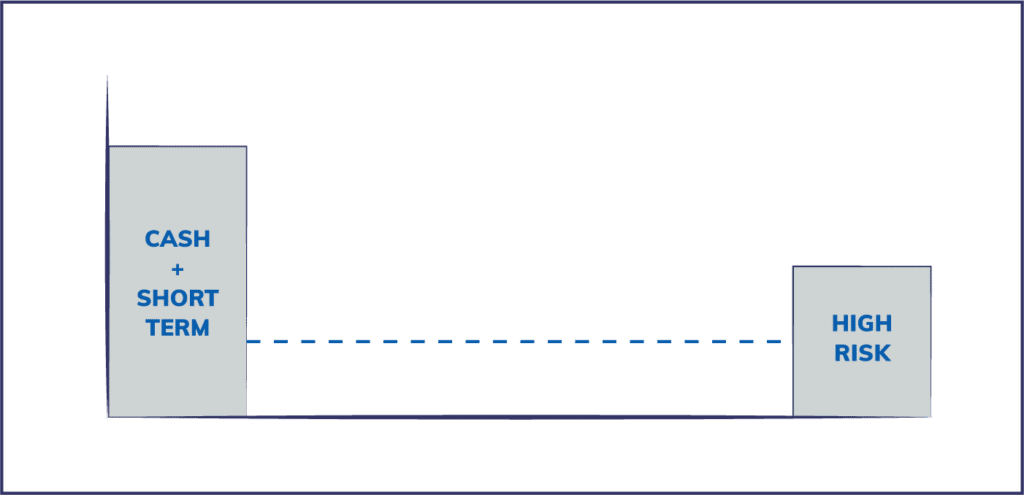

一方、バーベル戦略は基本的にリスク曲線の端に投資し、中央を回避することを含み、下の図のように見えます。これが意味するのは、手元にたくさんの現金を持ち、株式、債券、従来の市場資産をほとんど持たず、流動資産のはるかに少ない割合を、高利回りの債券投機などのリスクプロファイルの高いオルタナティブ投資に割り当てるということです。デリバティブ、プライベートエクイティ、ベンチャーキャピタル、暗号通貨。

バーベル戦略は、資産クラス内でも簡単に適用できます。たとえば、優れたバランスシートと20%の小型成長株を備えた80%の優良配当株を保有します。または、債券ポートフォリオのジャンク債への同じ財務の割り当て。

リスクをテーマにした私のお気に入りのソートリーダーの1人は、Fooled By Randomness、The Black Swan、Antifragileを執筆したNassimTalebです。タレブは数学者であり、リスクの専門家であり、元ヘッジファンドマネージャーであり、2008年の金融危機の際に彼が予測したことで有名になりました。 Talebは、世界の金融市場、レバレッジ、およびすべての銀行がどのように相互接続されているかによってシステムの堅牢性が低下し、脆弱になると考えているため、バーベル投資戦略を主張しています。したがって、システムへの小さな衝撃はより頻繁に悪化します。これらのリスクは本質的に「隠されています」。真ん中には、現代の金融リスクモデルでは考慮されていない隠れたリスク(株式と債券)があります。

住宅ローン担保証券のリスク

良い例は、住宅ローン担保証券をパッケージ化するために使用された米国の主要な住宅デフォルトモデルのすべてに、住宅価格が少しでもマイナスになる能力が含まれていなかったことです。住宅価格がわずかにマイナスになったとき、時価総額の薄い住宅ローンシステム全体が押収され、相互接続されたすべての金融市場にカスケードされました。これは、モデルの単純な調整では説明できなかった大きなリスクでした。

基本的に、歴史的に安全な資産クラス(住宅)は、金融工学によって非常に危険な大量破壊兵器に変換されました。

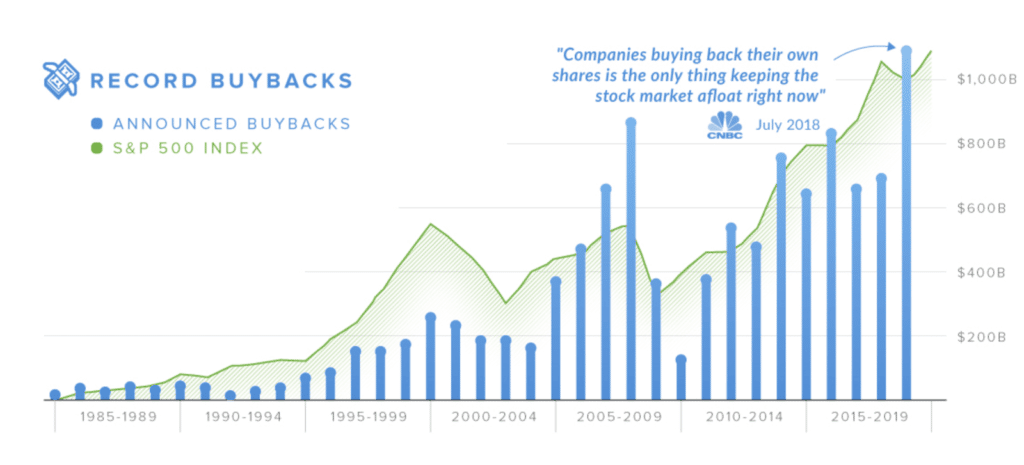

株買いリスク

現在、企業株の買い戻しが見られるもう1つの例です。低金利により、企業のCEOは、株価を押し上げるために株を買い戻すために債務を発行するようになりました。この行動は短期的に株価を上昇させましたが、企業はCOVID19のパンデミックによる世界的な事業の停止などの厳しい時期を乗り切るために必要なフリーキャッシュがないままになっています。

これらの企業の多くは、自社株を高値で買い取っており、現在、価格が低い場合は買い戻しを一時停止しています。これは明らかに投資のルール1に違反します– 安く買って高く売る

クレジット:thevisualcapitalist.com

この記事で理解しておくべき重要なことは、株を買い戻すために安価な債務を発行することで、株式のリスクプロファイル(隠れたリスク)が劇的に変化し、連邦政府の救済支援なしに何千もの公開企業が存在しなくなる可能性があることです。

バーベル戦略の目的は、非常に安全(現金)を維持し、ポートフォリオのより小さな部分で理解できる高いリスクを取ることによって、隠れたリスクを回避し、投資戦略をより細かく制御することです。理論的には、まともなブレンドリターンを達成し、ブラックスワンタイプのイベントへの露出を制限することができます。

億万長者のヘッジファンドマネージャーであるレイ・ダリオ(私が実際に尊敬し尊敬している)は、CNBCビデオで「現金はゴミだ」と宣言し、グローバルな株式と債券のポートフォリオを提唱しました。世界の株式市場が崩壊したため、そのインタビューは強気市場のトップをほぼマークしました。彼には私がここに立ち入らないという良い点がありますが、平均的な人(つまり、ビリオネアのヘッジファンドの創設者ではない)にとって、現金は実際には王様です。

はい、金利はキャッシュセーバーにとってひどいものです。ただし、現金は日常の挫折に対する低コストの保険です。個人ローンを借りる代わりに現金で400ドルの緊急事態を支払うことには、価値があります。

しかし、投資について話しましょう。 現金にはオプションの価値があります。 金融では、オプション契約は正しいため、暗黙の価値があります 、義務ではありません。 Aを実行するかBを実行するかを選択できます。銀行に十分な現金を用意しておくと、他の資産(株式、自宅)を売却して現金を解放することなく、時間と機会が適切なときに投資できる多くのオプションが得られます。 。

このオプション値に伴う柔軟性は、ほとんどの人が見逃している重要な情報です。私は流動資産の80%近くを現金で持っています。そのため、最近の株式市場の不況を回避することができ、今では優れた投資機会を手頃な価格で手に入れることができます。

ちなみに、バフェットのバークシャーハサウェイがその本にどれだけの現金を持っているか知っていますか?

多くの人が保険はお金の無駄だと思っていますが、タリブが彼の著書「Antifragile」で指摘しているように、保険は不安定な時期に実際にあなたにとってより良いパフォーマンスを発揮する資産です。保険は不可欠であり、リスクが高まる正確な時期に高い見返りがあります。住宅所有者保険、自動車保険、アンブレラ保険、生命保険の十分な金額を用意することは、予期せず巨額のお金を使わなければならないという不利な状況を回避するための鍵です。

私はまた、一般的および専門職賠償責任保険とともに、私のビジネスでキーマン保険を使用しています。

ほとんどの資金管理の専門家のアドバイスに反して、私は伝統的な株式や債券への相対的なエクスポージャーをほとんど保持していません。受動的なこれらの商品を含む退職金口座を持っています。

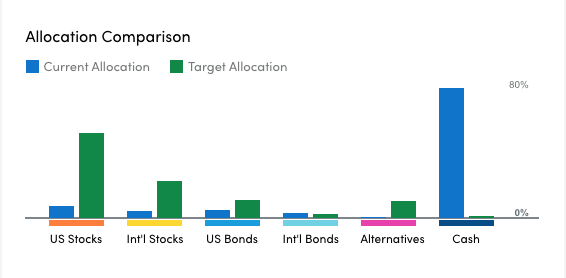

私の実際の流動資産配分と、トップのフィンテックマネーマネージャーがターゲットにすべきだと言っていることを比較すると、彼らのアドバイス(緑色のバー)が私の戦略とは正反対であることがわかります。

私の株式や債券へのエクスポージャーは、税制上の優遇措置を受けた退職金口座の低コストETFの形をとっています。私の期間はこのお金で長いので(つまり、30年以上は必要ありません)、エクスポージャーは問題ありません。時間の経過とともに複利になると、追加のリスクが補われると思います。

純粋なプレーリスクは、一般的に失敗の可能性が高い投資ですが、それが機能する場合は大きな見返りがあります。最良の例は、スタートアップ/ベンチャーキャピタルタイプの投資です。最良の見積もりは、新規事業の75-80%が失敗するということです-それが基本的なケースです。しかし、うまくいく投資の期待収益は、年間6%ではありません。それはあなたの投資の4-100倍のようなものです。

これらの投資ではリスクが非常に高いため、一般的に隠れたリスクはそれほど多くありません。基本的に、予想損失が発生することはよくわかっています。最も一般的に受け入れられている金融投資の場合はそうではないと思います。過去数回の金融危機が私たちを示しています。

では、これはどのように見えますか?私は株式市場に縛られていない純粋な遊びのエクスポージャーを探しています。私はスタートアップに投資し、レストランのような地元の起業家を支援しています。私はまた、2014年に蓄積し始めたまともなサイズの暗号通貨の位置を維持しています。暗号が証明された勝者になるまで、またはビットコインの実験が機能する場合の見返りの大きさが莫大であるため、「0になる」までこの投資を保持する予定です。

私はこのお金を使ってスキルを高め、得意なことを活用して私と私の会社の市場性を高めています。このプロセスにより、時間の経過とともに収益力が高まり、自分のビジネスやその他の相関関係のない受動的な収入源に再投資できるようになりました。

賢明なリスクマネージャーのバーベル戦略の主な目的は、一見「安全な」投資から大規模な爆発イベントの可能性を排除することです。バーベルはすべての人に適しているわけではありませんが、それから私が見た主な利点の1つは心理的なものです。確かに、1つのイベントが私の家族の経済的安全に影響を与えることはありません。これにより、少ない資本でより多くのリスクを冒し、投資する企業、機会、人々とのつながりを深めることができます。

あなたの考えは何ですか?あなたはリスクを心配していますか、そしてバーベル戦略は助けになりますか?