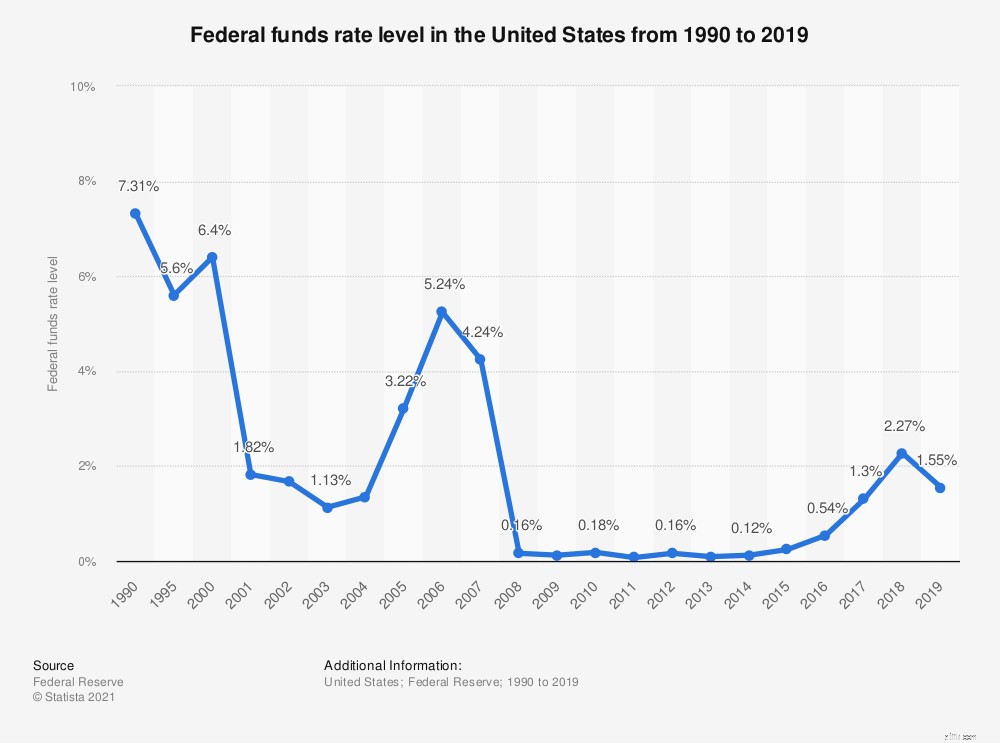

3月15日日曜日、連邦準備制度理事会は金利をゼロに引き下げると発表しました。米国のベンチマーク金利は現在、3月3日の1%から1.25%の範囲から、0%から0.25%の範囲になっています。 「コミュニティを傷つけ、経済活動を混乱させた」とFRBは声明で述べた。

連邦準備制度理事会はまた、COVID-19の影響から経済を保護するために、政府および住宅ローン関連の債券を少なくとも7,000億ドル購入すると発表しました。利下げと7000億ドルの債券購入(一般に「量的緩和」として知られる)は両方とも、経済を強化し、金融市場を再び円滑に運営するためにFRBがとった緊急措置と見なされ、 2008年の金融危機以降に採用されました。

結論:ゼロ金利は、危機に瀕しているアメリカ人と企業にとって借り入れを安くします。言い換えれば、FRBの利下げは借り手にとっては朗報であり、貯蓄者にとっては、可能な限り最高の利回りを得ていることを確認する機会です。 FRBが金利を引き下げるときの目標は、経済を後押しすることです。

しかし、これはあなたにとってどういう意味ですか?そして、あなたは今何をすべきですか?

それでもあなたの節約で0.1%未満を得ていますか?このFRBの利下げがなくても、買い物をする時が来ました。

Bankrateは、1年間のCDの平均利回りが約0.75%であることを示していますが、多くのオンライン銀行は500ドルの預金で2%以上を提供しています。フェデラルファンド金利は、あなたが得る貯蓄とCDオファーに直接影響を及ぼし、0.50%の金利引き下げをあなたに渡すことができるので、より長い投資期間を見ているなら、あなたはしたいかもしれません。 5年物のCDを比較するか、CDラダーを見てください(満期日がずらされた複数のCDを購入します)。

レートの比較:歩留まりを上げたいですか?パートナーのフィオナからの普通預金口座のオファーを比較してください。

住宅ローン金利は、フェデラルファンド金利と間接的に関連しており、10年財務省とより密接に関連していますが、住宅ローン金利は過去1年間で着実に低下しています。住宅ローンの利率は、ほぼ10年間5%を下回っていますが、現在は4%を下回っています。

しかし、FRBが金利を引き下げるので、より低い金利を固定することによって節約する機会を提供するローンは住宅ローンだけではありません。車のローンと学生ローンは借り換えることができます。クレジットカードの金利も下げることができます。貸し手に休憩を求めることもあれば、残高を振り替えることもあります。

興味に関連するお金の一部を財布に戻すためにあなたがしなければならない他のいくつかのことはここにあります:

クレジットスコアは、ローンで支払う金利を決定する主な要因です。最高のレートを得るには、本当に良いクレジットスコア(760以上)とほぼ完璧な支払い履歴が必要です。あなたのスコアがわかりませんか?問題ない。無料で手に入れるのは簡単です。 Amex、Discover、Capital Oneは、カード特典の一部として無料のクレジットスコアを提供している企業のほんの一部です。また、CreditKarmaやSavvyMoneyなどのクレジットでより良い取引を販売したいサイトからスコアを取得することもできます。

あなたのクレジットスコアは無料でなければなりません。そして今、彼らはそうです。いつでもあなたのスコアをチェックして、決してそれの代金を払わないでください。クレジットカルマ

Statistaでその他の統計を検索

また、12か月に1回、主要な各信用機関から信用報告書の無料コピーを入手することもできます(そして、そうすべきです。お母さん!)。コピーを入手するには、annualcreditreport.comにアクセスしてください。間違いを見つけた場合、それがスコアを引き下げる原因の1つである可能性があります。これを改善するための最初のステップは、自分のものではないレポートに関する情報があることを示すレポートを局に提出することです。

スコアが希望どおりでない場合はどうなりますか?毎回時間通りに請求書の支払いを開始します(支払いの自動化が役立ちます)。クレジットカードにリボルビング債務がある場合は、それを返済する計画を立ててください。利用可能なクレジット制限の10%から30%を超えないようにしてください。不要なクレジットを申請しないでください。また、高額な年会費がない限り、使用していない古いカードを閉じないでください。スコアは一晩で急上昇することはありませんが、12〜24か月以上は良好な行動を示します。

自動車ローンの借り換えほど簡単な資金調達はないかもしれません。真剣に、それは1時間以内に完了することができ、自動車ローンの利率はあなたが手に入れたときよりも低くなる可能性があり(特に戦略的に資金調達のために買い物をしなかった場合)、それらは低くなるでしょう。 ValuePenguinは、商業銀行からの48か月の自動車ローンの平均金利が過去10年間で40%以上低下したと報告しています。信用組合は多くの場合最高の金利を持っていますが、あなたはあなたの地域のローン金利を比較するために多くのオンライン自動車ローン検索ツールを使うことができます。

住宅ローンの借り換えは、あなたがしばらく家にいた場合、あなたがすでに行ったことである可能性があります。ただし、クレジットスコアを改善している場合は、特に住宅ローンの利率が4%未満の場合は、もう一度井戸を利用してより良い金利を得る時期になる可能性があります。住宅ローンの借り換えは、自動車ローンよりも複雑な取引ですが、一般的な経験則では、より低い金利に借り換えることによって節約したお金で閉鎖費用を回収するのに十分な期間、家にいることを計画する必要があります。計算を行うには、ファニーメイの借り換え計算機で数値を実行してみてください。 (住宅ローンの借り換えについて知っておくべきことについて詳しくは、こちらをご覧ください。)

Student Loan Heroによると、アメリカ人は1.52兆ドル以上の学生ローン債務を負っており、約4,500万人の借り手に分散しています。そして、私たちの多くは、私たちが関心を持っているはずの額よりも多くを支払っています。連邦政府の学生ローン、およびPLUSローンなどの親ローンを民間の貸し手に借り換えることは、可能な限り低い金利を支払っていることを確認するために一見の価値があります。

あなたはおそらくさまざまな金利でローンを持っているでしょう(私は知っています)ので、長期的にあなたを救うものだけを借り換えることを選んでください。また、民間ローンに借り換えることで、維持したいものをあきらめないようにしてください。連邦ローンには、民間ローンにはない保護と、公務員に対するローンの免除があります。

PS:毎週のお金のヒントやニュースを入手してください。無料のHerMoneyニュースレターを購読してください!

編集者のメモ:私たちは、コミュニティのために厳格な編集ポリシーと判断の自由なゾーンを維持し、また、私たちが行うすべてのことにおいて透明性を保つよう努めています。この投稿には、パートナーの製品への参照とリンクが含まれています。私たちがどのようにお金を稼ぐかについてもっと学びましょう。