世界の製薬業界は2019年に1.25兆米ドルと評価され、2021年には約1.5兆米ドルに成長すると予測されています。

その後、Covid-19が発生し、既存のすべての予測に影響を与える可能性のあるカーブボールを投げました。

発生以来、消費者がこれらの薬を備蓄したため、2020年3月の封鎖前に市販薬の小売りが急増しました。

逆に、病院は、焦点とリソースをCovid-19の戦いに移し、定期的な患者ケアに追いつく能力を低下させるため、2020年には成長率が低下すると予想されます。

シンガポールの状況は多かれ少なかれ安定していますが、世界全体では依然としてパンデミックの発生を管理するのに苦労しています。より広い範囲の分散ですべての予測にアプローチすることが賢明かもしれません。

とはいえ、世界の医療費は引き続き安定している可能性があります。

パンデミックにより、製薬業界は過去数か月で急速に発展し、この変化はバフェットのような投資家の注目を集めました(バークシャーハサウェイは4つの製薬会社の57億ドルの株式を購入しました 。

あなたがその見通しについて強気であるならば、この記事はあなたの医薬品株の研究を始めるのを助けるかもしれません。

主に、麻薬を売ることによって。

処方薬と市販薬(OTC)の2つの主要な医薬品流通チャネルがあります。

処方薬は、患者に処方する医師を通じて販売されますが、OTC薬は処方箋を必要としません。つまり、薬局から直接購入したり、セブンイレブンで購入したりすることができます。

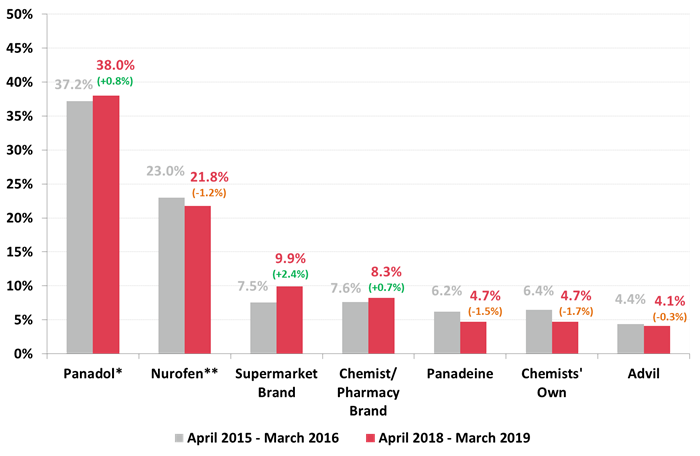

直接販売チャネルにより、ブランディングはOTC医薬品の販売においてより強力な役割を果たします。現在GlaxoSmithKline(GSK)が所有しているパラセタモールの商品名であるパナドールを考えてみてください。ほとんどの消費者は、他のブランドのパラセタモールが処方されている場合、それらを受け入れているにもかかわらず、店頭でパナドールを購入することを好みます。

現職者は、医薬品の製造と配送を可能にする効率的なサプライチェーンを確保することで、市場シェアを維持しています。

小規模な(または新しい)プレーヤーが既知の薬物の既存の市場シェアを侵害することはしばしば困難です。これらの新しいプレーヤーは、生き残るために、独自の薬を開発するか、新しい市場を特定する必要があります。

今後、薬剤学の針を動かす可能性のある3つの主要なトレンドを特定しました。

製薬会社は、ワクチンをリリースするための承認を求めて競争しています。ワクチンを商業的にリリースするための最初の承認を得ることができる会社(または複数の会社)は、短期的にはうまくいく可能性があります。

莫大な経済的見返りが見込まれる中、なぜこれほど多くの製薬会社がCovid-19ワクチンの競争に参加しているのかは不思議ではありません。

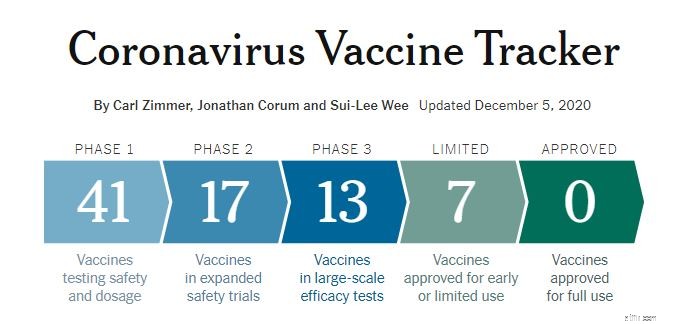

従来、臨床試験には平均6年かかります。ただし、Covid-19の場合、ワクチンはいくつかの要因のおかげでロケットの速度で臨床試験の最終段階に入っています。

Covid-19ワクチンレースに参加している企業には次のものがあります。

地元では、Duke-NUS MedicalSchoolがArcturusTherapeutics(NASDAQ:ARCT)と協力してmRNAワクチンを開発しています。現在、フェーズ1/2の複合トライアル中です。シンガポール政府はすでに1億7500万ドル相当のワクチンを切り刻んでいます。

執筆時点では、多くの企業がワクチンの発売を目指して競争を続けています。最も有名な2つの企業は次のとおりです。

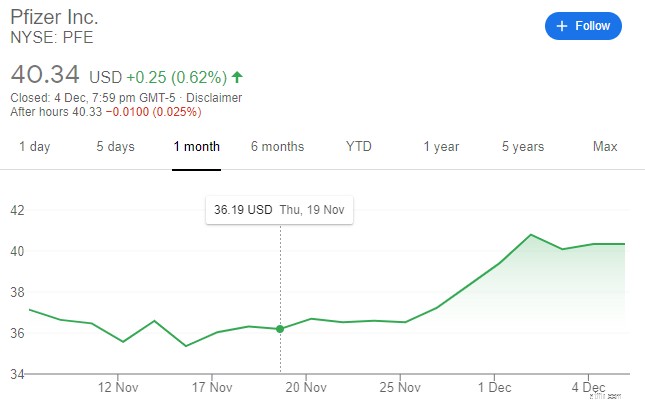

1 –ファイザーとBioNTech

ファイザーとバイオエヌテックは、フェーズ3の研究を終了し、データが95%のワクチン有効性を示していることを発表しました。 12月7日の時点で、ファイザーとBioNTechのワクチンは英国に配布されており、エリザベス女王がワクチン接種を受けた最初の数少ないワクチンの1つとして1週間以内に展開されます。

彼らは年末までに5000万回分のワクチンを配布する予定です。ただし、これは以前の予想よりも50%少なくなっています。ファイザーの株価は、12月4日にこのアップデートがリリースされたときにわずかに下落しました:

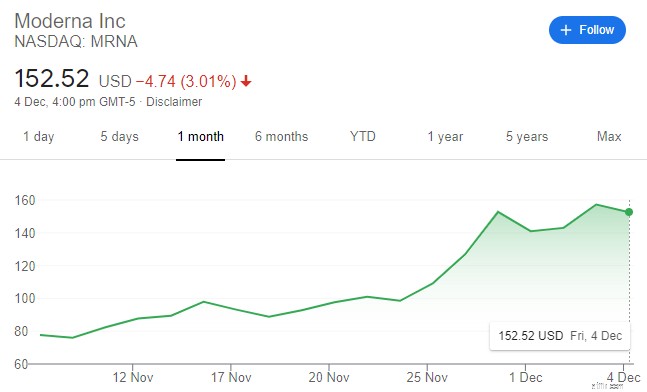

2 –モデルナ

Modernaはまた、彼らのワクチンがCovidの予防に約94.5%有効であると発表しました。彼らのワクチンは貯蔵寿命が長く、標準的な家庭用または医療用冷蔵庫(2〜8°C)に保管できます。

彼らのワクチンの貯蔵寿命のニュース以来、彼らの株価は急騰しました:

Modernaは、Health Sciences Authority(HSA)と協力して、シンガポールでのワクチンの配布が承認されるようにしています。

Covidワクチンの競争は、製薬会社が製造、流通、法的な承認プロセスを回避するために努力を続けているため、依然としてかなり不安定です。

それはなんですか?

遺伝子治療は、遺伝子の操作を通じて病気を治療および予防する分野です。

簡単に言えば、特定の病気の原因となる遺伝子を特定できれば、その遺伝子を修正または置換して予防することができます。遺伝子治療で治療したい病気には、癌やHIVなどがあります。

高尚な仕事のように聞こえますか?そうですね。この分野はまだ初期段階にあります。

遺伝子治療には、2つの主要なニッチがあります:

2003年、ヒトゲノムの完全なDNA配列は、ヒトゲノムプロジェクトの背後にいる人々の努力によって決定されました。このプロジェクトにより、ヒトゲノムのオープンデータベースが提供されました。

それ以来、科学者たちは各遺伝子が私たちにどのように影響するかを理解し、うまくいけばどの遺伝子(およびその突然変異)が特定の病気の原因であるかを決定するために取り組んできました。

なぜこれが注目すべき分野なのですか?

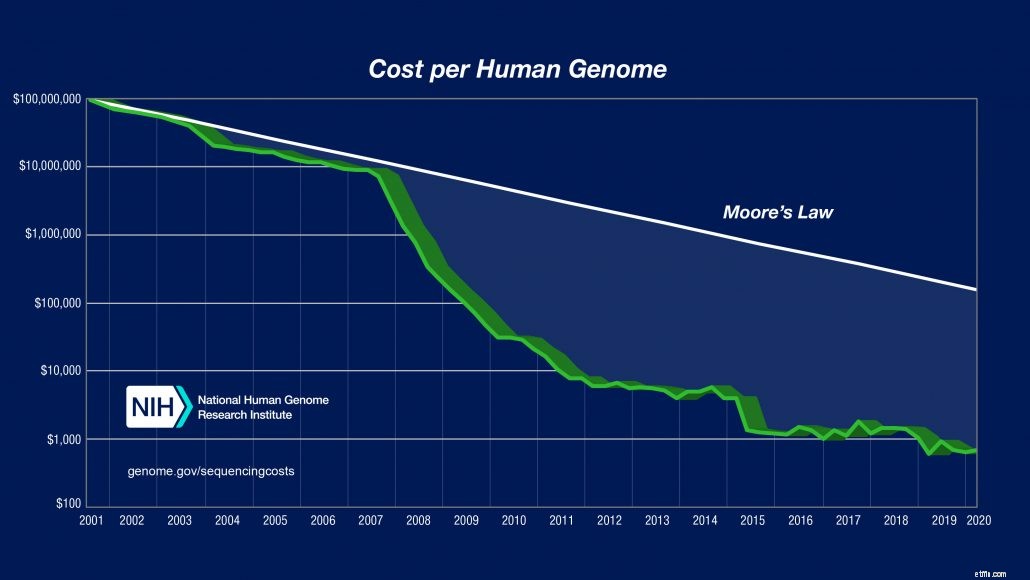

ムーアの法則のため。

以前は、全ゲノムシーケンスに5,000ドルからの費用がかかり、そのような医学的治療への潜在的なアクセスが減少していました。ただし、遺伝子シーケンシングのコストはここ数年で大幅に低下しています。

これは、遺伝子治療が徐々に大衆にとってより利用しやすくなることを意味します。

今日はどこにいますか?

遺伝子検査は何年も前から行われており、シンガポール生物倫理諮問委員会(BACS)は、2005年に遺伝子検査と遺伝子研究のレポートを発表しました。

ヒトゲノムをすべての疾患に完全にマッピングしているわけではありませんが、すでに何百もの遺伝病をテストすることができ、さらに多くの疾患が頻繁に発見されています。

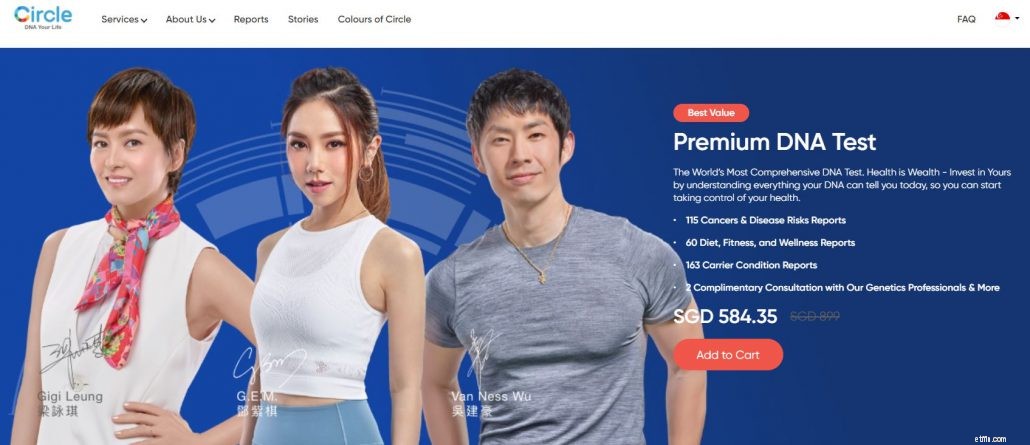

また、デジタルで販売されている非臨床遺伝子検査キットの増加も見られます(執筆時点では、MOHはまだガイドラインをリリースしていません):

誰を見ますか?

(これは投資アドバイスではありません。ご自身で調査してください)

この分野のサービスプロバイダーには、次の2つのタイプがあります。

イルミナ(NASDAQ:ILMN)は、シーケンスされたすべてのDNAの90%に関与していると言われており、そのNovaSeq6000およびGlobalScreening Microarrayテクノロジーは、23andMe、AncestryDNA、30億、CircleDNAの非臨床遺伝子検査キットの大部分で使用されています。 / em> もっと。

その他のDNAシーケンシングプロバイダーは次のとおりです。

課題

データのプライバシーは、遺伝子検査の大きな悩みの種です。主な懸念事項には、個人の遺伝子データに基づく保険会社からの差別や保険料の高騰が含まれます。このトピックを掘り下げることは、この記事の文脈を超えています。 興味がある場合は、「DNAの価値」についてよく読んでください。

遺伝子検査会社とDNA配列決定プロバイダーは同様に、成長し続ける個々のDNA配列の大規模なデータベースにアクセスできます。

そのようなサービスはまだ斬新であると考えられているため、構造化されたガイドラインはまだ開発されていません。

何年にもわたっていくつかの技術が探求されてきましたが、簡単で正確な遺伝子編集を許可するものはなく、不正確さは壊滅的な結果につながる可能性があります。

それは次の発見まででした:

初心者にとって、CRISPRはDNAの任意の鎖を自由に正確に切断できる遺伝子編集技術です。それはちょっとした大事なことで、その開発者は2020年のノーベル賞を受賞しています。

2012年の「発見」以来、科学者たちは抗生物質や抗ウイルス薬の開発、癌治療などでCRISPRの無数の用途を発見してきました。このような強力な技術は論争なしには到来しませんが、CRISPRは今後数十年で製薬業界の道を開くかもしれません。

特許戦争によって成長が阻害される可能性があります

CRISPRテクノロジーの見通しは明るいですが、さまざまな関係者がテクノロジーの所有と特許取得のために戦っています。最終的な勝者にとっては、大きな経済的見通しがあります。反対に、特許は小規模な民間企業や個々の研究者への技術のアクセスを妨げ、短期的には潜在的なイノベーションを減らす可能性があります。

この技術の使用に関する特許は、3つの主要なグループに分割される可能性があります。ドラマのために生きているなら、ここ、ここ、そしてここでCRISPR特許戦争について読むことができます。

いくつかのハイライト:

「Doudna、Charpentier、Zhangのそれぞれとそれぞれの支援機関は、CRISPR-Casシステムを商業化するためのスピンアウト企業を設立し、大手製薬会社、ベンチャーキャピタリスト、破壊的バイオテクノロジーの新興企業とさまざまな提携を結び、ライセンス取引、合弁事業、戦略的コラボレーション。

CaribouBiosciencesとIntelliaTherapeuticsは、ダウドナキャンプに関連しています。 CRISPR Therapeutics、ERS Genomics、Casebia TherapeuticsはCharpentierに関連付けられており、Editas MedicineはZhangに関連付けられています(特に、DoudnaはZhangに転落する前は共同創設者でした)。」

次に、CRISPR療法の開発と応用に関与している上場企業をいくつか紹介します。

その他の投資アイデアについては、ARK Investには、このニッチに特化したETF全体があります– ARK Genomic Revolution ETF(ARKG) アルビンは以前にARKInvestのETFについて書いています。

長い目で見れば。テクノロジーの採用とグローバルなデジタルシフトについて言及せずに、今後のトレンドについて話すことはできません。

製薬会社は豊富なデータにアクセスできます。賢明に使用すれば、これにより彼らはより良い治療法を開発することができ、約束された 個別化医療。

言うまでもなく、製薬分野での人工知能、機械学習、ディープラーニングの採用が増えることを期待してください。これらのツールの使用は、製薬業界における画期的な治療と新しいプロセスにつながる可能性があります。(例:臨床試験、医薬品の配送など)

製薬業界がどのように進化するかについての洞察については、a16zによる簡単な内訳を次に示します。

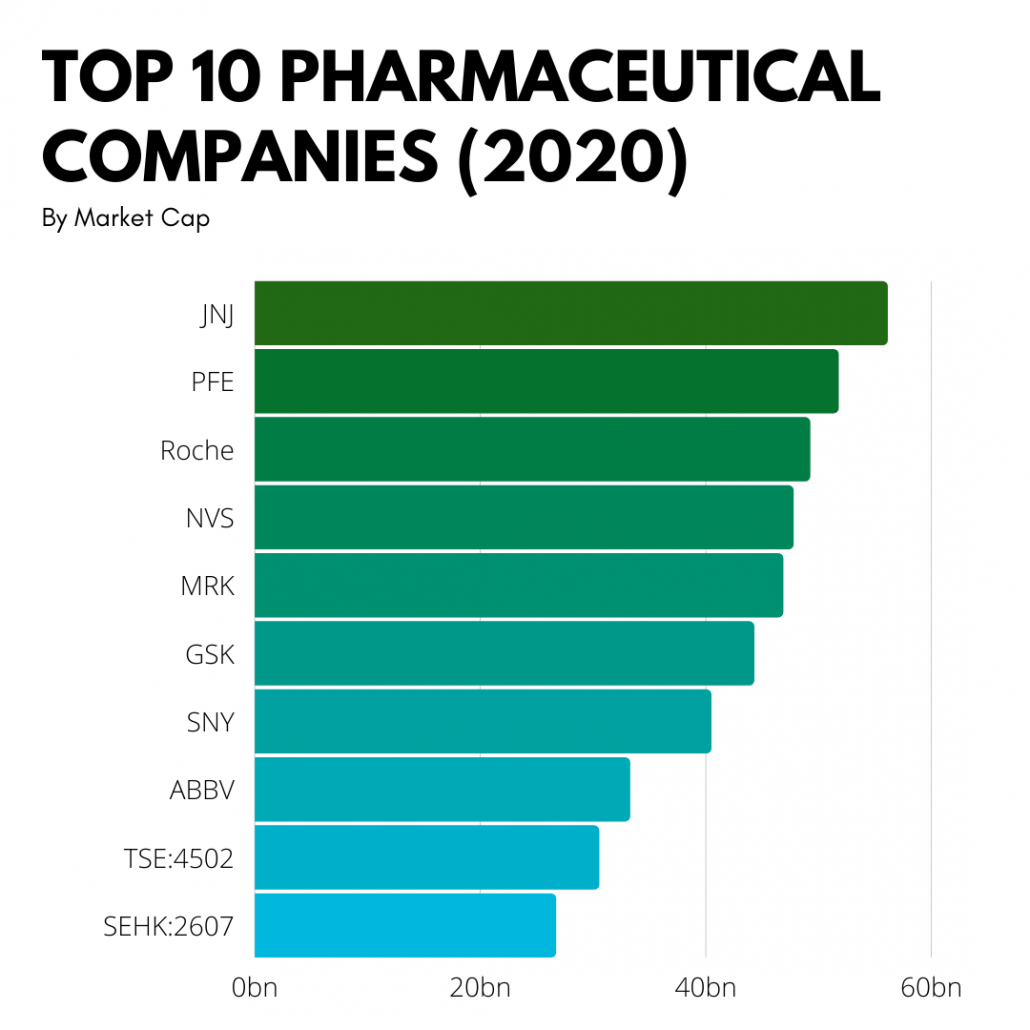

時価総額別の製薬業界のリーダーは次のとおりです。

株を選ぶのは好きではないが、製薬セクターの成長に強気である場合は、関連する製薬インデックスを追跡するETFを検討してください。

これがAUMによる最大の3つです:

ETFデータベースを閲覧して、より多くのアイデアを見つけることができます。中国、ゲノム編集、さらには大麻に焦点を当てた製薬ETFがあります(そのティッカーはPOTXです、笑 。

上記の2020年の製薬会社トップ10をリストアップしましたが、すべて海外にリストされています。

帰国後、SGのヘルスケアセクターは、主にCovidのおかげで今年は好調でした:

シンガポールに上場している製薬会社は次の3社です。

その他の投資アイデアについては、SGXに上場されているヘルスケア株の完全なリストをご覧ください。

医薬品開発は長くて費用のかかるプロセスです。ラボから市場まで、約10年、少なくとも3億5,000万米ドルかかる可能性があります。

途中で多くのチェックポイントがあり、そこで薬は失敗し、決して市場に出ることはありません。これは、製薬会社が実際に販売できるものを開発するまでお金を燃やしていることを意味する可能性があります。

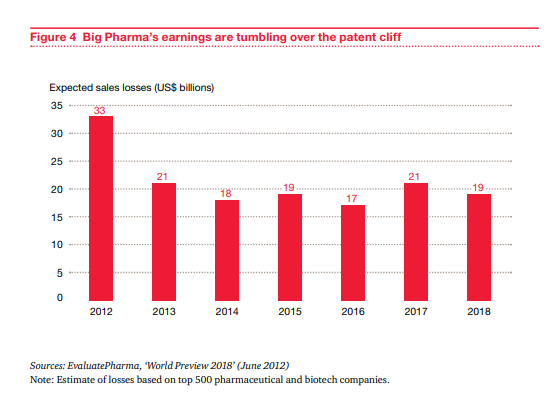

企業に新薬の革新と開発を奨励するために、医薬品開発者は新薬に関する医薬品特許を取得しています。医薬品の特許は約20年間存続する可能性があり、そのうち5年間の特許独占権が保証されています。

過度に単純化された 要約すると、薬物特許は、問題の薬物の販売を支配する所有者の権利を付与します。

ただし、医薬品の特許が失効すると、競合他社は医薬品の製造と販売を許可されます。これは、消費者にとって薬価の競争力を維持しますが、特許が失効すると、製薬会社は一般的に薬の市場シェアを失うことも意味します。競争の激化は、当該医薬品の収益の低下につながります。

製薬会社が競争力を維持するためには、常に新薬を開発することが不可欠です。

とはいえ、新薬の販売は製薬会社の唯一の収入源です。彼らのビジネスは、M&A、医薬品パイプラインの開発、ジェネリック医薬品の販売など、はるかに複雑です。興味があれば、PWCはPharma2020シリーズの一部として製薬業界とそのビジネスモデルの概要を発表しました。

>世界的に、食品医薬品局(FDA)と欧州医薬品庁(EMA)は、医薬品の安全性をより適切に規制するための措置を独自に発表しています。

規制当局がより緊密に協力しているため、副作用があると思われる医薬品が世界中の市場から撤退するリスクがあります。

あなたがETF投資家であれば、おそらくこれについてそれほど心配する必要はないでしょう。

ヘルスケアで最も注目を集めている詐欺の1つは、Theranosである必要があります。Theranosは、非常に少量の血液で血液検査を処理できると主張する健康的なテクノロジー企業です。正確には製薬会社ではありませんが、その診断結果は、個人に適した薬を処方するために使用されます。それは、この分野で最も賢い人でさえ盲目的になり、その主張の証拠を示すことができなかったにもかかわらず、それが90億ドルの評価に成長した後にのみ見出しを作りました。ありがたいことに、会社が公開される前に詐欺が発見されました。

詐欺はあなたが思っているよりも一般的です。 Khinwaiは、企業が監査人に取り上げられるのを防ぐ方法と、以前に不正な株を避けるのに役立つ簡単なフレームワークについて書いています。

製薬業界は非常に競争の激しい業界です。私たちは、企業が実行可能なCovid-19ワクチンの開発とテストを競うのを見てきました(そして期待して待っていました)。医薬品を開発、製造、提供するこのような競争は定期的に行われています。このような圧力の下で、一部の個人が詐欺に転向する可能性があることは驚くべきことではありません。

詳細については、バウムヘドルンド法に、製薬業界で注意すべき詐欺の種類の概要が記載されています。

上記のように、Covid-19は2020年のカーブボールでした。製薬業界では、パンデミックは以前のすべての見通しと傾向を捨てました。このペーパーでは、製薬業界におけるCovid-19の潜在的な短期的および長期的な影響の包括的な概要を説明します。

主な影響は次のとおりです。

世界中で行われている社会的距離の測定により、医療相談はデジタル化されています。これは、短期および長期の両方で、医薬品の販売、処方、および配布の方法に影響を与えます。

中国とインドは、医薬品製造用の医薬品有効成分(API)の主要なサプライヤーです。国境の制限と輸出禁止により、そのような原料が不足していました。

政府は、将来そのような不足を防ぐために新しい規制を課す可能性があります。このような規制は、将来の医薬品製造のコストに影響を与える可能性があります。

努力がCovid-19との戦いにシフトするにつれて、Covidに関連しない薬剤の開発に対する注意と緊急性は少なくなります。

これにより、臨床試験と新しい試験の開始が遅れ、最終的には製品の発売と製薬会社の将来の収益が混乱する可能性があります。

製薬業界はCovid以前の巨大な業界であり、2021年に1.5兆ドルに達すると予測されています。パンデミックにより業界が変化し、成長が鈍化する可能性があります。

3つの今後の製薬トレンドに注意することをお勧めします:

また、この記事では、時価総額、ETF 3社、SGX上場株式3社で上位10社の製薬会社をリストアップしました。製薬業界で株式調査を開始するための投資アイデアが見つかることを願っています。

それ以外の場合は、ここから開始できます:SGXに上場されているヘルスケア株。

製薬業界を超えてバランスの取れたポートフォリオを構築したい場合、Alvinは、市場を一貫して打ち負かすためにDrWealthポートフォリオの株式を選択する方法を共有しています。