量子物理学の創始者の一人であるニールス・ボーアは、「量子力学があなたに大きな衝撃を与えていなければ、あなたはまだそれを理解していません」と述べました。同じことが退職後の計画にも当てはまります。あなたが初めて引退計算をするために座るとき、それはあなたにショックを与えるはずです。そうでない場合は、おそらくこれらの間違いの1つを犯しています。

あなたがすでにそのようなショックを経験しているなら、ここに2つの刺激的な説明があります:私たちは退職計算機を使用した後に眠りを失いました!これが私たちが回復した方法です。そして、これが私が引退のために5ロールを達成することを計画している方法です。それでは、引退を計画しているときによくある間違いについて考えてみましょう。

退職金の計算をバラ色に見せることは非常に簡単です。今日でも、投資信託のディストリビューターが12%または14%のリターンで予測を行っているのを簡単に見つけることができます(投資信託のディストリビューターが投資アドバイスを提供することは違法です)。

しばらくの間、エクイティミューチュアルファンドから10%のリターン(税抜き!)を得ることが可能であると仮定します(現実はかなり異なる可能性がありますが、一緒に遊んでみましょう)。すべてのお金が投資されない限り、投資ポートフォリオは10%のリターンを得ることができません。つまり、資産配分は100%エクイティです。

明らかに、これは実用的とはほど遠いです。キャリアの初日から引退のための投資を開始したと仮定しても、エクイティの配分は約50%から70%にすぎません。残りは債券になります。これらの高水準の公平性でさえ、永遠に維持することはできません。ポートフォリオは、引退のかなり前に段階的にリスクを軽減する(株式の割り当てを減らす)必要があります。

ポートフォリオの収益は、エクイティからの収益ではなく、予測される退職コーパスから必要な毎月の投資を計算するときに使用する必要があります。また、このポートフォリオのリターンは単一の数値ではありませんが、エクイティの割り当てを減らすにつれて徐々に減少します。これはその仕組みの例です。私は30歳で、50歳までに引退したいと考えています。投資をどのように計画すればよいですか?

私たちに関連する唯一のインフレ数は、私たち自身の本質的な費用のインフレです。政府が宣言したインフレではありません。引退前に6%のインフレ、引退後に4%のインフレを想定すると、結果は素晴らしくバラ色に見えます。

個人のインフレ(本質的な費用のみ)は8%に近づく可能性があります。これは2つの理由によるものです。インドの多くのサービスは規制されておらず(医療費など)、段階的で不可逆的です。 私たちのライフスタイルの改善。この無料の個人インフレ計算機を使用して、自分の数値を確認できます。

「アドバイザー」コミュニティとFIREコミュニティ(経済的自立と早期退職)の多くは、退職後に真のリターンが可能であると喜んで想定しています。つまり、彼らは、引退後、ポートフォリオ全体でインフレよりも高い税引き後のリターンを得ると想定しています。 。

はい、撤退段階(引退後)にポートフォリオにいくらかのエクイティを含めることは重要ですが、多すぎると経済的自立を損なう可能性があります。したがって、ポートフォリオ全体の収益がインフレよりも高いと仮定することは、早期退職の場合でも非現実的です。

退職前または退職後に単一の返品番号で計画するのは間違いです。コーパスが引退後にさまざまなバケットにどのように配布されるかを考慮する必要があります。これは一例です。インドでは45歳までにいくら引退する必要がありますか?

今日でも、多くの人は、退職後に必要なのは年金だけだと信じています。一方、若い稼ぎ手、特にFIREを求める人々は、退職後の年金は必要ないと考えています。

どちらの見方も極端で、正しくなく、危険です。年金または保証所得は、退職後も価値がありますが、それが主要な要素になることはありません。同時に、投資信託からのSWPだけに依存することも危険です。バランスの取れたアプローチが必要です。参照:収入フローリングを使用した「理想的な」退職プランの作成!

年間経費を計上する際には、自動車保険や健康保険などの一時的な経費を含める必要があります。さらに、バッファーとして約2か月の費用を追加するのに役立ちます。

引退計画は繰り返し行われる運動です。毎年状況は変化する可能性があり、エクイティからのリターンと債券は以前ほど高くない可能性があることを認識しています。これらすべての入力は、私たちが旅のどこに立っているかを理解するために、年に1回退職計算機に入力する必要があります。この運動は、引退後も継続する必要があります。

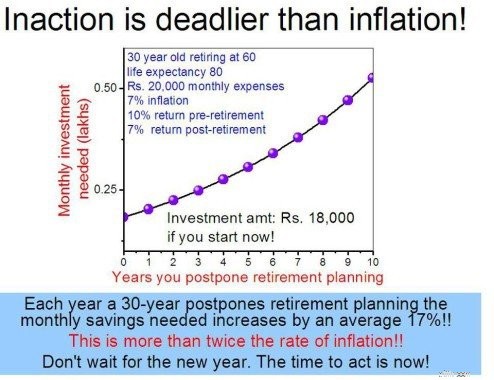

行動を起こさないことは、最悪の引退の間違いです。十分な投資をしなかったために1年が失われると、15、20年後に蓄積されるコーパスに大きな違いが生じる可能性があります。これは延期計算機のコストからの図です!

要約すると、投資家は、退職計画のすべての段階について考え、「仮定は正当化されますか?」、「これはより詳細に計画できますか?」、「計画どおりに物事が起こらなかった場合はどうなりますか?」と自問することをお勧めします。フェイルセーフメカニズムはありますか?」

私たちは投資戦略についてあまり快適に感じることはできません。私たちはそれをより良くするためにそれを疑問視しなければなりません。これにより混乱が生じる可能性がある場合は、SEBI登録の手数料のみのアドバイザーと協力することをお勧めします。

DIYをして正しい方法で始めたい場合は、ここから始めることができます:ポートフォリオ構築の基本:初心者のためのガイド