著者のアンドリュー・ロス・ソーキンがかつて観察したように、債務がすべての金融危機の火を灯すならば、私たちは醸造に問題があるかもしれません。底堅い金利のおかげもあって、企業は近年、記録的な額の債務を積み上げてきました。ほとんどの市場ウォッチャーは、蓄積が差し迫った信用災害を引き起こすことを期待していません。それでも、投資家は、債券や株式に投資する際に、構築されているリスクを認識し、慎重に選択する必要があります。

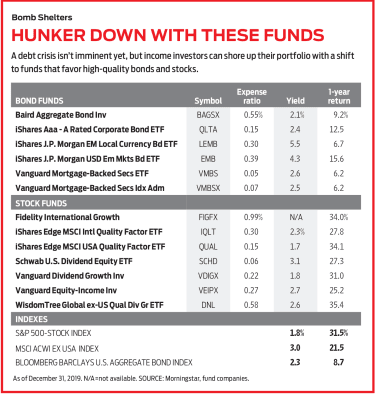

コアを構築します。 バランスの取れたポートフォリオには、バラストのためのコア債券ファンドが必要です。真のコア債券ファンドは、主にA格の債券を保有しており、ハイイールド債の資産の5%以下を保有しています。 ベアード・アグリゲート・ボンド・ファンドのマネージャー (シンボルBAGSX、費用比率0.55%)投資適格債のみを購入します。ファンドの資産の半分以上は、財務省や政府が支援する住宅ローン証券など、トリプルA格付けの債務になっています。ファンドの残りの保有には、高品質の企業債務(40%)およびその他の資産担保証券(8%)が含まれます。ファンドの利回りは2.09%で、収入を求める人には印象的ではないかもしれませんが、その主な役割は困難な時期に耐えることです。不況に対する保険と考えてください。

他の国債で安全な避難所を強化します。 エージェンシーのモーゲージ担保証券には、財務省と同じ保証があり、利回りが少し高くなります。安定した金利は、前払い(住宅ローン債務のリスク)を寄せ付けないようにする必要があります。 ヴァンガード住宅ローン担保証券 上場投資信託クラス(VMBS、0.05%、株価$ 53)と投資信託クラス(VMBSX、0.07%)があります。どちらもトリプルA格の住宅ローン債のみを保有しています。 ETFの利回りは2.55%、ミューチュアルファンドの利回りは2.53%で、通常のコア債券ファンドよりも少し多いです。

企業の品質を向上させます。 昨年はすべてが債券市場で機能しました。よりジャンクな債務でいくらかの利益を取り、より質の高い債券へのエクスポージャーを強化します。 ISharesAAA-格付け社債ETF (QLTA、0.15%、55ドル)は、最高評価の企業IOUへのエクスポージャーを提供し、2.42%の利回りを提供します。

追加収入を得るために新興市場の債券を試してみてください。 これはかつてのリスクの高いセクターではありません。今日、新興市場の債券ユニバースの半分以上が投資適格債です。ドルは2017年後半から2018年初頭に比べてそれほど強くはありません。実際、2019年には、外貨のバスケットに対して比較的安定していました。そして、多くのアナリストは、今年はそれが弱まると予想しています。 「政府や企業はドル建ての債務を抱えているため、ドル安はEM資産にとってプラスです。ドルが上がると、それは税金のようになります」と、FTSERussellのグローバル市場調査担当マネージングディレクターであるAlecYoung氏は述べています。そしてそれが弱まるとき、それはリベートのようです。

ボラティリティに備えてください。新興市場の債券の乗り心地は、典型的なコア債券ファンドの2倍でこぼこです。しかし、このセクターの証券は、平均して2倍の利回りがあります。 iShares J.P. Morgan USD Emerging Markets Bond ETF (EMB、0.39%、$ 115)は4.31%になります。このETFは、ドル建て債券を購入することにより、通貨変動の影響を回避します。収益を増やすために、ドルベースのETFを、現地通貨でIOUに投資するバージョンである iShares J.P. Morgan EM Local Currency Bond ETF と組み合わせることができます。 (LEMB、0.30%、$ 44)、これは5.50%になります。

配当をサポートするものを確認してください。 借金の多い会社は避けましょう。プロの株式(および債券)ピッカーは、貸借対照表と損益計算書を精査して、企業が債務を支払う余裕があるかどうかを把握します。これは、債務の支払いと配当のどちらを選択するかについては、前者が常に勝つ。 「企業が債務をどのように処理し、どのように返済するかを理解することは、私たちが行うことの最優先事項です」と、AmericanFundsの投資スペシャリストであるCapitalGroupのDavidBradin氏は述べています。

フォードモーターとダイムラーAGの2つの自動車メーカーを考えてみましょう。どちらも同様の配当利回りを提供します。フォード、6.37%。ダイムラー、6.46%。しかし、フォードはトリプルBの信用格付けを持ち、ダイムラーはシングルAの格付けを持っています。さらに、ダイムラーは、年間の支払利息を13倍以上支払うのに十分な年間営業利益を生み出しています。フォードは、3年分の利息を支払うのに十分な額を投じています。 「投資家は、同様の業界で同様の利回りを持つ2つの企業が同じであるという結論に飛びつくことができます」とCapitalGroupのハンクスは言います。 「しかし、一方は他方よりもリスクが高く、その配当は削減される可能性があります。 私が取っているリスクに対して報酬を受け取っているのでしょうか?」

配当プロを選択してください。 VanguardEquity-収入で (VEIPX、0.27%)、2つの企業がファンドを運営していますが、別々に働いており、平均以上の利回りを持つ大規模で高品質の企業に焦点を当てています。ファンドの利回りは2.70%です。 Schwab U.S. Dividend Equity ETF (SCHD、0.06%、$ 58)は積極的に管理されていませんが、追跡するインデックスの企業はいくつかの基準を満たしている必要があります。初心者のために、企業は少なくとも10年連続で配当を支払っていなければなりません。そして、総負債に対するキャッシュフローの比率と自己資本利益率(収益性の尺度)によって特徴づけられる、相対的な財務力が最も高い企業だけが最終的な削減を行います。 ETFの利回りは3.11%です。 ヴァンガード配当の伸び (VDIGX、0.22%)の利回りはわずか1.84%ですが、マネージャーのDonald Kilbrideは、長期的に配当を引き上げることができる、現金が豊富で低債務の企業に焦点を当てています。モーニングスターのアナリスト、アレック・ルーカス氏は、このファンドは「市場が震えるときに際立っている」と述べています。

高品質のダッシュを追加します。 強力なバランスシート(負債が少ないバランスシート)は、高品質の企業の重要な特徴です。それはすぐそこにあり、実権を握っている賢い幹部とその業界の堅実なビジネスニッチです。

iShares Edge MSCI USA Quality Factor ETF で高品質を倍増 (QUAL、0.15%、$ 101)。 ETFは、負債が少なく、年間収益が安定しており、株主資本利益率が高い125の大中規模企業の分散グループに投資しています。ジョンソン・エンド・ジョンソン、ペプシコ、フェイスブックはそのトップホールディングスの1つです。ブラックロックには、このETFの国際株式バージョンである iShares Edge MSCI International Quality Factor ETF があります。 (IQLT、0.30%、$ 32)、2018年の修正期間中のMSCI ACWI exUSA外国株指数よりも良好に維持されました。 ETFの利回りは2.31%で、上位の持ち株会社にはネスレと製薬会社のロシュホールディングが含まれます。

海外に行く。 キャピタルグループのロバート・ラブレス氏によると、世界の他の地域の企業は、平均して米国の企業よりも負債が少ない。さらに良いことに、海外の最高の企業に焦点を当てれば、米国の株式市場を打ち負かす可能性がある。 「過去10年間で最高のパフォーマンスを示した株式の大部分は、米国外に拠点を置く企業でした。」

フィデリティインターナショナルグロース (FIGFX、0.99%)、マネージャーのJed Weissは、競争力のある企業に焦点を当てています。企業が需要を落とすことなく商品の価格を上げることができれば、ワイスは喜んでいます。これは、困難な時期にビジネスを活気づけることができる特性です。

WisdomTree Globalex-U.S。質の高い配当の伸び (DNL、0.58%、$ 66)は、先進国および新興国の300の配当支払い企業に投資しています。ファンドの利回りは2.6%です。企業は、ファンドに含まれるために、株主資本利益率や総資産利益率(別の収益性指標)など、一定の品質と成長の基準を満たさなければなりません。その結果、ポートフォリオの平均債務資本比率は29であり、MSCI ACWI ex USAインデックスの34比率(およびS&P 500の場合は44比率)よりも低くなっています。英国、日本、デンマークが最大の国の賭けです。