投資家のドルをめぐる競争は熾烈であり、ウォール街は最も難解なトレンドからさえ利益を得るように設計された新製品を考え出す金融の天才で溢れています。それらのいくつかは良いです。他の人はあなたを生きたまま食べることができます。

本当に素晴らしいアイデアの1つは、上場投資信託(ETF)でした。これにより、投資家は、銀行、最新のホットトレンド、さらには市場全体など、市場のセクター全体の一部を、普通株。

残念ながら、彼らは一人で十分に離れることができません。彼らはレバレッジでそれを過給しなければなりません、それは個人投資家が専門家と利益を得る方法であるようです。

しかし、彼らの新しい取引製品の1つがエキサイティングであるからといって、それがほとんどの投資家にとって正しいことを意味するわけではありません。実際、投資家は、レバレッジされたETFが両方の道を切り開くことを理解できないことがよくあります。レバレッジは潜在的な利益を向上させることができますが、同時に損失を被るリスクを高めます。

繰り返しますが、それは必ずしも悪いことではありません。投資家は、現在購入している株式の種類に応じて、リスク/報酬の好みをすでに選択しています。安定しているが年々利益が少ない安定した食品会社と、自動運転車、クラウドコンピューティング、ブロックチェーン技術に取り組んでいるシリコンバレーの会社の株には違いがあります。後者はリスクがはるかに高いですが、莫大な報酬の可能性を約束します。

ただし、レバレッジETFは、設計方法だけでは守れないという大きな約束をします。

ここでは関係のないいくつかの金融工学を通じて、レバレッジETFは、基礎となるインデックスまたはバスケットのリターンの倍数を毎日提供します。たとえば、ProShares Ultra S&P500(SSO)は、「手数料と費用を差し引く前に、毎日の投資結果を求めます。これは、Standard&Poorの500インデックスの1日のパフォーマンスの2倍に相当します。」

言い換えれば、S&P 500が1日0.50%上昇すると、Ultra ETFは1.00%上昇します。

これまでのところ、それほど悪くはありません。投資家が株式市場が上昇し続けると信じているなら、これは所有するのに良い手段かもしれません。もちろん、市場が下落する日はいつでも、ウルトラETFは2倍の割合で下落します。これは、より高い利益の可能性とのトレードオフです。

しかし、ここに問題があり、それは大きな問題です。

レバレッジETFの価値は毎日再計算されます。通常のレバレッジなしのETFは現在1株あたり50.00ドルで取引されており、同じ原資産バスケットに基づく2倍(または2倍)のレバレッジETFも偶然にも1株あたり50.00ドルで取引されているとします。翌日、通常のETFは1ポイント下落して1株あたり49.00ドルになります。これは2%の損失です。

2倍のレバレッジETFは、4%下落して1株あたり48.00ドルの価格になります。ここで驚くことはありません。

2日目、通常のETFは1ポイント戻って$ 50.00に戻ります。 2倍のレバレッジETFは2ポイント回復しますか?いいえ、違います。数学によると、通常のETFは2.04%上昇しました。したがって、2倍のETFは4.08%上昇しました。繰り返しになりますが、48.00ドルでのETF取引で4.08%の利益が49.96ドルの価格になることに気付くまで、それは良さそうです。通常のETFのように50.00ドルに戻ることはありません。

どうして?重要なのはポイントではなくパーセンテージだからです。株式市場での損失を取り戻すために、獲得するために必要なパーセンテージは、失われた元のパーセンテージよりも高くなります。

これが最も簡単な例です。 S&P 500がベアマーケットで50%を失った場合、損益分岐点に戻るには2倍にする必要があります。それは100%の必要なゲインです。それが50%(失ったのと同じ割合)しか戻ってこない場合でも、それはベアマーケットの領域にあります。

時間の経過とともに、原資産がフラットな取引範囲にとどまっている場合でも、レバレッジETFはお金を失う可能性があります。だからこそ、彼らはトレーダーのための短期戦略のためだけのものです。

下のグラフは、通常のETF、2倍のETF、3倍のETFの理想的なパスを示しています。

また、逆レバレッジETFについても同じことが言えます。これは、基礎となるが反対方向に1日あたりの変化の2〜3倍移動するように設計されています。

それらをさらに魅力的にしないと、原資産市場のボラティリティが高くなるほど、資本の衰退は悪化します。

確かに、レバレッジETFを選択し、原資産市場が希望する方向に強く動けば、確かに大きな利益を上げることができます。しかし、このシナリオでも、ボラティリティが高いと収益性が大幅に低下する可能性があります。

リスクのない利益というものはありませんが、レバレッジETFの自然な価値の低下を考えると、それらを短く売ることは良い計画ですよね?もちろん、それがそれほど簡単だったとしたら、ウォール街はすでにそれを理解していたでしょう。レバレッジされたロングバージョンとインバースバージョンの両方のETFを販売し、キックバックして利益がロールインするのを見てください。それはとにかく夢であり、時々機能します。

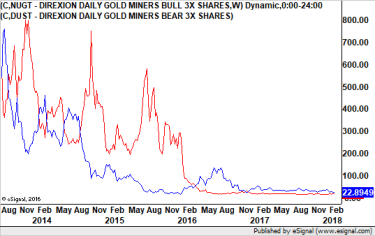

Direxion Daily Gold Miners Bull 3x Shares ETF(NUGT)とDirexion Daily Gold Miners Bear 3x ETF(DUST)のチャートは、両方のETFが時間の経過とともに多くの価値を失ったことを示しています。

金鉱株は、過去数年間に多くの短期的な上昇と下降のサイクルを見ました。両方のETFはお金を失いました。

次に、ボラティリティの低いフルラリーモードであった原資産市場を見てみましょう。 2倍のレバレッジの逆ETFであるProsharesUltrashort S&P 500 ETF(SDS)が2017年に急落し、その価値の32.08%を失ったのは当然のことです。ただし、SSOは43.72%上昇しました。これは、S&P 500の2倍のパフォーマンスと19.42%の上昇よりも優れていました。

S&P 500のレバレッジETFが不足しているとしたら、コミッション前の利益は11.68%に過ぎなかったでしょう。そして、それは証拠金手数料やおそらく証拠金請求さえも考慮に入れていません。

比較的控えめな利益ではあるが、リスクのないように見えるものを取得するためにブローカーに電話する前に、2017年の株式市場は投資家にとって非常に良好であり、非常に落ち着いていると考えてください。それは例外であり、標準ではありませんでした。

ほとんどの市場では、時間の経過とともに、価値が低下します。したがって、2017年の大規模なラリーを逃したと感じた場合、またはクマ市場が差し迫っていると思われる場合でも、レバレッジETFはポートフォリオに穴を開ける可能性が非常に高くなります。

これらは、レバレッジの力と関連する時間減衰要因をすでに理解している経験豊富なトレーダーに適しています。あなたがそれらを正しく計時するならば、迅速な取引は儲かる可能性があります。しかし、私たちのほとんどはそれらを放っておくべきです。リスクに見合う価値はありません。