<!DOCTYPE html PUBLIC "-// W3C // DTD HTML 4.0 Transitional // EN" "http://www.w3.org/TR/REC-html40/loose.dtd">

<?xmlエンコーディング="utf-8"?>

インフレは生活費を増加させることを私たちは知っていますが、それは株式市場にも影響を及ぼします。

インフレの指標は多数ありますが、最も簡単なものは消費者物価指数(CPI)です。 )米国労働統計局からの報告。 2021年4月にすべてのアイテムの価格が0.8%上昇しました。これにより、12か月で4.2%上昇します。

インフレの指標は多数ありますが、最も簡単なものは消費者物価指数(CPI)です。 )米国労働統計局からの報告。 2021年4月にすべてのアイテムの価格が0.8%上昇しました。これにより、12か月で4.2%上昇します。

高インフレ期間中の株価と投資収益に関する過去のデータは矛盾しています。投資の出所、リスクの程度、インフレ期間が景気循環のどの部分にあるかによって異なります。2021年第2四半期の時点で、米国は景気拡大の中間段階にあります。つまり、成長は最終的な収縮(別名不況)まで続くと予想されます。

インフレ時の株価も、株式が代表する会社によって異なります。

一部の企業はインフレにうまく対応しています。インフレと並行して価格を引き上げる特権を持っている企業は、収益への影響が小さいと感じています。それでも、インフレが定着した場合、収益が増えてもそれほど価値はありませんが(1ドルの価値が低いため)、収益レポートでは数値がかなり見えます。すべての企業が価格を引き上げる余裕があるわけではありません。その場合、収益はそれほど良く見えません。

会社の株価が安定している、または上昇している場合でも、その株価の基礎となる価値は低くなる可能性があります。

このように考えてください。歯磨き粉のチューブの価格がインフレとともに上昇するからといって、必ずしも株の価格も上昇するわけではありません。多くの場合、会社への出資は同じであるが、その会社の価値はそうではない場合、「より少なく」なります。

配当株のような所得主導型の証券は、インフレ期間中のボラティリティの影響を受けやすくなります。これは、価格の低下を意味し、最終的には、配当利回りの高い株式の成長率が低下する可能性があります。

歴史的に、インフレ率は永遠に高いままではありませんが、経済のチェックとバランスがどれくらい続くかを知るのは難しいです。上場企業の収益と収益は、インフレの低下とともに減少する傾向があります。

膨らんだ収益レポートについてどのように話したか覚えていますか?経済的インフレが弱まると、これらの収益と収益の指標はもはや膨らみません。ただし、インフレ率の低下はドルがさらに上昇することを意味するため、必ずしも価値の低下と同じではありません。

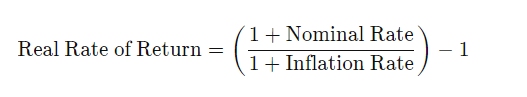

リアルリターン インフレ調整後の株式の年間利益率です。パーセントが高くなる可能性のある実際の収益を調べる代わりに、インフレを調整して、市場が実際にどのように機能しているかを確認できます。

実際の収益率の方程式

実際の収益率の方程式

高インフレの期間は、今ドルの価値に悪影響を及ぼします 。これは、債券が物事の矢面に立たされていることを意味します。債券には次のものが含まれます:

多くの場合、退職者はこれらの種類の証券から一定の収入を受け取ります。その収入が彼らの道に来るとき、インフレはその購買力を掘り下げることができます。最終的に、これは同じプレミアムで受け取る価値が少なくなることを意味します。

この場合、一部の資産を高齢者でも株式に保持することは、ヘッジの一形態です。つまり、高インフレ時に債券がもたらすリスクを相殺します。

プレミアム投資家はしばしば短期的なリターンを心配しています。インフレ時にはボラティリティが内在するため、リターンの見通しは控えめに見えます。

「インフレと金利が上昇しているという事実から、この時点からの米国株式市場全体のリターンは、特に過去12〜15か月。」 –アビー・ジョセフ・コーエン、のシニア投資ストラテジスト ゴールドマンサックス

連邦準備制度はアメリカの金利を管理しています。彼らはこれらの金利をインフレのような経済的出来事と戦うためのツールとして使用します。

短期金利が上がると、お金を借りるのが高くなります。これは、FRBが株式市場から余分な資本を取り除く方法です。

なぜこれが機能するのですか?インフレは「多すぎる商品を追いかけるドルが多すぎる」と定義されているからです。これは、デマンドプルインフレとして知られています。 FRBが経済からお金を奪うとき、彼らは株式市場からもお金を奪っています。これは消費者物価を抑えるのに役立ちます。

短期金利は2021年の初めに低下しましたが、再び上昇し始めています。

「インフレ率の上昇が一時的なものなのか長期的なものなのかはわかりません。そのため、さまざまな市場環境に耐えられる多様なポートフォリオを持つことが重要です。」 – Ellevestのリードファイナンシャルプランナー、レイチェルサンボーンローレンス

あなたの特定の投資ポートフォリオは、高インフレの時期にどのように運ばれますか?それはあなたが住んでいる国(金融政策が大きな要因であるため)とあなたのヘッジ能力に依存します。

ヘッジとは、不安定な期間のリスクを相殺するために代替投資戦略を使用することを意味します。誰もがヘッジするのに十分なお金や知識を持っているわけではありませんが、そうしている人は、株式市場が苦戦しているときでも価値を維持する可能性が高くなります。

インフレ懸念からの大きな売り切りにもかかわらず、インフレはではない それ自体があなたのポジションを抜け出す原因です。実際、あなたの多様な資産は、現金または現金同等物として貯蓄するのではなく、投資するときに高インフレの期間中にドル価値を保持する可能性が高くなります。ハイイールド普通預金口座についても同じことは言えません。特に、連邦金利が年利をはるかに魅力的でない金利に引き下げる場合はそうです。

要するに、あなたがあなたのお金が時代に遅れずについていくことを望むなら、投資は理にかなっています。

インフレは、危機の時期を経て経済が回復することを意味します。ある意味、それはトンネルの終わりにある光のようなものです。しかし、これらの期間は長くても短くてもよいため、高インフレ率がいつ終了するかを知ることは困難です。

株式市場のポートフォリオを多様化し、期間に応じてリスクを調整することで、インフレを含むほとんどの経済イベントを乗り切る準備が整います。