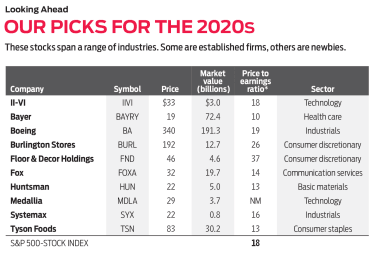

を選ぶ 数千の企業のうち、次の10年間で最高の10の株は、私たちが持っていない超能力を必要とします。しかし、私たちが説明する理由から、今後何年にもわたって堅調なリターンを提供するために、以下の株が配置されていることを確認するために水晶玉は必要ありません。いくつかは確立された会社であり、他は小さく、潜在的に流星の栽培者です。 2029年末までに、すべてが幅広い株式市場を打ち負かす可能性があると考えています。価格やその他のデータは10月31日までです。

II-VI(「ツーシックス」と発音)は、レーザー、水晶、光ファイバー機器などの材料と製品を開発および製造しています。産業、防衛、半導体企業がその顧客の1つです。同社がiPhoneの顔認識を支援するコンポーネントなどのコンポーネントを作成する光通信会社であるFinisarを買収する計画を発表した2018年後半以降、在庫は減少しています。 9月に32億ドルの取引が成立し、II-VIの経営陣は、3年以内に年間1億5000万ドルのコスト削減を実現するはずだと述べています。幹部によると、両社の技術を組み合わせることで、自動運転車や生体認証セキュリティなどの急成長しているビジネスでII-VIが確固たる基盤を築くことができます。これにより、同社の製品の潜在的な市場は2022年までに年間220億ドルにまで押し上げられる可能性があります。これは、現在のレベルから年間20%の成長率です。ニーダム・グロース・ファンドの共同マネージャーであるクリス・レッツラーは、同社は今後数年間「進化を続け、最先端の製品を生産する」と述べています。ウォール街のアナリストは、同社が2020年6月に終了する今年度の収益を12%押し上げると予想しています。

製薬および農業技術企業のバイエルは、2018年に仲間の農業大手モンサントを買収しました。そうすることで、除草剤ラウンドアップに関連する法的リスクにさらされました。原告がユーザーの健康への副作用を主張したので、投資家はバイエルの株を捨てました。株式(米国預託証券として米国で取引されている)は、今後1年間の推定収益の10倍で取引され、5年間の平均株価収益率23を大幅に下回ります。同社は訴訟を解決する可能性があります。投資家が最初に予想したよりも少ないと、オークマークインターナショナルのファンドマネージャーであるデビッドヘロは言います。一方、投資家は、クラス最高の農業技術を備えたビジネスへのお買い得価格のエントリーポイントを持っています。種子、農薬、デジタル監視システムを生産することで、農家はより少ない資源で作物からより多くの収穫を得ることができます。 「増加する人口は消費し続け、耕作可能な土地は縮小し続け、テクノロジーは空腹の世界を養うために必要なものです」とHerroは言います。同社のヘルスケア事業(売上高の48%)も成長を続けるはずであり、抗凝血剤のXareltoや黄斑変性症の治療薬Eyleaなどの現在の大ヒット商品を支援する強力な医薬品パイプラインがあります。

ボーイングの株価が52週間の最高値を24%下回っている理由は明らかです。5か月の間に2回の致命的な墜落を経験した、同社の737Max航空機は依然として接地されています。悲劇はボーイングの2019年の収益から一口を奪いました。しかし、修正は進行中であり、航空機が再び飛行を開始するための承認を得るのは「時間の問題」であると、モネッタ基金の共同マネージャーであるボブ・バカレラは言います。その間、ボーイングには5,500を超える民間航空機の注文(約5,000億ドル相当の契約)のバックログがあり、モーニングスターのアナリスト、ジョシュアアギラールは、今後10年間で売上を伸ばし、利益率を拡大すると予想しています。同社の航空宇宙部門はまた、米軍の支出の継続的な増加から恩恵を受けるだろう、とアギラールは言います。さらに、ボーイングはサービス事業を拡大しており、既存の航空機のサポート、スペアパーツ、変更、データ分析などを提供しています。ボーイングは、このセグメントが2027年までに年間500億ドルの売り上げを生み出し、2018年の170億ドルから増加すると予測しています。

バーリントンは2015年にその名前から「コートファクトリー」を削除し、現在700近くの店舗で割引ブランドの衣料品、家庭用品、ギフト、美容製品、おもちゃを販売しています。 「バーリントンはロスストアーズとT.J.マックスのプレイブックをフォローしており、これまでのところ非常に成功しています」と、T。ロウプライスダイバーシファイドミッドキャップグロースファンドの共同マネージャーであるドンイーズリーは述べています。バーリントンが他のディスカウント小売業者に対してわずかなプレミアムで取引していることは、同社が同業他社よりも多くの店舗を開店し、同じ店舗の売上(1年以上開店している店舗での売上)が急速に伸びていることを考えると、保証されます。投資調査会社のウィリアムブレアのアナリストは、小売業者が2020年に1株当たり利益を競合他社よりも13%増加させると予想しています。

小売店のFloor&Decorは、タイル、木、ラミネートの表面を含むフローリングを全国113店舗で販売しています。 BaronDiscoveryのファンドマネージャーであるLairdBieger氏は、同社は2つの面でフローリング事業を混乱させていると述べています。また、Floor&Decorの店舗は箱のサイズが大きいため、競合他社よりも多くの在庫を維持できます。これは、小売業者の売り上げの60%を占め、販売業者からの注文が出荷されるのを待ちたくないフローリングの専門家にとって特に重要です、とBiegerは言います。 Floor&Decorは、過去3年間、ママとポップショップを買収し、店舗の場所を年率20%で拡大してきました。全体的な収益は、同期間に平均年率30%で成長しました。推定収益の37倍で取引されているため、株価は安くはありません。しかし、投資会社Wedbushのアナリストは、新規店舗の長期的な年間成長率が20%であり、「大幅な」利益率の拡大が見込まれることを考えると、プレミアムは正当化されると述べています。

これは大きくて古いキツネではありません。ディズニーは2019年に、映画スタジオ、FXチャンネル、ストリーミングサービスHuluのFoxの株式を含め、会社の74%を購入しました。残っているのは「ニューフォックス」です。フォックスニュース、フォックススポーツ、フォックスビジネス、アフィリエイトニュースステーション、ストリーミングプラットフォームRokuのシェア、現在ディズニーにリースされているフォックススタジオロットです。ほとんどのテレビ会社やケーブル会社と同様に、Foxはその番組の広告、配給、ライセンス料からお金を稼いでいます。 Foxは、視聴者がライブで視聴する傾向のあるニュースやスポーツプログラムは、視聴者がコードを切断してコンテンツをデジタルでストリーミングする傾向の影響を受けにくいと確信しています。取り壊されたフォックスは「オールスター」の幹部を誇っています、とYacktmanファンドの共同マネージャーJasonSubotkyは言います。同社は財政的に健全であり、収益に影響を与えるスマートな投資を行うのに十分な規模であり、市場価値は200億ドルです。 Foxは最近、カナダのギャンブル会社であるStars Groupとのパートナーシップに2億3600万ドルを投資して、スポーツギャンブルが合法である13の州で運営されるオンラインスポーツベッティングサービスであるFoxBetを立ち上げました。スポーツギャンブルが全国的に合法化されれば、事業は軌道に乗る可能性があります。ウォール街では、2020年6月に終了する今年度の収益が落ち込み、来年は23%増加すると予想しています。

化学プロデューサーのハンツマンは変革の真っ只中にいます。同社は、ブームとバストのサイクルが発生しやすい事業である汎用化学品(広く入手可能な化合物)の大量販売をやめ、より予測可能で高収益の特殊化学品事業を支持しています。同社は最近、2つの汎用化学品ユニットを20億ドルの現金でオフロードする契約を結びました。これは、市場価値が50億ドルの企業にとって大きな流入です。会社の幹部は、会社のバランスシートを改善するために、不採算事業を放棄し、債務を返済しました。今年、信用格付け機関は、ハンツマンをジャンク領域で何年も過ごした後、投資適格のトリプルB格付けにアップグレードしました。これは、債務水準を管理しやすい状態に保つという同社の取り組みを理由に挙げています。 Royce SpecialEquityファンドの共同マネージャーであるCharlieDreifus氏は、株式は前年の推定収益の13倍で取引されており、投資家はまだ会社の変化を評価していないと述べています。 2019年に予想される利益成長率の低下に続いて、投資銀行UBSのアナリストは、同社が2023年まで年率24%のクリップで収益を押し上げると予想しています。株式の利回りは2.9%です。

投資家は、2019年7月の新規株式公開を終えたばかりのハイテク企業であるメダリアにチャンスを与えるために投機的な傾向が必要になります。同社は少なくともあと2年間は利益を上げることは期待されていない。しかし、メダリアは「エクスペリエンス管理」市場のリーダーであり、全体で680億ドルの潜在的な収益を表しています。投資調査会社のスティフェルによると、現在、その市場の1%しかサービスを受けていません。 Medalliaは、人工知能を使用して保険、ホテル、自動車、メディア企業が顧客と従業員の満足度を評価するのに役立つクラウドベースのソフトウェアプラットフォームのサブスクリプションを販売しています。フィードバックを収集するために、そのテクノロジーはソーシャルメディア、旅行ブログ、モノのインターネットとの相互作用などのソースから言語を選別します。この形式の意見の集約は、ユーザーに調査への記入を求める古い方法に急速に取って代わりつつあります。ファンドが株式を所有しているBaronFundsのBiegerは、同社が販売とマーケティングに多額の投資を行っていると述べ、メダリアが今後5年間、20代半ばから高額の年率で収益を増やすことを期待しています。

Systemaxは、産業用およびビジネス用の機器と消耗品のダイレクトマーケターであり、パーソナルコンピューターからパレットジャック(倉庫で木製パレットを持ち上げて移動するために使用)まで、あらゆるものを販売しています。近年、同社は苦戦している海外事業を売却し、米国の流通の中核に焦点を当て、「事業の宝石」を発掘していると、Grandeur Peak GlobalContrarianファンドの共同マネージャーであるKeeferBabbitt氏は述べています。 Systemaxのよく訓練された営業スタッフ、使いやすいWebサイト、および効率的な倉庫により、同社は中小企業に優れたサービスを提供できると彼は言います。また、2019年1月に引き継いだCEOのBarry Litwinは、会社の流通ネットワークを合理化する取り組みなど、新しいイニシアチブで会社を活性化させました。 Systemaxは、無借金の貸借対照表に9,600万ドルの現金を抱えています。これは、同社が買収や成長プロジェクトへの投資に使用できるとバビット氏が述べています。彼は、Systemaxが今後5年間で年率2桁の割合で売上を伸ばすことを期待しています。

牛肉、豚肉、鶏肉の世界最大のサプライヤーの1つであるタイソンは、地球の反対側での不幸の恩恵を受けています。アフリカ豚コレラは中国の豚コレラの20%以上を殺し、さらに大きな豚コレラを強制する可能性があります。これは残念な展開ですが、CFRAのアナリストは、2020年からタイソンの豚肉の売上が数年にわたって増加する可能性があると述べています。需要は、T。ロウプライスバリューファンドマネージャーのマークフィンは言います。一方、タイソンは、利益率が高く、食肉事業に比べて商品価格の変動の影響を受けにくい惣菜事業(現在、売上高の21%)も拡大しています。株式は、食品および肉製品セクターの平均17の倍数を下回る、前年比13倍の収益で取引されています。

<