あなたがビジネスニュースをフォローしているなら、2020年のパンデミック時代の最愛の人であるTech Investmentは、以前と同じ猛烈なリターンを生み出していません。主要なファンドハウスが規制当局からのより大きな報復を恐れて資本を撤回することを決定したため、中国の規制当局が最近行った措置により、中国市場は深刻な打撃を受けました。

私はiSharesHang Seng Tech ETF(Ticker:3067)で控えめなポジションにあり、これまでのところすべてのキャピタルゲインを株式市場に還元しています。私は自分の持ち株に対して何もするつもりはありませんが、これが持続的な景気後退であるかどうかについての質問は、財務分析によって答えられる可能性は低いです。

投資家は中国共産党の心を読むことができる必要があります。意図が中国の授業料代理店を削減し、子供を産むことをより安くすることに限定されていれば、市場は数ヶ月以内に回復する準備ができている可能性があります。一般の人々とテクノロジーセクターの人々の間の不平等に対処することが目的である場合は、金融市場で巨大なハンマーが続くことを期待してください。

中国市場はすでに高い評価と政治的リスクを抱えています。これらのリスクを軽減してシンガポール市場に参入したとしても、テクノロジー企業を選別するのは困難です。

ERMの次のバッチの一部として、テクノロジーセクターのファクターモデルを準備しました。この記事には私の取り組みの詳細が含まれています。

次の要素を使用して因子モデルを作成しました。

私たちは、最近比較的好調で、地元の株式仲買人の間で投資調査のかなりのシェアを集めている、テクノロジーユニバースのために15のシンガポールテクノロジー株を選びました。選択されたユニバースは一部のインデックスによって定義されないため、読者は希望する方法でユニバースを調整および修正できます。

この主観的な演習の結果、次のカウンターが作成されました。

目の肥えた読者は、iFastやCSEGlobalのようなカウンターがミックスの一部であるべきだということに同意しないかもしれないことに注意してください。私はこれを、現実の生活に投資するという主観的な性質にまでチョークで書きます。

次のステップは、15銘柄のベースラインパフォーマンスを作成することです。あなたのポートフォリオが過去1、3、5、または10年間、同等の株式で保有されていたとしたら、どのように機能したか想像してみてください。例えば。 15,000ドルの場合、各株に1,000ドルを投資しました。

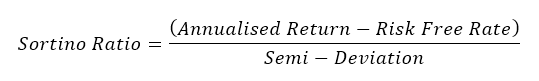

バックテストでは、年間収益率、半偏差または下振れリスク、および以下を測定するソルティノレシオが記録されます。

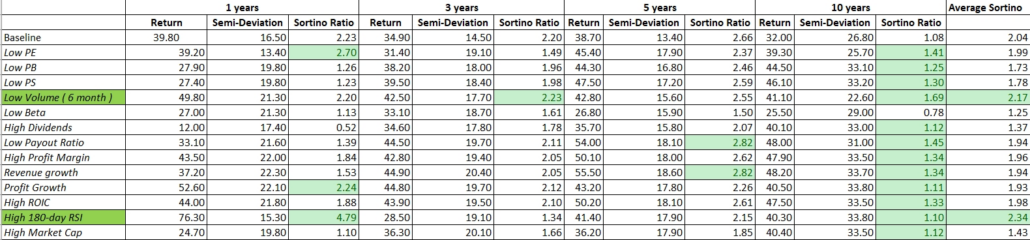

| (1年) 戻る | (1年) 半偏差 | (1年) ソルティノレシオ | (3年) 戻る | (3年) 半偏差 | (3年) ソルティノレシオ | (5年) 戻る | (5年) 半偏差 | (5年) ソルティノレシオ | (10年) R eturn | (10年) 半偏差 | (10年) ソルティノレシオ | 平均的なSortino |

| 39.80 | 16.50 | 2.23 | 34.90 | 14.50 | 2.20 | 38.70 | 13.40 | 2.66 | 32.00 | 26.80 | 1.08 | 2.04 |

バックテストソフトウェアには、BloombergまたはPyinvesting.comを含めることができます。

この戦略のソルティノレシオは、1を超える数値がすでにかなり良好であるため、比較的高くなっています。ベースラインのスコアは2.04でした。

読者はこれらの15株のポートフォリオを構築できます。

本当の課題は、15株のこの宇宙の中でチェリーピックすることです。これを行うために、優れた要素を持つ8つの株式をサブセット化します。

たとえば、価値戦略かどうかをテストしたいとします。 この宇宙で動作します。その場合、株価収益率が最も低い8銘柄を含むポートフォリオを構築します パフォーマンスをベースラインと比較します。

成長戦略をテストしたい場合 、過去3年間で最も高い収益成長率の8銘柄を選択します。 。各要素の説明には時間がかかりすぎます。代わりに、ここで因子テストデータを作成します:

優れた戦略は、平均ソルティノレシオに基づいて評価されます。残念ながら、優れたリスク調整後リターンをもたらした2つの要因のみが、薄緑色でマークされています。

今、私たちはそれを知っています:

すでに非常に最適化されているこのユニバースでは、過去に無視され、新たに発見された勢いのある株は、他の株を上回る傾向があります。

この結果は、優れたパフォーマンスを得るために成長やバリュー投資のアプローチに頼ることができないため、最も基本的な投資家を拘束します。

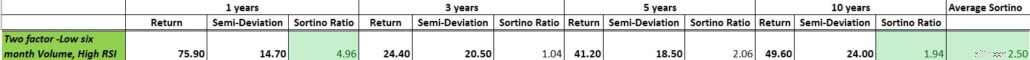

Pyinvestingのようなソフトウェアを使用すると、ユーザーは2つの要素を組み合わせてスコアリングシステムを作成できます。説明には複数の記事が含まれますが、6か月のボリュームと勢いの測定値が低いという複合スコアが最も高い5つの株式ポートフォリオのパフォーマンスをテストできます。

幸いなことに、これらの5つの株は、ソルティノレシオを大幅に改善しました。

優れた戦略を決定するための長いプロセスを経た後、シンガポールの技術セクターについて次の洞察が得られました。6か月の取引量が少なく、勢いのある5つの株式を選択すると、1、3、5、および10年間の優れたパフォーマンスが得られました。過去の期間。

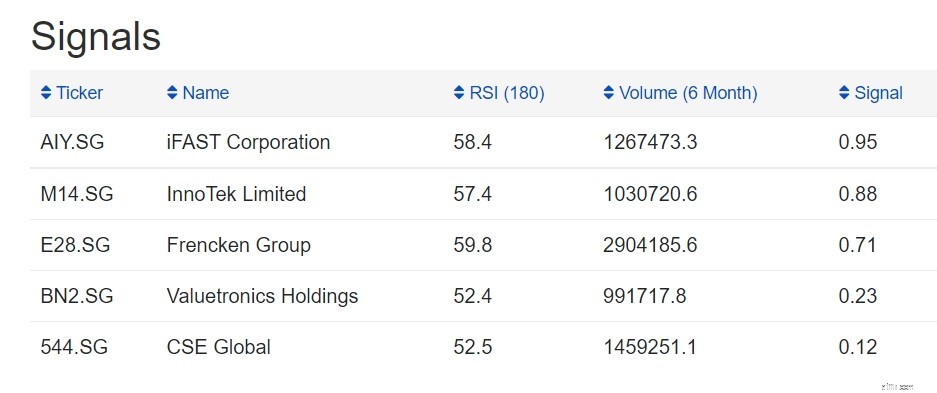

最後の質問は、現在市場に出回っている株式はどれかということです。

Pyinvestingで毎日画面を実行すると、1 st に次のカウンターが表示されます。 2021年8月。

結局のところ、iFast、Innotek、Frencken、Valuetronics、CSEGlobalがポートフォリオの最終的な削減を行いました。このファクターモデルはファンダメンタル分析を採用していないため、ERMの学生は、アナリストレポートやブログを積極的に読んで、限られた資本で購入する最後の2〜3個のカウンターを決定することにより、各カウンターを定性的に確認します。

データマイニングのリスクがはるかに高くなる可能性があるため、技術系企業を経由する場合は定性的レビューがより重要ですが、このプロセスにより、読み取り値が管理可能なレベルまで減少しました。

ERMプログラムでは、3人の学生アナリストのチームをすばやく編成して、それぞれ1つの株を攻撃できます。

シンガポールに投資するTechの性質は挑戦的です。 確立された成長または価値のドメイン内に戦略をしっかりと配置するためのルールはありません。 価値または成長スクリーンに基づいて株式を選別することが優れたパフォーマンスにつながるという証拠はありません。

Techがシンガポールに投資していることを説明するために、過去に無視された株を見つける必要があります しかし、それ以来、新たな勢いを見出しています。これを超えて、私たちは物語を理解するに頼るしかないかもしれません 各技術カウンターを運転します。

iFastは、このファクターモデルを使用して非常に高いスコアを獲得し、このストック画面で最初に同等であることに注意してください。学生は、この発見と最近のネガティブなアナリストレポートの最近の相次ぐものとのバランスを取る必要があります。

最終画面を覗かずにこの演習を行ったので、多くのアナリストがiFastに対して持っているのと同じ弱気なスタンスを採用していません。私は現在の投資を保持することに決めました。おそらく、それがさらに下がるとさらに蓄積するでしょう。

時間は私が正しいか間違っているかを教えてくれます。