2009年以来続いている低金利環境にもかかわらず、インフレの脅威は2021年に表面化しただけで、過去1年間の商品価格の高騰と、過去数か月のメディアでのインフレ懸念の増幅が見られました。

Covid 2020により価格が低水準から下落したために商品が大幅に増加し、その後経済が大幅に回復したと主張する人もいるかもしれません。連邦準備制度理事会はインフレの脅威を認めましたが、それを一時的な問題として却下し、パンデミックによって供給が中断されたと意見を述べました。

一部の商品価格が10年ぶりの高値に達し、それがCovidだけの影響を超えているため、私は部分的にしか同意しません。長期にわたる安価なお金の結果の1つがついに現れた場合かもしれません。

銅は2021年5月3日にポンドあたり4.766ドルの価格で10年間の最高値を記録し、2011年7月25日のポンドあたり4.474ドルの以前の最高値を上回りました。

材木は、2021年5月3日に1000ボードフィートあたり1,686ドルの記録的な価格を達成しましたが、2018年5月14日の週の以前の最高値は624ドルでした(これは主に、アメリカ人が郊外に移動し、家を建てる)

金は2020年8月3日に2,034.70ドルのピークに達し、2011年8月29日の週の以前の最高値である1,883.70ドルを上回りました。

インフレのテーマが継続するかどうかはわかりませんが、小さなポジションでヘッジしても害はありません。

インフレのテーマを交換する方法はいくつかあり、3つの主要なアプローチは次のとおりです。

ETFにより、投資家は個々の株式を分析して何を選ぶかを決める必要なしに、セクターへのエクスポージャーを簡単に得ることができます。追い風がセクター全体を助けている場合は、バスケット全体を購入するだけです。

これは現在のコモディティセクターに特に適しており、必要なエクスポージャーを得るためのETFがいくつかあります。

名前が示すように、このETFは、石油およびガスセクターでのエクスポージャーを獲得します。割り当ての約66%は、探鉱および生産会社(上流)にあります。さらに26%が精製活動(下流)にあります。残りは垂直統合されています。

同じコストを維持しながらより高い価格で販売できるため、より高い石油価格は上流に適しています。石油価格の上昇は製油所製品の原材料コストの上昇を意味するため、下流のプレーヤーを傷つける傾向があります。このETFは上流の活動に占める割合が高いため、インフレヘッジに適しています。

エクソンモービル、シェブロン、コノコフィリップスなどのよく知られた名前が含まれています。

これは、前のセクションで説明したものと同様の、もう1つの石油およびガスETFです。主な違いは、特定の株式に対するさまざまなウェイトにあります。エクソンモービルとシェブロンは、エナジーセレクトSPDR ETFの約43%を占めていますが、SPDR S&P石油・ガスExp&PR ETFではデュオがわずか5.2%です。

大規模な石油・ガス会社が小規模な会社よりも優れていると考えており、したがってそれらに大きな重みを付けたい場合は、このETFをお勧めします。

商品は単なる石油やガスではありません。他の製品を作るために必要な原材料があります。マテリアルセレクトセクターSPDRETFは、化学物質(68%)、金属と鉱業(14%)、コンテナとパッケージング(13%)、建設資材(5%)にさらされています。

上位3つの持ち株会社は、リンデ(16%)、エアプロダクツアンドケミカルズ(7%)、シャーウィンウィリアムズカンパニー(7%)です。

金を忘れないようにしましょう。物理的な金を購入するだけでなく、金鉱夫にも投資することができます。光沢のある金属のために地面を掘る同じ努力が今ではもっと売れる可能性があるので、彼らは金価格の上昇から利益を得るはずです。

どの金鉱夫を選ぶべきかわからないのですか?このETFでそれらすべてを選択してください!

上位3つの持ち株は、ニューモント(15%)、バリックゴールド(11%)、フランコネバダ(8%)にあります。

コモディティへのエクスポージャーを取得する2番目の方法は、コモディティを扱っている企業の株式を購入することです。 SGXには多くの有名な商品関連株が上場されているので、遠くを見る必要はありません。

最初に:

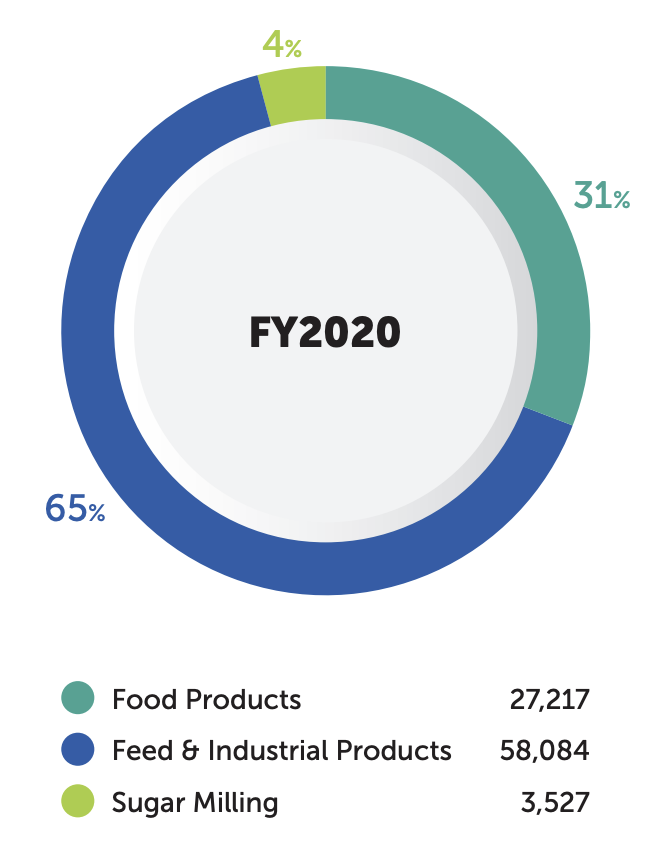

インドネシアで最大のパーム油の作付面積を所有するGoldenAgri-Resourcesは、世界で2番目に大きいです。また、インドネシアで最大の粗パーム油生産国であり、世界で3番目にランクされています。

第二に、あなたはより多様な食品と農業の会社に行くことができます:

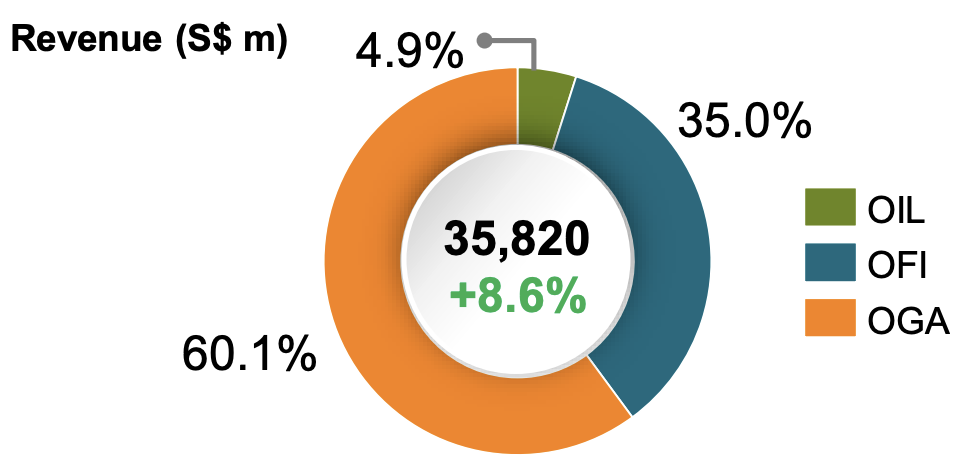

3つの主要な事業セグメントがあります:

第三に、次のようなものがあります:

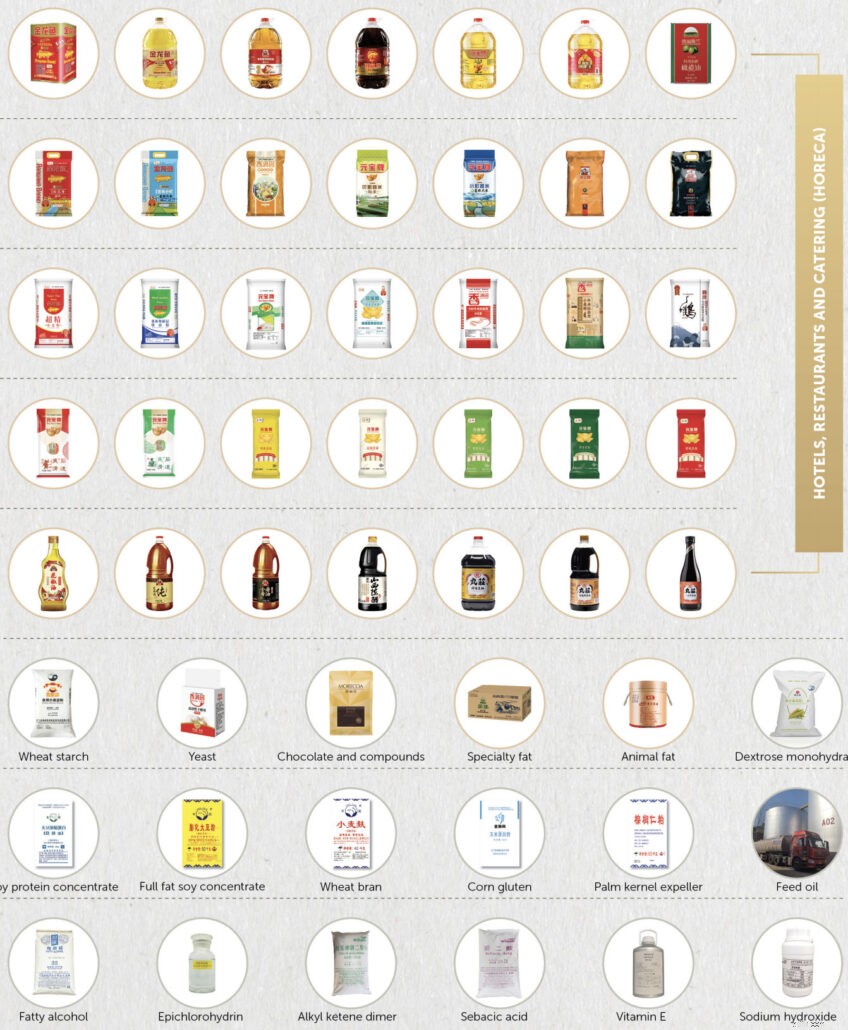

彼らはたくさんの消費者製品と動物飼料を持っています:

ウィルマーは収益の大部分を飼料および工業製品から生み出し、食品が2位でした。

最後になりましたが、商品自体を取引する最も直接的なルートを取ることもできます。

コモディティは通常、先物契約を介して取引されますが、これは個人投資家にとって非常に混乱を招く可能性があります。差金決済取引(CFD)を介して簡単に行うことができるようになりました。この場合、株式を売買するような感覚になります。

先物取引での有効期限、バックワーディション、コンタンゴ効果について心配する必要はありません!スポット価格を取引するだけです。

Phillip Futuresは、次の商品でCFDを提供しています。

コモディティのCFDだけでなく、ETFのCFDやフィリップ先物の株式(上記)を取引することもできます。

以前はCFDは価格スプレッドの点で不公平だと思っていましたが、フィリップ先物のタイトなスプレッドを観察した後、私の意見は変わりました。競争は投資家にとって良いことだと思います。手数料はゼロになり、スプレッドは縮小され、サービスは改善されました。

CFDは、長期的なポジションでない場合、インフレテーマを取引するのに最も適した手段である可能性があります。個人的には、成長株は長期的に保有することを好みますが、コモディティ関連の投資は周期的に動く傾向があり、コモディティのベアサイクルは数十年続く可能性があるためです。したがって、CFDを使用してインフレをテーマにした取引を表現するだけで十分です。

また、フィリップ先物でCFDを取引する場合は手数料がかからないため、より安くなります。彼らはビッドとアスクの価格の差で稼ぐだけです。ロット全体ではなく、CFDの1株を購入することもできます。たとえば、Phillip FuturesのCFDの1株に対してわずか45.50ドルであるのに対し、Wilmarの100株(ロットサイズ)には最低455ドルを投資する必要があります。

これは、さまざまな商品に安価に幅広く分散できることを意味します。株式や先物で購入した場合よりも少ない資本で、すべてのETF、株式、商品CFDを購入できます。さらに、手数料を支払わないため、はるかに安くなります。

これらすべてが複雑すぎるように聞こえる場合は、今すぐ心配してください。バリュー投資ガイドで基本を理解できます。