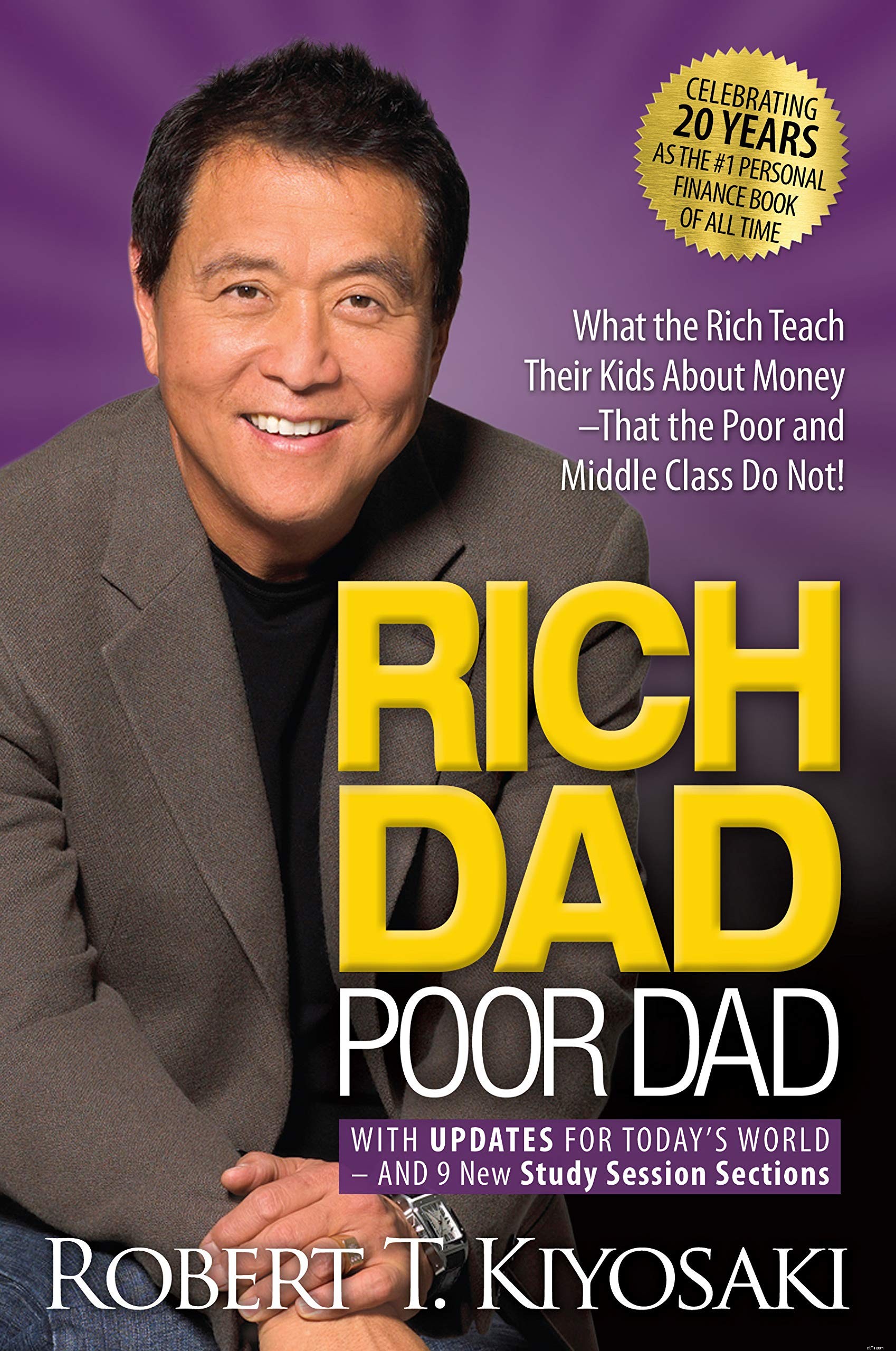

2000年代頃に最初に出版された、ロバートキヨサキの金持ち父さん貧乏父さん すぐに国際的なベストセラーになりました。 109か国以上で51の言語に翻訳され、ニューヨークタイムズのベストセラーリストに6年以上掲載されています。

彼自身の高学歴であるが経済的に苦労している父親(貧しいお父さん)の比較を通して描かれています )、経済的に成功しているが、彼の親友(リッチパパ)の教育水準の低い父親に対して )、本はあなたがお金がどのように機能するかの背後にある概念を理解していないときに何が起こるかについての物語を語っています。

本に関する意見は分かれています。

オプラ・ウィンフリーのように、それを支持した人もいます。一方、批評家は、この本は定型的な「自助」のアドバイスで構成されており、ほとんどの人に利益をもたらさないと主張することがよくありました。

私はこの本に実用的なアドバイスがほとんどまたはまったくないことに同意します 、私は、この本の価値ははるかに異なる分野にあると信じています->平均的な経済的に読み書きのできない人を目覚めさせることです。

この本は、物議をかもしているが、ある時点では、人々(金持ち、中産階級、貧乏人など)のラベル付けが少し決まり文句であるにもかかわらず、お金と私の人生におけるその基本的な役割に心を開くのに役立ちました。

数年後、ここで私はそれについて書いています。

4つの非常に具体的なポイントに要約しました この本がとても人生を変えると感じる理由の背後にある基本的な概念。

これは彼の本RichDadからではなく、 Cash Flow Quadrant というタイトルの彼の本からのものでした。 。 2冊の本はほとんど密接に関連していて、それらは同じことの多くを教えています。

キャッシュフロー象限 私たちが現在お金を稼ぐために使用しているシステムを明らかにし、その利点と欠点の両方を示しています。

彼らの鍵は、従業員からジャンプすることです または自営業 象限の側、ビジネスオーナー または投資家 象限の側。

これは、最終的に収益の可能性を確実に引き出すためです。従業員と自営業の象限の人々は、通常、労働または時間をお金と交換します。これが、人々が数時間および数か月で、またはプロジェクトまたはプロジェクトのマイルストーンに基づいて支払われる理由です。

当然のことながら、1日で生産できる時間と労力は限られているため、収益は 制限されています 。

事業主と投資家は時間や労力をお金と交換しません。彼らは知識、スキル、および他の人々の時間を交換します( 彼らは彼らの時間に対して彼らの従業員に支払います )およびその他の人々のお金( シード資金または投資家のお金を使用します )さらに多くのお金のために。

そして、他の人の時間とお金を使うスキル、知識、能力がそこにある限り、彼らの収入は 無制限です。 。

これが、従業員または自営業の象限から事業主または投資家の象限にジャンプしようとする理由です。

自営業者と従業員の象限内で働くことは、恥ずべきことではないことを強調したいと思います。

有給の雇用は私たちに目的と意欲を与えてくれます。それは私たちを社交的にし、私たちの生活を構造や友人で囲み、数十年続く可能性のある関係を形成することを可能にします。

あなたが焦点を当てるべきなのはあなたのお金がどのように作られるかです 。 ビジネスオーナーまたは投資家の象限でもお金が機能する限り、現在の象限内にとどまることができます。

ロバート・キヨサキはまた、あなたは一日の仕事を続けるべきであり、あなたが始めたいビジネスについて自分自身を教育するか、あなたが持っているスキルを習得するための手段として主にあなたの仕事を使うべきだと述べています。

言い換えれば、単純な給料を超えた何かのために働きます。 あなたがそれをしている間、あなたが財政的に安全になったら、投資またはビジネスを構築し、そこから行動を起こすことを学びましょう。

私の個人的な見解では、従業員の象限を離れるつもりはありません。

仕事を楽しんでいるからといって、仕事をするつもりです。

しかし、私は毎月の収入の50%を株式市場に投資しており、今後も投資していきます。

時間が経つにつれて、私は自分の独立を見つけるでしょう。あなたがお金を稼いでいるシステムを覚えている限り、あなたもあなたのものを見つけることができます。

宿題 : タイムボックスと呼ばれる時間管理の概念があります 。あなたはそれについてもっと読むことができます ここ 。アイデアはあなたの時間をより生産的に使うことです。私の提案は、1日1〜2時間、機能するために不可欠なスキルを学ぶことに専念することです。 ビジネスオーナー または 投資家 象限。仕事を辞めるつもりがない場合でも、最終的にはお金のためにシフトオーバーできるようにします。いくつかの本を読んでください。いくつかのケーススタディを見つけてください。あなたのアイデアを研究してください。しかし、一貫してそれを行います。 1年で、自分の情熱やアイデアについて、他に類を見ないほど幅広い知識を身に付けることができます。

資産となるべきものは、見出しによってかなり明確になっている必要があります。

実際に支払われる資産の取得に注力し、負債を削減する限り、私たちは裕福になるということには誰もが同意できると思います。

では、なぜ私たちのほとんどが資産ではなく負債に焦点を合わせているのでしょうか。

車。

休暇旅行。

電話、コンピューター、財布、衣服などのアクセサリー。いい食べ物。

少し前のスローガンは「 5C s」。

現金 。

コンドミニアム 。

車 。

クレジットカード。

カントリークラブ。

上記の5つのうち、「私たちにお金を払っている」と主張できるのは現金とマンションだけであり、それは非常に特殊な状況でのみです。

滞在しているコンドミニアムは私たちにお金を払っていません。税金と住宅ローンを支払います。私たちはそれを売ったら税金を払うことさえあります– 一方、株式市場はシンガポール人にとって税金がゼロです。

成長しなくなった現金は、私たちにも支払われません。

それは単に必要です。

そして、私は尋ねます。

あなたの資産は何ですか?

何があなたに支払われますか?

私たちのほとんどは、私たちに支払うものが1つだけあります。それは、仕事です。 。

私たちに支払うのは私たちの仕事だけです。

私たちの生活の他のすべては、通常、責任です。

したがって、金持ちであることが獲得する場合 「アセット 」とカット 「責任 」、なぜ私たちのほとんどが「負債」を取得し、1つの資産(私たちの仕事)だけを維持することに焦点を当てているのですか?

それがあなたが続けていることであるならば、どうすれば「経済的自由」を引退または達成できるでしょうか?

ロバート・キヨサキによると、これらはすべて資産です:

株式、不動産、債券、IOU、 すべてが お金の損失を引き起こします。 ですから、飛び込む前に、投資やビジネスについて学ぶために少し時間を割いてください 。

株式市場に投資している場合でも、資産と負債の定義を覚えておくことが重要であることに注意してください。

「ああ、私は安全だ。私は投資します。あはは!」

どういう意味ですか?私は、人々が勝者を売るのが非常に速く、敗者を売るのが非常に遅いという共通のテーマについて言及しています。

勝者を早く売り、敗者を遅く売るとき、あなたがしていることは投資ではありません。

あなたがしているのは、負債の購入と資産の売却です。

なぜ外科医は人体に対して落ち着いてそしてうまく複雑な手術を行うことができるのですか?

なぜ医師は病気の診断に自信を持っているのですか?

狙撃兵が目標を達成することに自信を持っているのはなぜですか?

なぜあなた 歩いたり、登ったり、読んだり、歴史を語ったり、簡単な数学をしたり、英語で書いたり、この記事を読んだりできる自信がありますか?

上記の質問を検討することで、簡単な答えが得られます。

あなたは訓練を受けました。あなたは教えられました。

あなたは教育を受けました。

あなたには基礎が提供されました。

それでも、多くの場合、人々は投資を恐れてそれを避けたり、ためらうことなく、事前のトレーニングなしですぐに飛び込んだりします。

訓練なしでは手術を行うことはできません。そして、あなたはレッスンを運転せずに車を運転することはありません。

勉強せずに試験を受けることはありません。

ジムに行かずに身体検査を受けようとはしません。

では、なぜ人々は一貫して不合理なことをしているのでしょうか。

私がたどり着くことができる唯一の結論は、恐れということです と欲 、論理ではなく、これらの選択された人々のグループを支配します。

彼らのようにならないでください。投資する前に教育を受けてください。または、私はむしろあなたがまったく投資しないことを望みます。

個人的な逸話は、私が何を意味するのかを説明するのにおそらくもっと役立つでしょう。そもそも、人生の基本的な数字を知っている人は、金融リテラシーに分類します。

金融リテラシーのある人は、これらの質問にほぼ問題なく答えることができるはずです。

指先でこれらの質問に答えてくれる仕事以外の人にはまだ会っていません。

正確に言うと、私がポーカーをプレイしている友人は、投資リンクポリシーで10%のリターンが見られることを嬉しく思っていると説明しました。現在、年平均8%のリターンがあります。7日後です。年。これは、政策に配当がないという事実を説明していません。

私は彼がとても低いリターンでどれほど幸せに見えたかで私の飲み物をほとんど吐き出しました。

比較のために、7年後の配当金を再投資し、インフレ調整を行ったS&P500インデックスのリターンを次に示します。私の友人が投資リンクポリシーに投資してきたのと同じ期間。

もし彼が代わりにインデックスに投資していたら、彼は56%ではなく129.384%のリターンを得ることができたでしょう。

もし彼が代わりにインデックスに投資していたら、彼は56%ではなく129.384%のリターンを得ることができたでしょう。 73.84%の違い 。受け取った配当に対する30%の税金を考慮しても、彼は投資リンク型ポリシーの購入に対してかなりのリードを持っています。

では、なぜ彼はその政策を購入することになったのでしょうか。ほとんどの人がわざわざするのはなぜですか ?

簡単だ。彼らは、ポリシーを比較するための基本的な収益率を知りません。 。

ですから、エージェントやファイナンシャルアドバイザーが、5%を超えるポリシーを提示すると、その機会に飛びつきます。

もちろん、銀行が普通預金口座の現金で1%未満しか提供していないことを考えると、それは高いです。年間3.75%のDBS Multiplierアカウントでさえ、5〜8%のポリシーと比較して低く見えるでしょう。

しかし、S&P 500インデックスのバイアンドホールドと比較すると、どうでしょうか。

集会を通過することすら近づいていません。

私のこの友人は、通りにいるほとんどの人と同じように、大学教育を受けており、販売部門(機械部品)でかなり成功している専門家であり、かなり快適に暮らしています。

しかし、私は彼を金融リテラシーとして分類しません。どうして?彼が私が一番下のベンチマークと考えるものの一番下のラインさえも稼いでいないという単純な事実のために。

あ、はい。ぜひあなたのキャリアで成功してください。高度な教育を受けてください。しかし、何よりも重要なのは、経済的に読み書きができることです。

これらがすべての質問に答えるわけではないことに注意してください。 単に良い基盤です。 質問を理解し、行きたい場所を見つけます。マイルストーンを確立します。投資モデルまたは手段を見つけます。

また、私はファイナンシャルアドバイザーや投資関連のポリシーを打ち負かすつもりはないことに注意してください。

私は単にあなたの目を開いて、そこにある可能性のあるリターンの世界に目を向け、あなたのお金が怠惰になって他の誰かに渡すのではなく、実際に効率的に成長していることを確認するために簡単なチェックをするように頼んでいます。

これらの原則が、お金と金融の世界を別の観点から見るのに役立つことを願っています。

PS: 本を読む代わりに、より早く投資する方法を学びたい人のために( 私は愛書家として認めなければなりませんが、本は素晴らしいです! )、ここで無料の投資入門ワークショップに参加することを選択できます。

その他のケーススタディはこちらから入手できます。過小評価されている株式分析を適用する方法の例は、ここにあります。お楽しみください。