市場全体またはセクター全体を追跡する株価指数のオプションに投資することで、ポートフォリオのバランスをとることができます。

インデックスオプションは、個々の株式ではなく、株価指数に対するプットとコールです。多くの投資家にとって、インデックスオプションの魅力は、それらが株式グループのパフォーマンスに提供するエクスポージャーです。 1つのインデックスオプション(たとえば、S&P 500の500株)と同等の株式ポジションを保持するには、はるかに多くの資本と多数の取引が必要になります。

または、バイオテクノロジー業界が記録的な利益に向かっていると感じた場合は、バイオテクノロジー業界インデックスの電話を購入することができます。ほとんどのインデックスオプションはヨーロピアンスタイルです。つまり、満期前ではなく、満期時にのみ行使できます。

保守的な投資家は、ポートフォリオをヘッジするためにインデックスオプションを使用できます。ポートフォリオの価値が下がると、ポートフォリオの動きに対応するインデックスも下がるでしょう。そのインデックスのプットを購入することにより、満期時に、インデックスが行使価格を下回ったことに比例した金額の現金を受け取る権利があります。

900プットは総損失を5%削減します

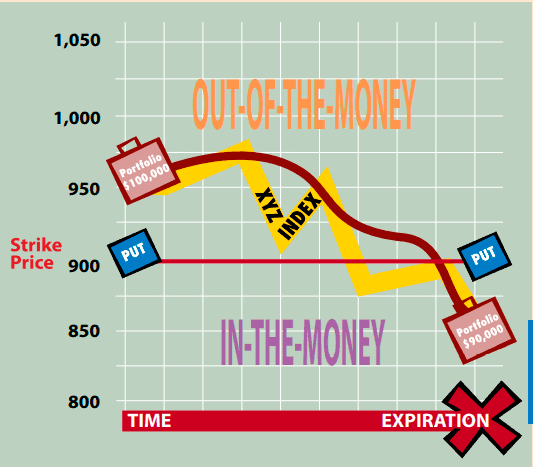

たとえば、現在約950で取引されている広範なXYZインデックスのより大きな株のいくつかを含むポートフォリオに100,000ドルを投資したとします。 5%、つまり5,000ドル以上の損失から身を守るのが好きです。 XYZインデックスに付けられた900を購入します。今後数か月で、ポートフォリオの価値は約10%低下し、90,000ドルになります。

XYZも同様の構成であるため、10%強減少して850になりました。これで、プットは50ポイント、インザマネーになります。有効期限は、$ 5,000からプットに支払ったプレミアムと販売料金を差し引いたものを受け取ります。全体的な損失は約5,000ドル、つまり5%に減少します。これは、事前に決定された許容レベルでした。ただし、プットに支払う金額はリターンに影響することに注意してください。有効期限が切れる前にインデックスが下がらない場合、オプションはアウトオブザマネーまたはアットザマネーのままになります。有効期限が遅くなる別のオプションを購入するか、ロールアウトすることで、ヘッジを延長するかどうかを決定できます。

インデックスオプションは、レバレッジが提供されるため、投資家にとっても魅力的です。投資家は、同等の種類の株式を購入するコストの何分の1かで移動に参加できます。そして、小さな変更でさえ、大きなパーセンテージの利益をもたらす可能性があります。もちろん、レバレッジの欠点は、市場が期待に反して動いた場合、損失率が高くなる可能性があり、すべての投資になる可能性があることです。

インデックスオプションを活用することは、特定のセクターが利益を上げると確信しているが、どの個別の株が上昇するかわからない場合は、購入できることも意味します。より広範な市場シフトの恩恵を受けるためのインデックスコール。

ポートフォリオをヘッジするためにインデックスプットを使用している場合、ポートフォリオのサイズに一致させるために購入する契約の数を計算する必要があります。

>1。 インデックスオプションの現在の集計値を決定します:

______現在のインデックス値x $ 100 =集計値

2。 ポートフォリオの価値を総計の価値で割ります。

______ポートフォリオの価値

÷上からの集計値=____________

結果は、ポートフォリオ全体を保護する契約の数です。ポートフォリオをカバーする契約の数を決定したら、必要な下振れ防止の量を計算する必要があります。選択する行使価格はその金額と一致する必要があります。これにより、インデックスが大幅に下がった場合に保険が開始されます。たとえば、ポートフォリオの10%を超える下落から保護したい場合、行使価格はインデックスの現在の値の90%である必要があります。これは、現在の値から10%下がった場合のインデックスの値になります。 。

インデックスオプションを購入するリスクは、ストックオプションを購入するリスクと同じです。つまり、支払うプレミアムの金額に制限されます。

プットの購入を検討している場合は、ポートフォリオをヘッジするコストとヘッジのメリットを比較検討することが重要です。ただし、インデックスオプションの作成者は、かなりの潜在的なリスクに直面しています。インデックスの価値が突然下がる可能性があるため、プットライターは多額の現金を借りている可能性があります。インデックスが急激に増加した場合、同じリスクがコールライターに適用されます。また、インデックスコールライターは通常、個々のストックオプションの場合とは異なり、原資産を保有することで自分自身をカバーすることはできません。マージンに関する考慮事項。

証拠金要件は、インデックスオプションの書き込みと、個々の株式のオプションの書き込みで異なります。一般に、最初に保険料全体と、契約の総額の少なくとも15%、またはインデックスのレベルに100ドルを掛けたものを証拠金口座に預ける必要があります。インデックスオプションの集計値は毎日変化するため、証拠金維持要件の金額は変動します。つまり、証拠金請求を回避するには、アカウントに細心の注意を払う必要があります。

インデックスプットでポートフォリオをヘッジすることが目標である場合、重要なのはポートフォリオの動きを反映したインデックスを見つけることです。そうしないと、インデックスに何が起こるかがポートフォリオに何が起こるかを正確に反映せず、その低下する価値を相殺することはできません。最初のステップは、ポートフォリオと同じ市場またはセクターをカバーするインデックスを見つけることです。

選択肢を絞り込んだら、インデックスの過去のパフォーマンスを使用するか、そのボラティリティを判断して、ポートフォリオの動きを厳密に反映するインデックスを見つけることができます。ただし、ポートフォリオがインデックスの構成と完全に一致しない限り(これは非常にまれです)、ポートフォリオと同じように移動しないというリスクに常に直面します。

InnaRosputniaによるインデックスオプションでポートフォリオをヘッジする