それらが何であるかについてのリスクを見つけた場合、それらを封じ込めることができるかもしれません。

先物市場は、リスク移転の原則に基づいて設立されました。特定のリスクへのエクスポージャーを最小限に抑えようとしている投資家は、反対のリスクから保護しようとしている、または利益を上げることを期待してリスクを引き受けようとしている他の人にそれらのリスクを移しました。

先物の場合も同様です。ただし、これらの製品の動作方法により、取引によって当初の証拠金の金額を超える損失が発生し、ほぼ無制限の費用が発生する可能性があるというリスクもあります。

先物取引所は、価格を監視および管理するために行動しますボラティリティ 。ほとんどの場合、先物契約が取引される取引所は、その特定の契約の価格が事前設定された制限を超えて上昇または下降するのを防ぐ1日の価格制限を確立します。このロック制限システムでは 、価格制限の上限または下限の場合 に到達するか、取引が停止されるか、ロックされます。

価格制限は、終値に関連して設定されます 前の取引日に、価格がどこまで移動できるかをドルまたはセントで指定します。たとえば、パラジウムが前日に1トロイオンスあたり750ドルで取引された場合、当日の価格制限は75ドルになる可能性があります。つまり、825ドルを超える価格または675ドル未満の価格で取引を実行することはできません。 (貴金属の従来の重量単位であるトロイオンスは31.1035グラムです。)

1日の価格制限は永続的ではなく、取引所が調整する場合があります。 配信月中 先物契約の場合、契約の期限が切れると、価格制限が解除されることが多く、極端なボラティリティが発生することがあります。

投資家の観点からすると、1日の価格制限のリスクは、ロックダウンする前に常にポジションを清算できるとは限らないことです。市場が再開すると、安定した価格は、相殺契約で利益を上げる、または損失を回避するために必要な価格をはるかに上回ったり下回ったりする可能性があります。

取引所が1日の価格制限を通じてボラティリティを制御しようとするのと同じように、株式市場で可能なように、さまざまな注文タイプを使用して、価格をある程度制御することができます。あなたが売るときに買うか受け取るために支払う。最も基本的なものは次のとおりです。

指値注文 、最も一般的な種類は、契約を売買する価格に名前を付けます。不安定な市場では、取引が完了しない可能性がありますが、市場価格が制限価格を通過するのが速すぎて対応できない場合があるためです。

ストップロス注文 ブローカーが特定の契約を販売する価格を指定します。ストップ価格に達すると、注文は成行注文に変換され、ブローカーは現在の最良価格で取引を実行する必要があります。欠点は、最終的に希望よりも安く売れる可能性があることです。

ご注文は日注文の場合があります 、つまり、取引日の終わりまでに埋められていない場合は期限切れになります。 Good-till-canceled(GTC)、または未処理の注文 一方、満了またはキャンセルされるまで有効期限は切れません。

先物トレーダーが潜在的な損失を制限するために使用するリスク管理手法の1つは、同じまたは関連する原商品の先物契約を同時に売買することです。これはスプレッドとして知られています スプレッドの両側はレッグとして知られています。

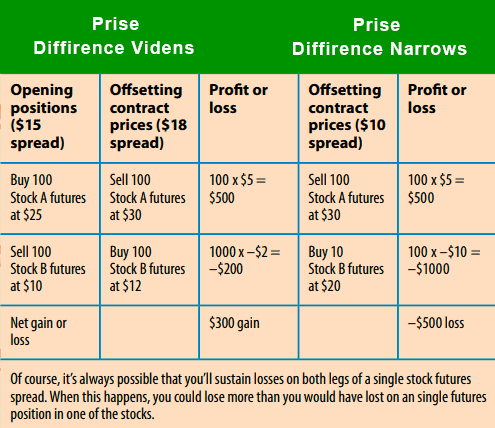

利益を実現するには、片方のレッグでもう一方のレッグで失うよりも多くのお金を稼ぐ必要があるため、ポジションを開いた後に価格差が広がるスプレッドが必要です。以下に示す例では、Aで個別株先物契約を購入し、Bで販売します。それらの間の価格差が15ドルから18ドルに増加すると、開始ポジションを相殺するときにお金を稼ぎます。しかし、差額が15ドルから10ドルに狭まると、お金を失います。

*この架空の例には、利益があるか損失があるかに関係なく適用される手数料やその他の取引費用は含まれていません。

InnaRosputniaが説明する先物のボラティリティとリスク移転