インドの資本市場の歴史の中で初めて、私たちは非常に多くの初めての投資家を抱えています-この20代と30代の多くは、市場の混乱の増大と世界的な市場の暴落の恐れに直面しています。したがって、「市場の暴落時にMF投資を保護する方法」などの質問があるのは当然です。そして「市場が落ち着くまで待つべきか?」これは、若い稼ぎ手が市場の暴落に備えるための計画と準備をどのように行うべきかについての議論です。

この記事は、読者のSatyaから受け取った電子メールに基づいています。 こんにちは、私はあなたのビデオを見て、あなたのブログを数ヶ月読んでいます。貯蓄のほとんどをMFに投入しているようです。市場の暴落時にMF投資を保護する方法を知りたいですか?私は40歳で、投資を始めたいと思っていますが、市場の暴落について心配しすぎて、FDに固執しています。株価大暴落時のリスクを軽減する方法を教えていただければ幸いです。 ありがとう、サティア。

それでは、基本から始めましょう。株式投資(株式や投資信託)による損失は、市場の落ち込みや墜落だけで発生するわけではありません。実際、投資家にとって最大の敵は「横向きの市場」であり、市場はある日は上昇し、次の日は数週間、数か月、数年にわたって下落します。

時は金なり(文字通り)なので、市場が上昇するのに時間がかかるほど、私たちのリターンは少なくなります。市場の下落とともに、これは一連のリターンリスクとして知られています。 または口語的に「不運」。

私たちの投資、将来の目標、そして私たちの夢を運に任せることはできないということにあなたは同意するでしょう。投資信託業界は私たちにそれを正確に行うことを望んでいます。私たちの「長期」投資がうまくいくかどうかに関係なく、彼らは費用比率によって稼ぐでしょう。したがって、「SIPを止めないでください」というマントラがあります。市場の混乱に伴う恐れが高ければ高いほど、詠唱は大きくなります。

毎月同じ日に投資信託ユニット(別名SIP)を購入し、それが長期的に機能すると仮定することは、市場の暴落よりも危険です。先ほど、投資信託SIPの運命が「タイミング運」によってどのように決定されるかを示しました。これが別の図です。

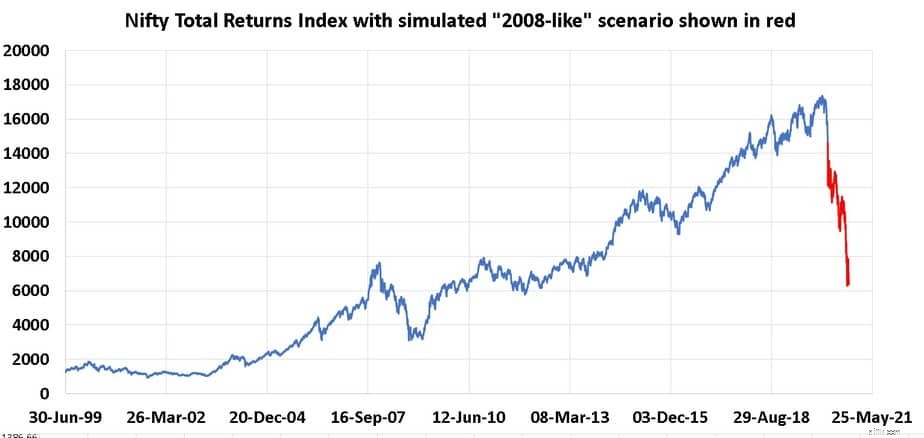

これを書いている時点で、Sensexは0.45%下がっています。それが今日グリーンで閉じれば、ほとんどの投資家にとっての市場暴落の恐れはおそらく消えるでしょう。これよりもうまくやる必要があります。 2020年3月から2020年10月までの収益が2008年1月から2008年11月までの収益と同じであるという完全に想像上の状況を考えてみましょう。そうすると、ニフティ(配当を含む)はどのようになりますか。

これは予測ではなく、リスクを理解して評価するための想像力です。言うまでもなく、それは大きな転倒です。 10年前の2020年3月に開始されたNifty50インデックスファンドのSIPを想像してみてください。

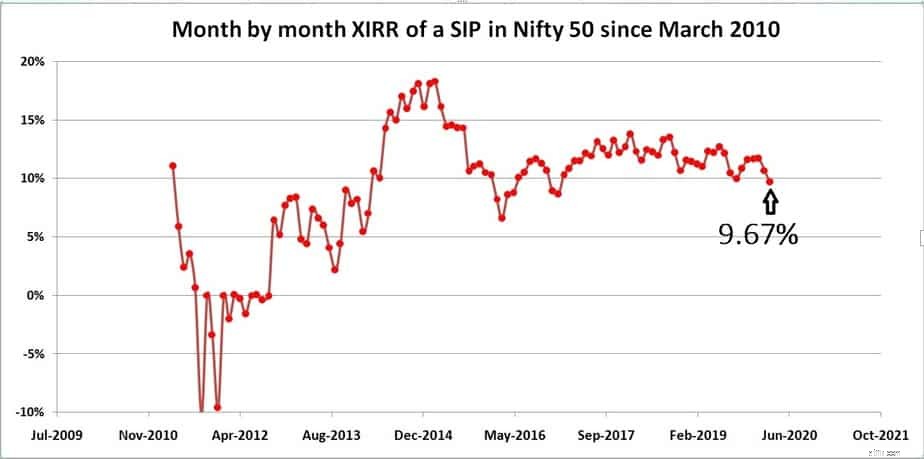

投資信託SIPXIRRトラッカーを使用して取得したSIPの年間収益の月ごとの変動を以下に示します。 SIPを開始してから6、7、または10年後でも、SIPのリターンが市場の変動にどれほど敏感であるかに注目してください。これが地上の現実です。前に示したように、ミューチュアルファンドSIPはリスクを軽減しません。誤報に注意

4年後の収益は約17%でしたが、約2年後には6%にまで下がりました。最新のリターンは上記のとおり、9.67%です。一部の投資家がこれを見て、「10年後に9.67%ねえ、それはそれほど悪くないね」と言っていることに驚いています。

リスクについてのポイントは完全に失われています。このSIPが2010年3月の5か月前の2009年10月に開始されたとすると、現在の運命は8.51%になります。 2009年10月にエクイティへの投資を開始した人は、8.5%のリターンを期待していなかったでしょう。当時は非課税でしたが、現在は課税対象です。この変動するリターンと、リターンが市場の動きに対応する方法は、「タイミング運」または単に運で十分です!

8.5%はまだ良いと主張する人もいます。残念ながら、私がエクイティから9%の税引前を予想し、8.5%になってしまった場合は、許容範囲内です。ほとんどの人は10%、12%、さらには15%を期待し、比例して投資します。

問題は、2桁の収益を投資して利益が少なくなると、投資が少なくなるため、コーパスが目標を下回ることです。これはほとんどの人を逃れるリスクです。では、解決策は何ですか?

投資家に市場を恐れさせ、彼ら自身の決定を疑わせるのは適切な計画の欠如です。パーソナライズされたインプットを備えたそのような計画が実施されれば、それは投資ポートフォリオと安心に大きな違いをもたらすでしょう。これは、Freefincal Robo Advisory SoftwareTemplateを使用して実行できます。