MF業界には、投資家を真に支持すると主張できるファンドはほんの一握りです。 Parag Parikh Long Term EquityFundはそのようなファンドの1つです。

私たちはほぼ2年前にこの基金をカバーしました。ファンドを再検討し、それが投資家を支持し続け、それ自体に設定された期待を実現しているかどうかを確認する時が来ました。

いくつか例を挙げると、ファンドハウスPPFASにはまだ1つのエクイティファンドしかありません。他の唯一のファンドは2018年5月に開始されたリキッドファンドです。まだ配当オプションはありません。

私にとって、これは気を散らすものが少なくなり、ファンド管理により重点が置かれることを意味します。

インド国外にも投資する機会を選ぶことを恐れないので、これはマルチキャップファンドまたはどこにでも行くファンドです。

ファンドは引き続き国際株に投資します(そうです)。平均して、ファンドポートフォリオの約27%は、Alphabet(Google)、Facebook、UPS、Apple(過去の保有)などの株式に投資されています。

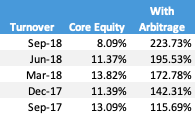

また、ファンドは、コア株式保有の回転率で表されるように、最も低い解約の1つを目撃していることも観察しました。

ソース : 概況報告書;月末のデータ。

ファンドは、適切な機会が見つからない場合でも現金を保有することを嫌がりません。現金は、国内株式の65%の必要な株式配分を維持するために、裁定取引のポジションに配置されることがあります。エクイティファンドとして税制上の優遇措置を受けるには、これが必要な最小しきい値です。

過去1年間で、売上高は15%を超えていません。それは以前の期間でも同様でした。これは、平均して7年近くの保有期間に相当します。それは、自分のプロセスと決定における信念について多くを語っています。

ファンドの費用比率も時間の経過とともに減少しています。流動比率は1.5%(GSTを除く)です。ファンドハウスは、ファンドの規模が大きくなるにつれてそれをさらに減らすためのロードマップを示しました。

2016年9月に、PPFASミューチュアルファンドのCIOであるRajeevThakkarに連絡を取りました。

これが前のインタビューへのリンクです 彼と一緒に、エクイティファンドの基本のいくつか、なぜそれが存在したのか、そしてなぜそれがそのように機能したのかをカバーしました。最初にこれを読む必要があります。

最近、私たちは投資家が国際的な投資マンデート、SEBIの合理化に基づく変更などについて尋ねてきたいくつかの質問に頭を悩ませました。

RajeevThakkarがあなたに代わって答えます。

Q:さまざまなファンドの時価総額のセグメンテーションとともに、ファンドの分類が行われました。あなたのファンドの株式選択戦略や投資ユニバースに関して何か変化はありますか?他に行った変更はありますか?

A:変更はありません。それはもっと同じです!唯一の変更点は、スキームの名前が、ファンド分類サーキュラーの後に、Parag Parikh Long Term ValueFundからParagParikh Long TermEquityファンドに変更されたことです。

Q:ポートフォリオの30%近くをインド国外に投資しています。その戦略はファンドのためにうまくいきましたか?

A:その戦略は非常にうまく機能しています。インド市場とグローバル市場の両方が優れたリターンの可能性を提供しますが、2つを組み合わせると、はるかに柔軟性が高く、より大きな機会が得られます。また、インドの市場が不安定な場合、現在見られるように多様化のメリットが前面に出てきます。

Q:ポートフォリオには、大きな成長経済の1つと見なされている中国株はほとんどありません。なぜそうなのですか?

A:私たちにはグローバルな使命がありますが、投資は北米、西ヨーロッパ、および日本のような一部の先進国に限定されています。これらの国々は少数株主の権利を保護してきた確かな実績があり、株式市場資本主義は十分に確立されています。私たちは、よりシンプルで安全な機会セットに固執します。

Q:株式市場には多額の資金が流入しており、世界中でさまざまな種類の紛争が発生しています。現在の投資環境で予想される課題は何ですか?機会を見つけるのはどれほど難しいですか?

A:これは2017年のケースでした。私たちの現金+裁定取引のポジションは30%に非常に近づいていました。現在の不安定な環境では、今後6〜12か月でほとんどの資金を投入したいと考えています。

Q:出口の負荷期間を1年から2年に延長しました。一部の投資家はそれを気に入らなかった。その行動を引き起こしたのは何ですか?

A:出口負荷期間の変更は、2014年6月で、かなり前のことです(4年以上前)。最初に注意すべきことは、出口の負荷によって受け取ったお金はスキームにクレジットされ、資産運用会社はこれを受け取らないということです。ある意味で、短期投資家は長期投資家に支払います。投資家および潜在的な投資家への私たちの全体的なコミュニケーションは、このスキームが長期投資家にのみ適しているということです。探すべき最低投資期間は5年です。それにもかかわらず、過去の一部の投資家は多くの解約を持っていました。負荷はそのような投資家を落胆させることです。

Q:今後、投資家はParag Parikh Long Term Equityファンドに何を期待すべきですか?

A:投資家は、行動の一貫性を期待する必要があります。私たちはリターンを最大化しようとはしておらず、強い上昇の勢いのある時期、またはインド市場が急上昇している時期には、スキームがアンダーパフォームする可能性があります。一方、インド市場の急激な落ち込みの時期には、このスキームはマイナス面を保護するという点でうまく機能しました。長期的にリスク調整後リターンを提供することを目指しています。

ファンドのAUMは現在約ルピーです。 1300クローレ–これは1年以上前の50%以上です。

この基金について詳しく知るには、次のことができます

他に何か質問はありますか?このファンドについてのあなたの懸念点は何ですか?コメントセクションが開いています。

注: この投稿は純粋に教育目的であり、ファンドへの投資を推奨するものではありません。このファンドがポートフォリオに含まれるかどうかを理解するには、投資顧問に相談する必要があります。