SEBIが資産配分パターンを変更した後、アクティブなマルチキャップファンドがベンチマークを行うのを支援するために、NSEは2020年12月2日から新しいインデックスであるNifty500マルチキャップ50:25:25インデックスを開始しました。この記事では、このインデックスのパフォーマンスを確認します。インデックスは新しいため、履歴データ全体(2005年4月1日以降)はバックテストに基づいています。

このインデックスは、基本的に3つのインデックスの混合です。Nifty100の50%とNifty Midcap 150の25%、およびNifty Smallcap 250 TRIの25%です。 Nifty500 Multicap 50:25:25Indexの500株はNifty500と同じですが、ウェイトはかなり異なります。

たとえば、2020年12月のファクトシート(11月末のデータに基づく)によると、Nifty500 Multicap50:25:25インデックスの上位10銘柄は以下のとおりです。括弧内のパーセンテージ(赤)は、Nifty 500の対応する加重を示します。この加重指数では、集中リスクがかなり低いことは明らかです。

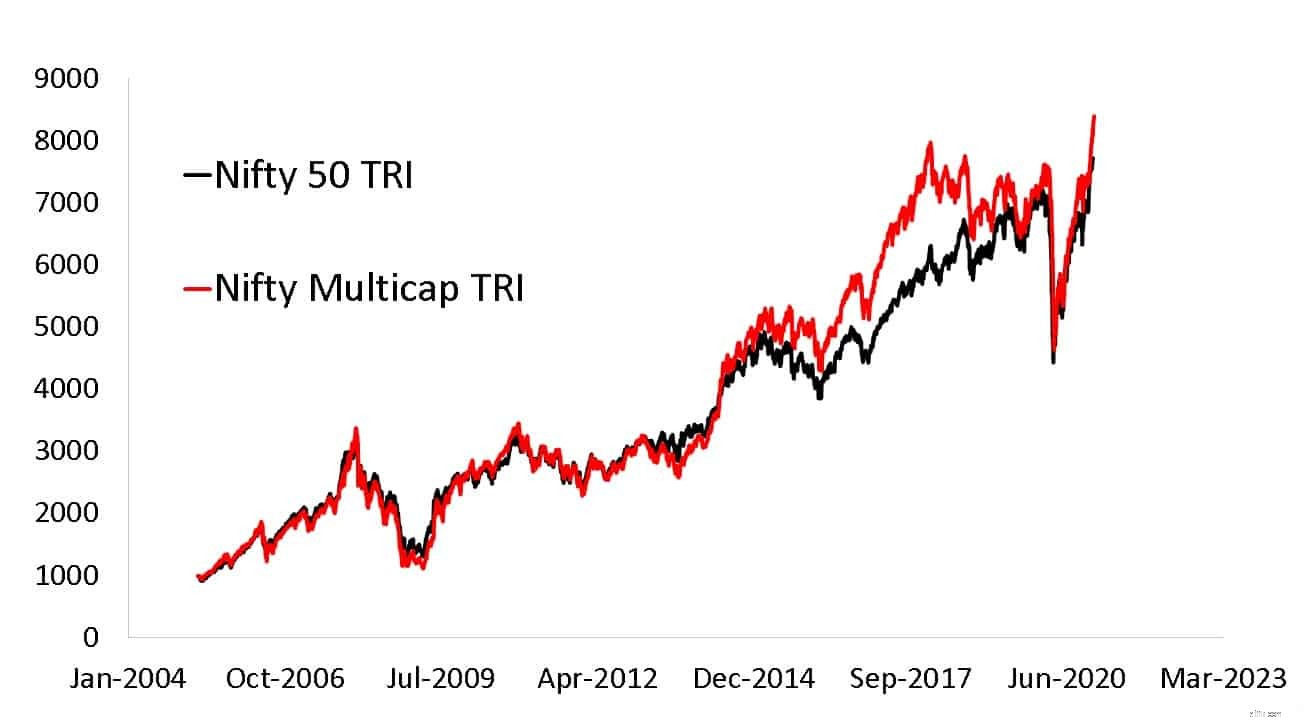

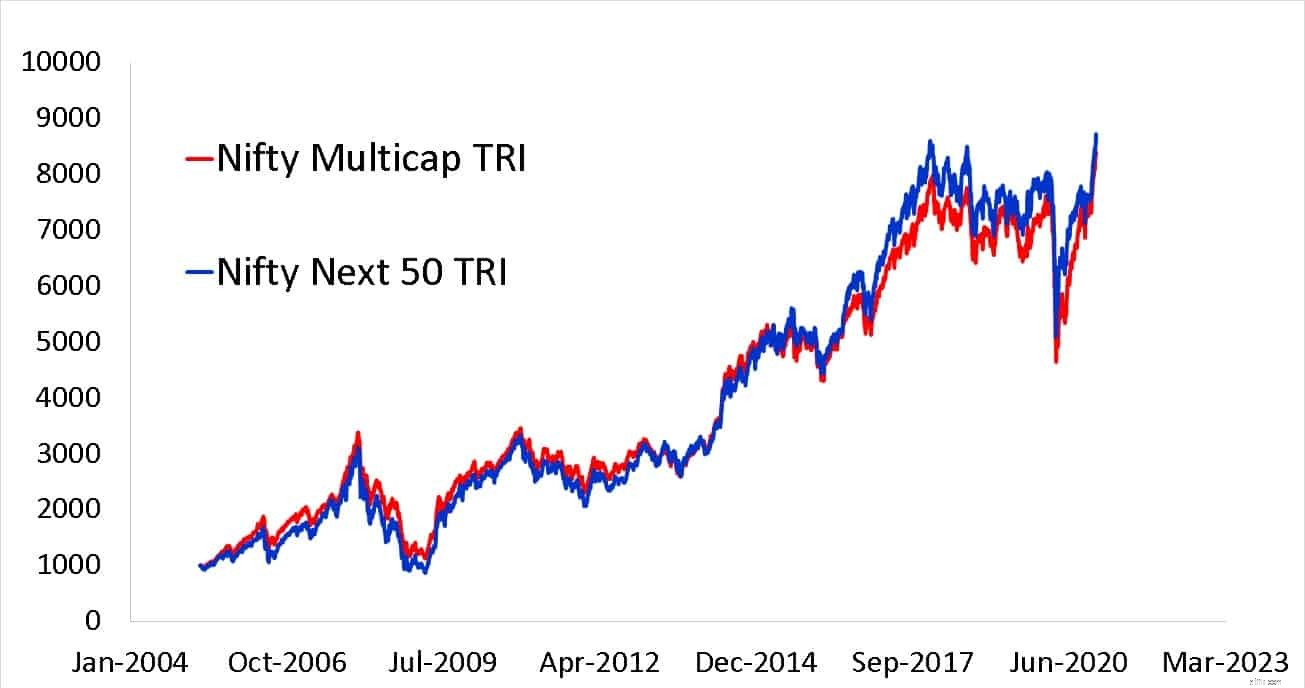

次に、インデックスの動きを他の著名なベンチマークと比較します。

マルチキャップインデックスの動きは、NIfty Next 50 TRIの動きに非常に近く(2005年4月1日から見た場合)、2013年から2017年のブルランの間のみNifty 50TRIから離れました。

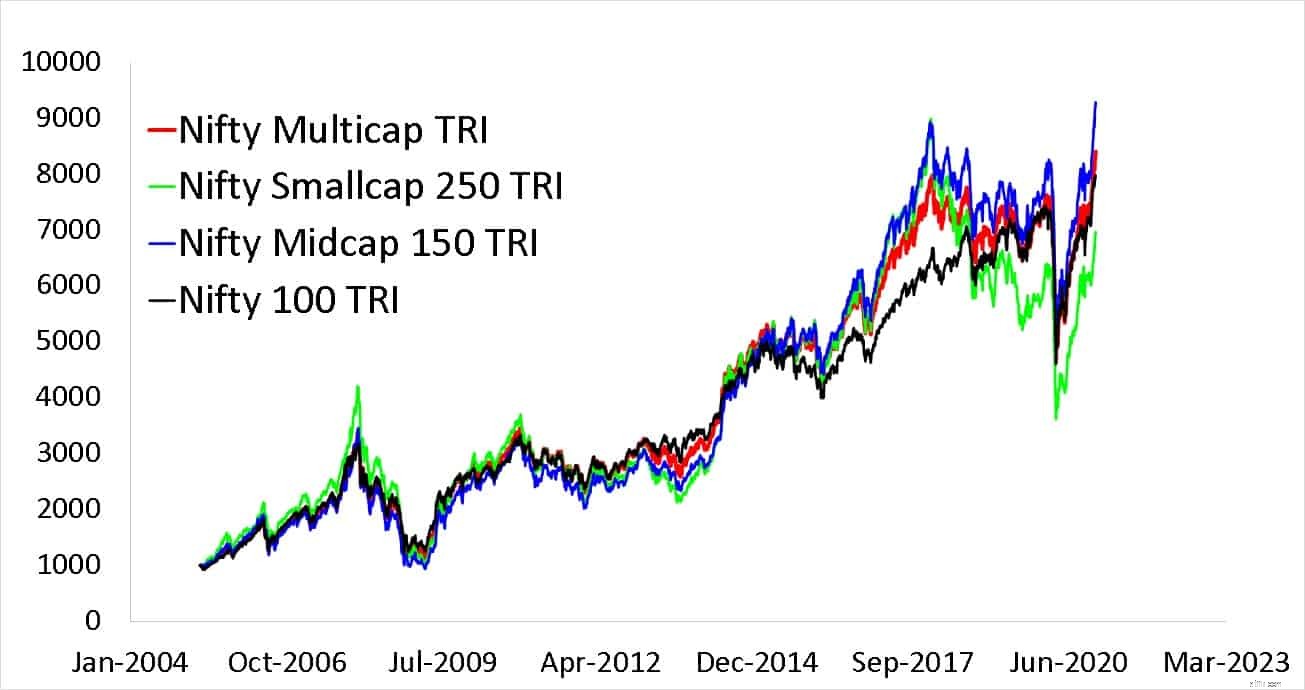

これらは、マルチキャップインデックスを構成するインデックスです。

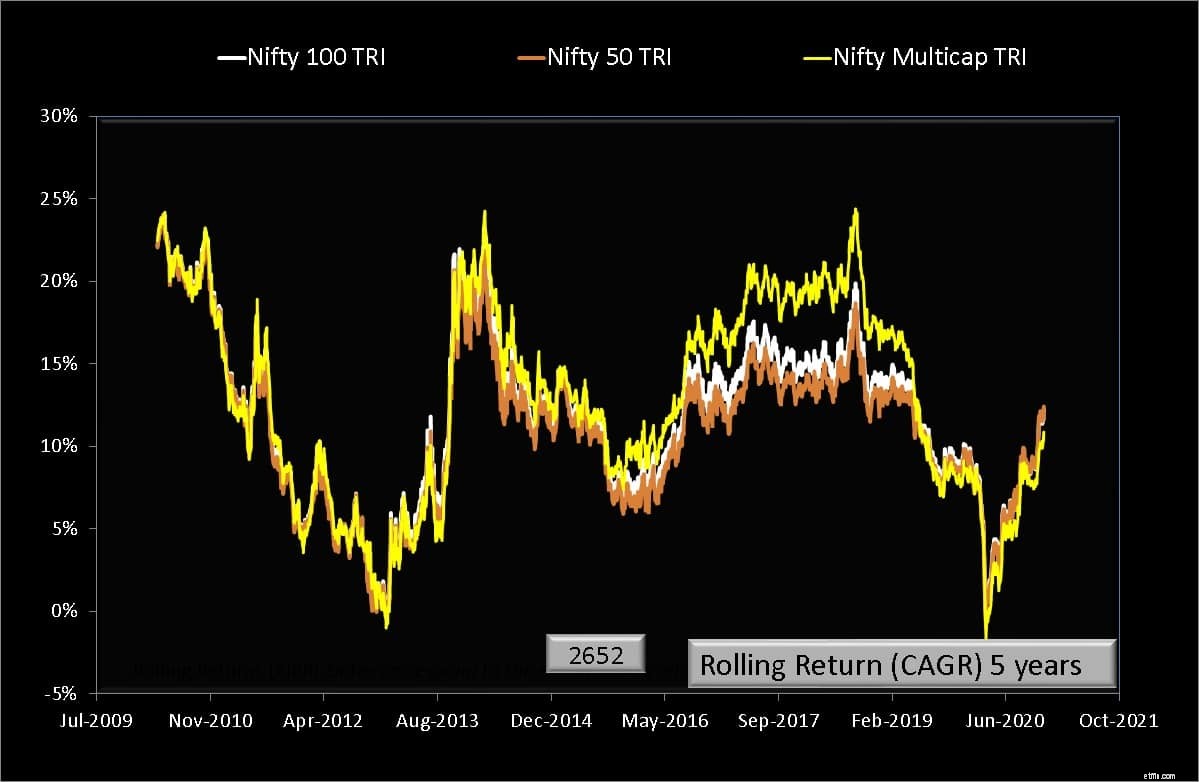

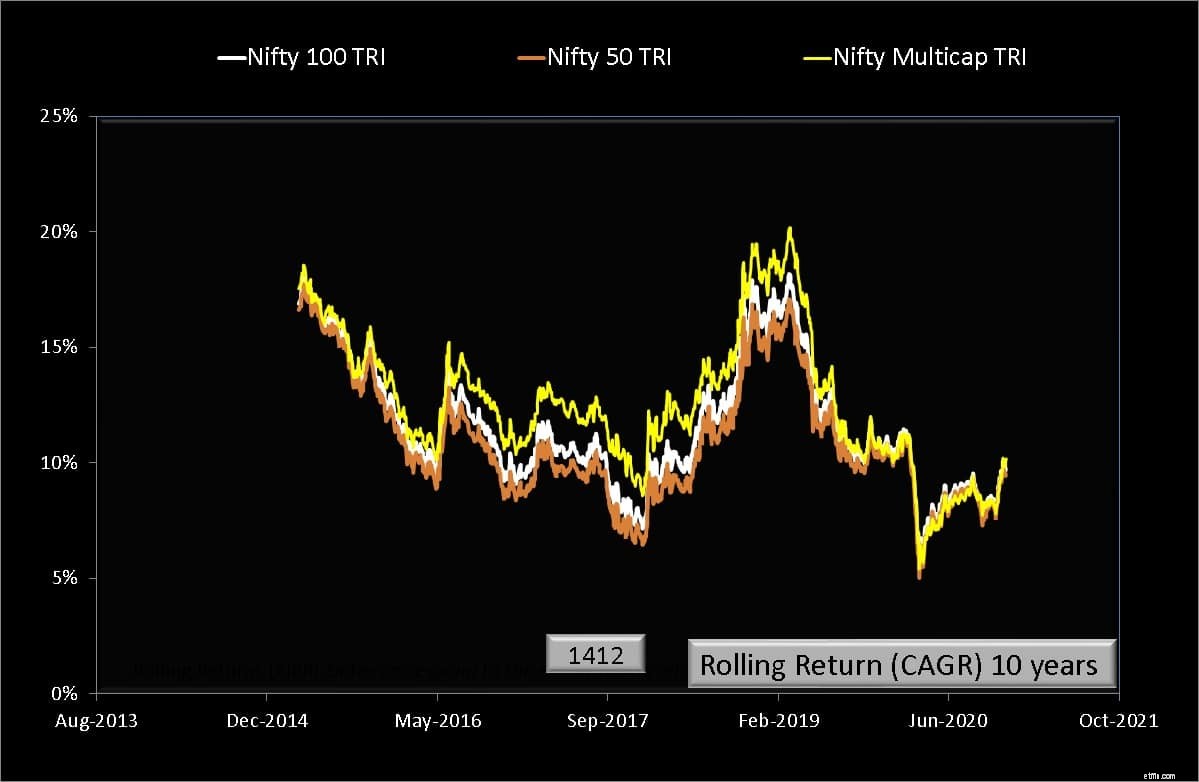

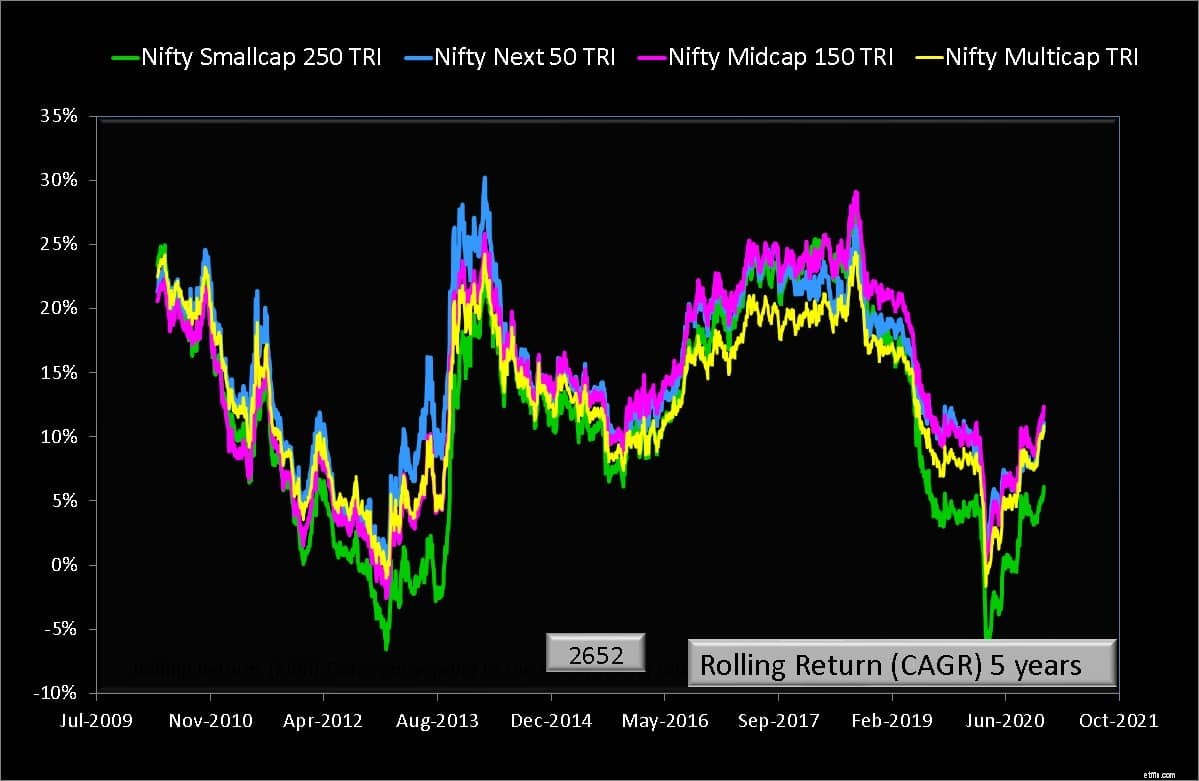

マルチキャップインデックスのローリングリターン(黄色)。 Nifty 100 TRI(白)とNifty 50 TRI(茶色)を5年と10年の間以下に示します。これは、2005年4月1日と2020年12月3日までに可能なすべての5年と10年のリターンを調べることを意味します。各色付きの線のそのようなデータポイントの数は、各画像内に示されています。

10年以上にわたって、マルチキャップ指数がNifty50およびNifty100を上回る可能性が高くなっています。 5年以上、それはほとんどコイントスです。 Nifty Next 50、Nifty Midcap 150、およびNifty Smallcap 250で演習を繰り返すと、マルチキャップインデックスとNifty Next50の間に大きな違いはないことがわかります。

もう一度、小さなキャップインデックスに投資することの無益さは上に見られます。参照:Nippon India Nifty Smallcap 250インデックスファンド:これをパッシブポートフォリオに追加できますか?

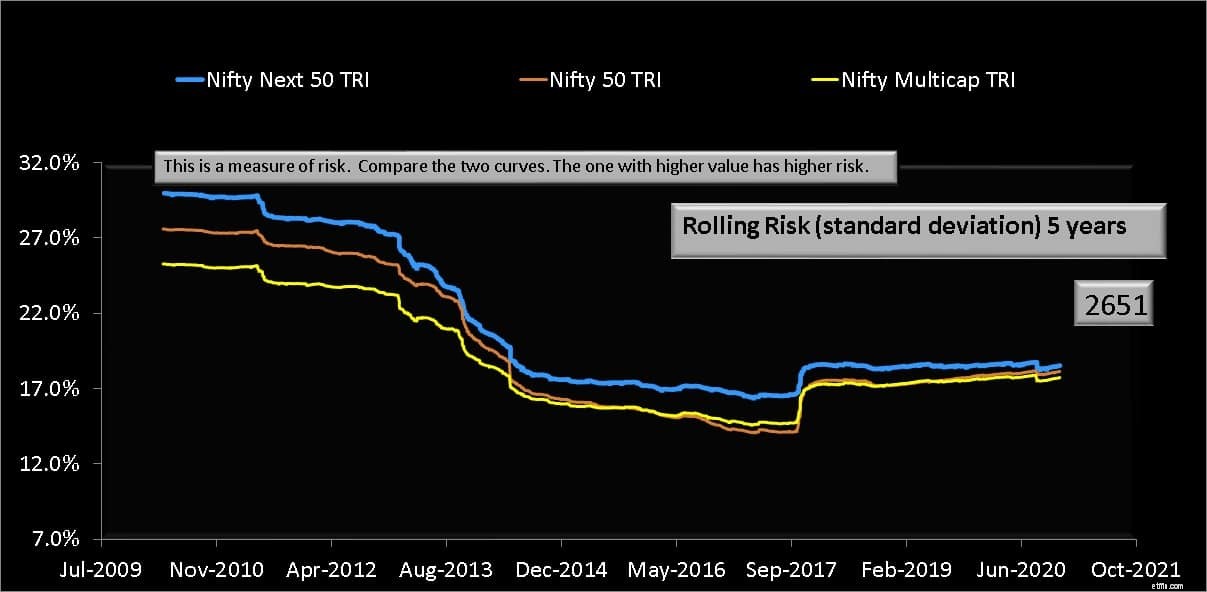

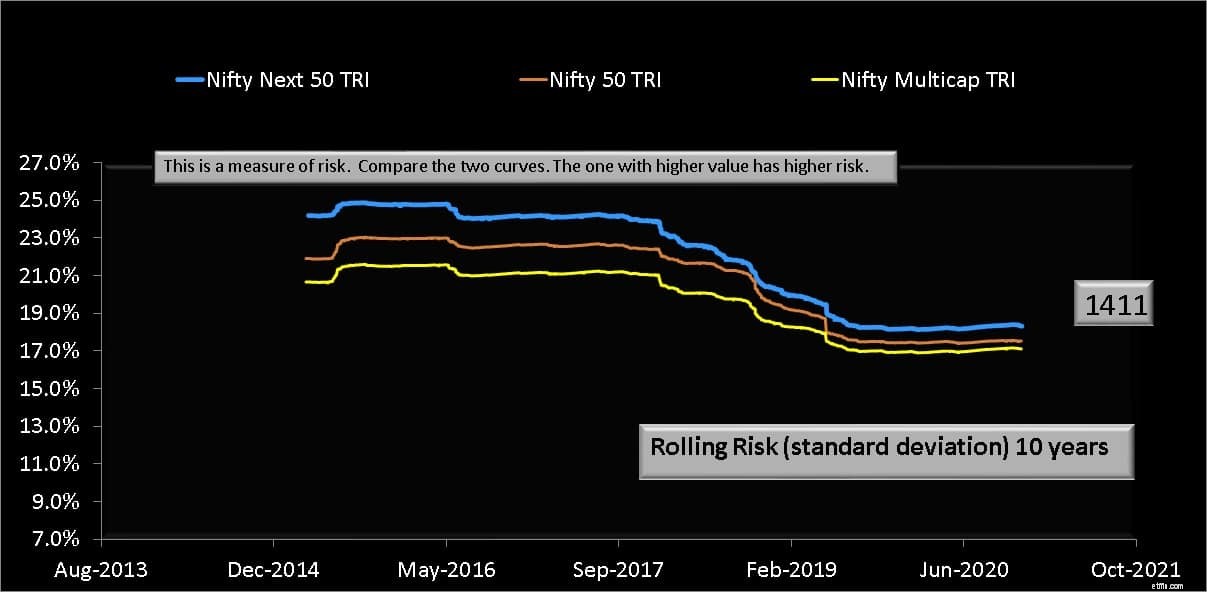

次に、マルチキャップインデックスの5および10のティアローリングリスクまたは標準偏差をNifty50およびNiftyNext50と比較します。ハイブリッドインデックスのボラティリティはNifty50TRIに類似しています

要約すると、新しいNifty500 Multicap 50:25:25インデックスには、Nifty 50に近いリスクプロファイルと、Nifty Next 50に近い報酬プロファイルがあります。パッシブファンは、これを追跡するインデックスファンドを期待するべきではありません。これは、新しいタイプのマルチキャップファンドがベンチマークを行うためのものでした。いずれの場合も、それは必要ではありません。NiftyとNifty Next 50のファンドを組み合わせて、大規模なミッドキャップインデックスポートフォリオを作成します