上場投資信託(ETF)は、ファンドの各ユニット(株式または債券のバスケット)がデマット口座を介して他の投資主の間で取引されるファンドです。これらのETFユニットをどれだけ簡単に売買できるかを流動性と呼びます。よくある不満は、インドのETFが十分に流動的ではないということです。これは本当に本当ですか?すべてのオウムETFは流動性の低さに苦しんでいますか?例外はありますか?この投稿では、多くのETFの過去の価格とNAVを比較し、何を学ぶことができるかを見てみましょう。謝辞:ツイッターでsanjaydixit @ sanjayd30690453からの有益な情報を提供します。

これらの観察結果は、ETFの選択方法を決定するのに役立ちます。まず、ETFの基本を理解したい場合は、ここから始めることができます:ETFとミューチュアルファンドの違い:初心者向けガイドとここ:インドのインデックスミューチュアルファンドとETFのリスト:何を選択し、何を避けるかとここ(!)インデックス投資に関する私の講演をご覧ください:より低いリスクでより高いリターンを得ることができますか?

ETFは取引所で取引されるため、各ユニットの価格はNAVと同じである必要はなく、需要と供給によって決定されます。価格とNAVの大きな一貫した不一致は不健康であり、これらのETFユニットを取引するのは難しいことを示しています。大きなAUMETFは、毎日の取引量が多く、ほとんどの場合、価格とNAVの差が小さく、かなり流動的であることを示しています。ただし、これは、AUMの低いETFが常に流動性が低いことを意味するものではありません。

ETFは裁定取引の機会を提供し、これにより、低いAUM ETFでも、承認された参加者(AP)を介して低い価格とナビゲーションの差を維持できます。彼らは大量の取引が可能な大手銀行またはブローカーです。 APは、ETFの現在の価格で取引所(セカンダリーマーケット)でetfの投資主と取引でき、NAVでAMC(プライマリーマーケット)と直接取引できます。

ETFがNAVよりも高い価格で取引されていると仮定します。これは、ETFの一部である株式は、個別に購入する場合と比較して、ETFの一部として購入する場合の方が高価であることを意味します。したがって、APはAMCからユニットを借りて、これを投資主に販売することができます。同時に、それらはまた、対応する量の株式(それらのユニットを構成する)を持ちます。取引日の終わりに、借りたユニットに対応する原株をAMCに提供します。利益は、ETFユニットのコストと費用の後に直接購入した株式のコストの差です。

ETFがNAVよりも低い価格で取引されている場合、APはAMCから借りた後、ETFユニットを購入し、原株を売却します。一日の終わりに、彼らは借りた証券と引き換えにETFユニットを返します。ここでも、利益はユニットと原株の価格の差です。

言い換えれば、ETFがNAVを上回って取引される場合、APは差が小さくなるまでユニットを注入します。 ETFがNAVを下回って取引される場合、APは価格が十分に上昇するまでユニットを削除します。したがって、APの存在により、価格とナビゲーションの差が小さくなり、ETFの取引が容易になります。したがって、流動性はAPのアクティブ度に依存し、ETFのAUMには依存しません。 AP(すべてのETFが持っている)の単なる存在は十分ではありません。彼らはETFの流動性を積極的に維持しなければなりません。これは、取引された1日あたりのユニット数からわかります。続きを読む:ETF流動性の神話を暴く

以下では、いくつかのETFの価格とナビゲーションの違いを検討し、それらがどれほど流動的であるかを知ることができるかどうかを見てみましょう。

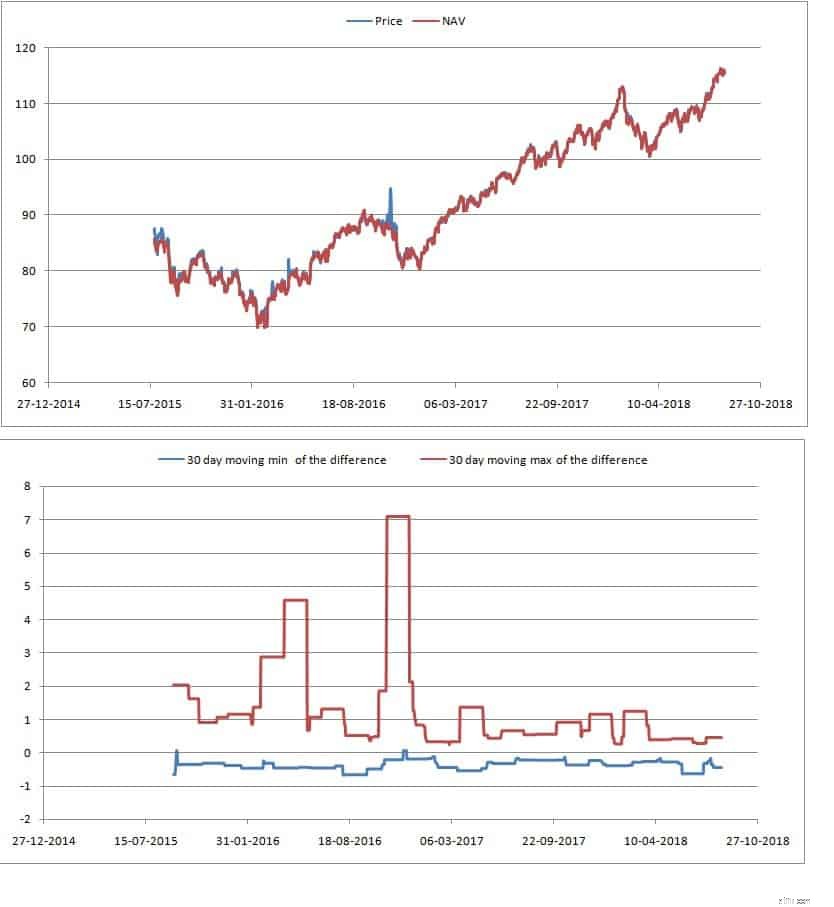

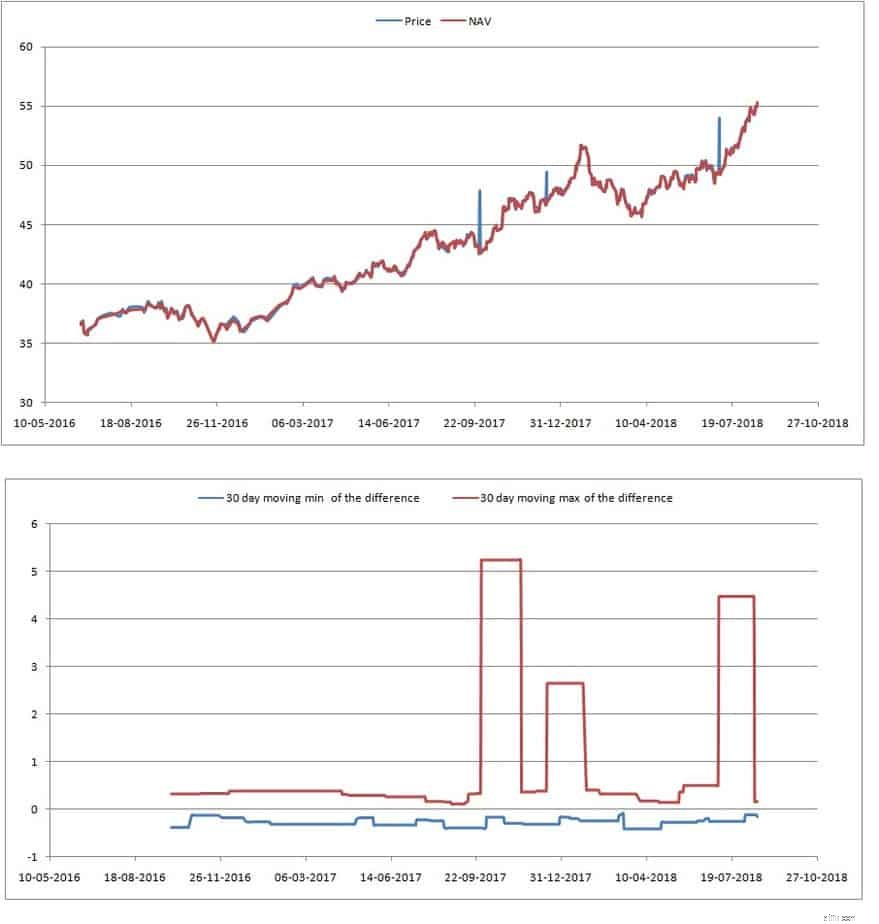

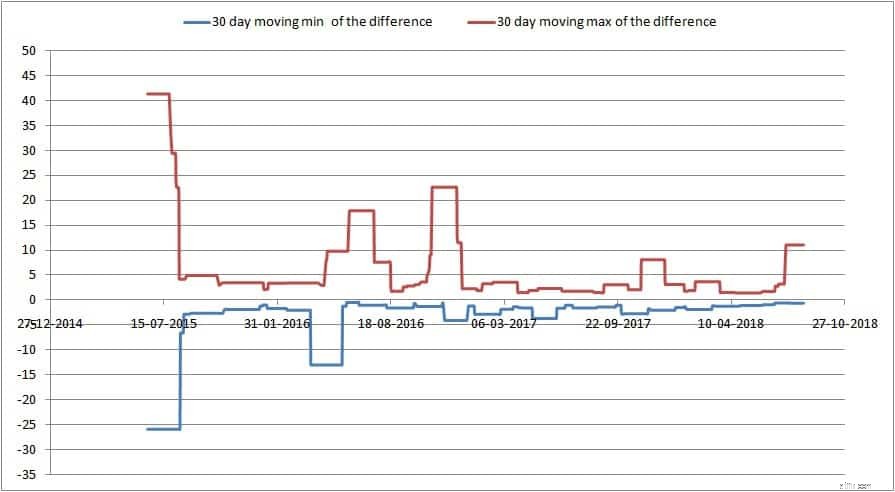

これは、EPFOが投資しているインド最大のETFです。上のグラフは価格とナビゲーションです。下のグラフは、30日ごとに取得された価格と純資産の差の最小値と最大値を示しています。したがって、これにより、差が移動できる範囲が得られます。これは、平均よりも何を期待するかについてのより良い尺度です。差は非常に小さく、過去数か月で一貫して低くなっています。これは大量の取引の兆候です。

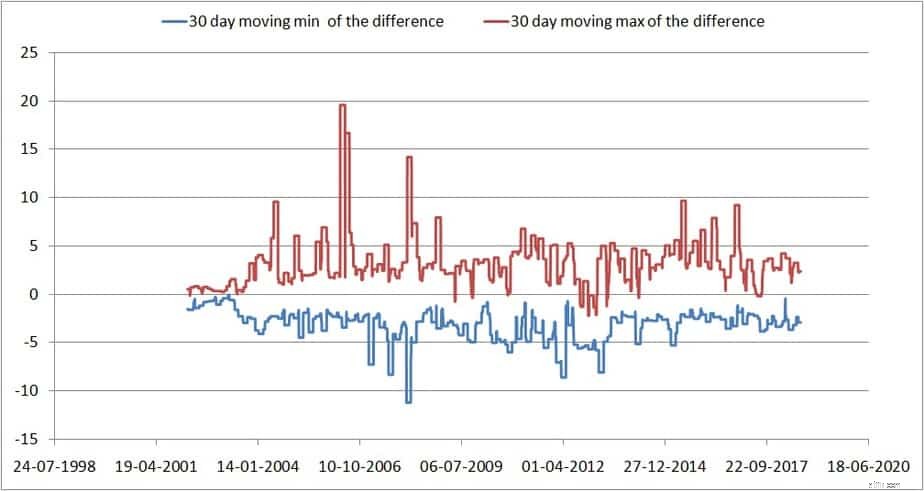

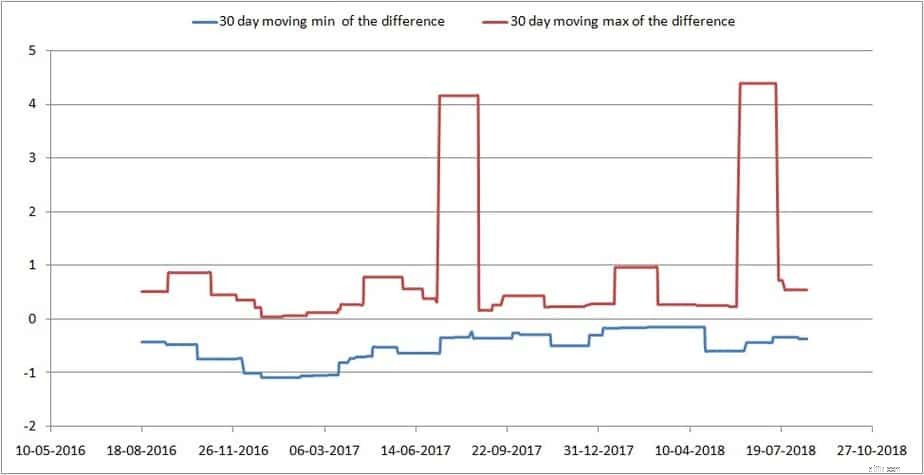

このETFには、過去に劇的な価格変動がありました。おそらくAUMの拡大とそれに伴う取引のおかげで、今でははるかに良くなっています。

4位(AUMの観点から)は、素晴らしいインドの投資撤退の物語です。価格とナビゲーションの違いはここでは素晴らしいです。おそらくインドのETFスペースで最も低い。

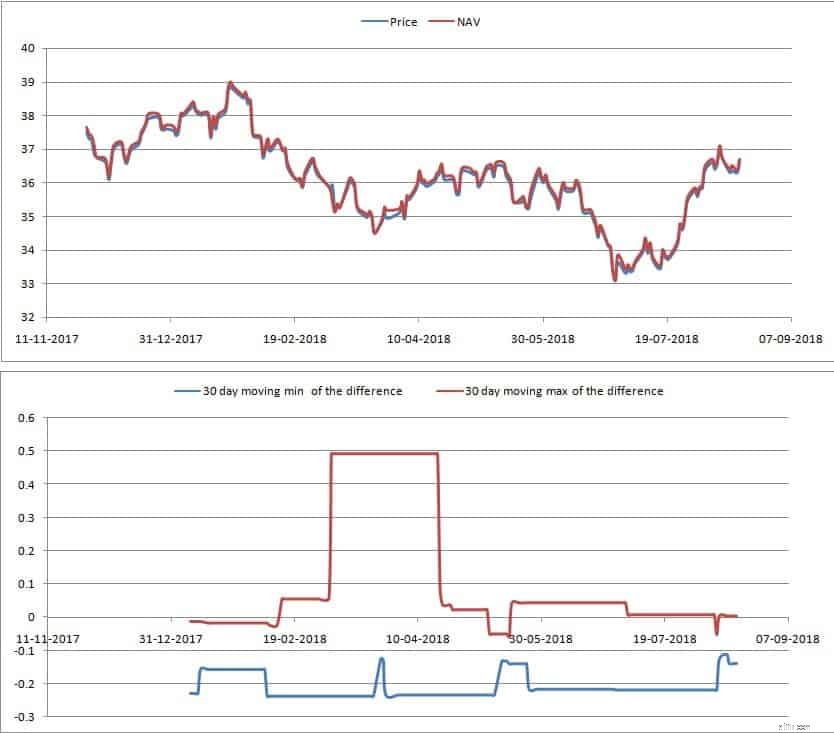

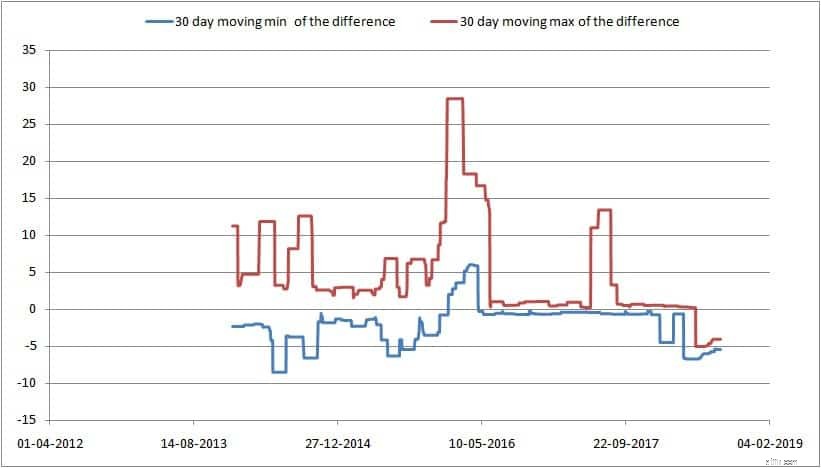

5位はこれです。 AUMの大幅な低下と、価格とナビゲーションの差の急増に注目してください。このETFには最大と最小の両方の差が正であることに注意してください。価格が一貫して上にあることを意味します。価格は2018年4月9日に急上昇し、決して下がることはありませんでした!避けるべき明確な信号。大きくても変動する価格とナビゲーションの差(+から-)は、これよりも優れています!

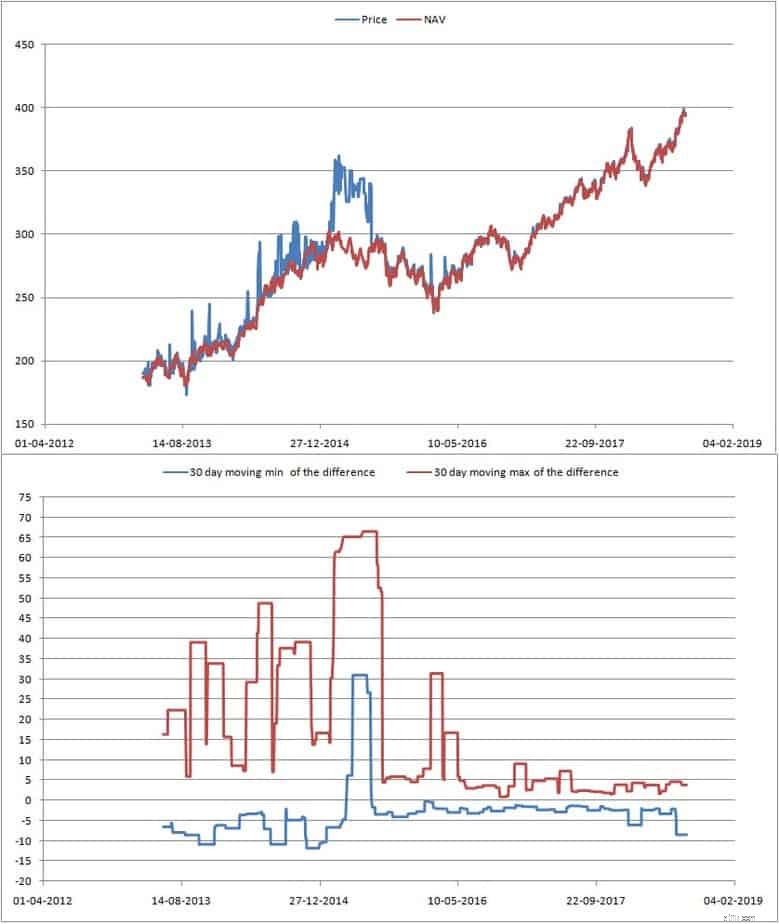

6位はゴールドマンサックスが以前所有していたこの古いETFです。差は著しく大きいものの、少なくとも両方向(+と-)に振れることに注意してください。これほど古いETFの場合、これにはもっと多くのAUMが必要でした。 10年以上にわたって、大きな差のスパイクは減少しましたが、範囲はほぼ同じです。がっかり。

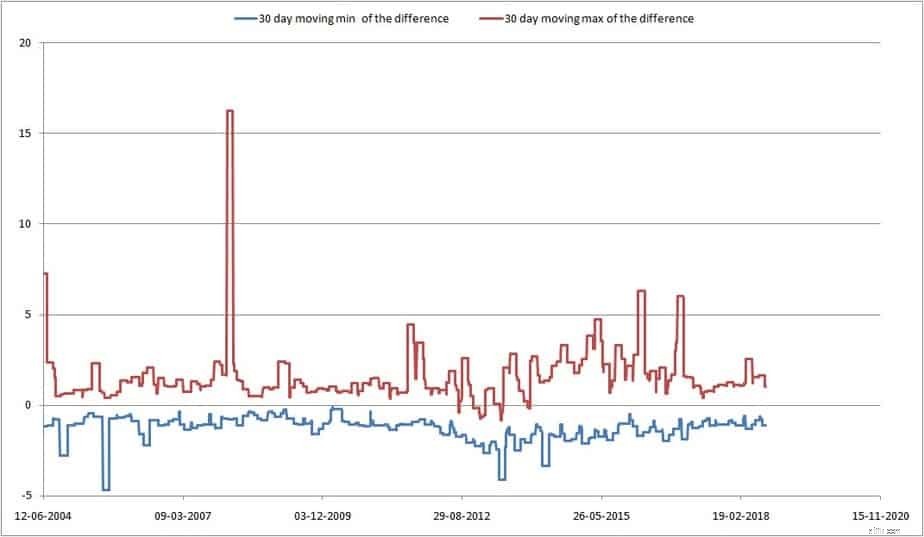

7位はコタックニフティETF(545 cr)、8位はジュニアミツバチ(ニフティネクスト50を追跡)です。それは合理的であり、高値で売り、低値で買う十分な機会があります(量は重要ですが)。

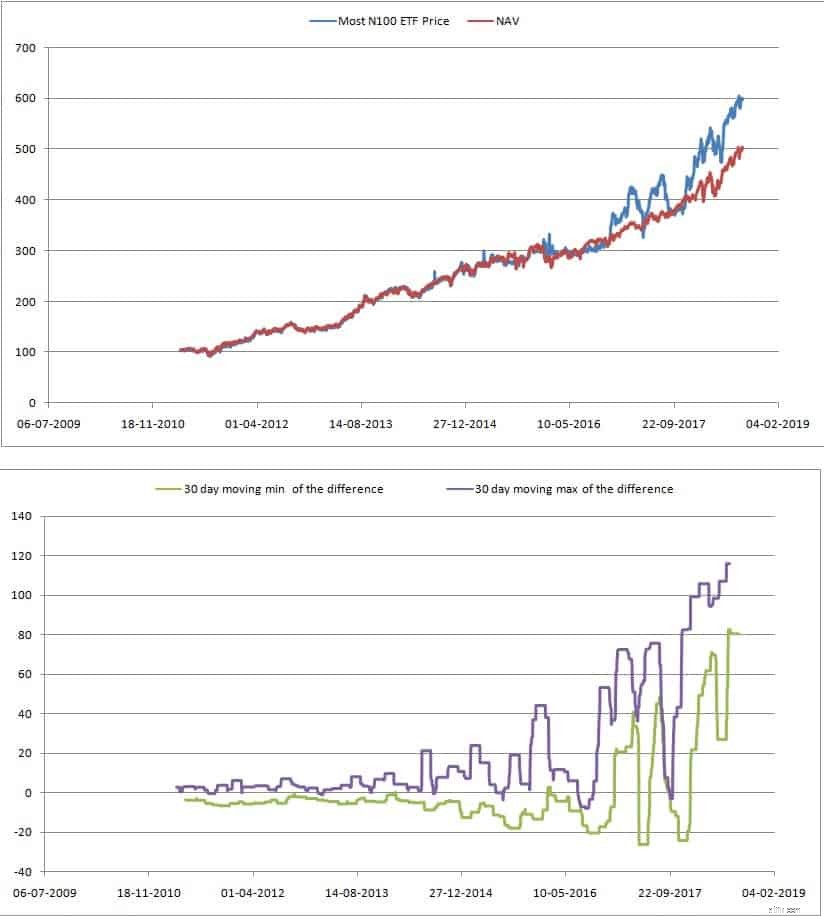

10位は米国(国際株)の取引を可能にする唯一のインドETFです。しかし、その流動性は明らかにひどいものです。これから離れてください。原株とETFユニットの取引時間が異なる場合、価格とナビゲーションの違いが予想されますが、これは少し大きすぎます。 APが差を減らすことはできませんか?

11位はこの基金です。 4桁のシフトのみでAUMが10倍低下することに注意してください。これは2018年4月10日からNAVを下回って取引されています。4月10日に何が起こったのですか?!それほど素晴らしいではありません。避けてください。

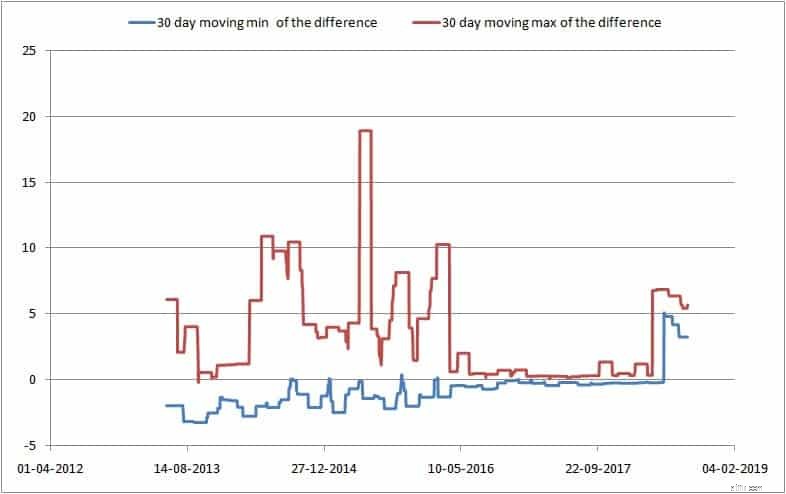

次に、タイトルの2番目の部分に移りましょう。これはAUMで14/15位のファンドです。これらのAUMレベルについて言えば、それはかなり素晴らしいことです。他のより高いAUMETFと比較した場合、最近は(おそらくミッドキャップの低下が原因で?)価格とナビゲーションの差はかなり低くなっています。これは印象的です。これの何が特別なのですか?確かに、これがAPがアクティブな唯一のETFではありません。それとも、需要と供給が低く、APが価格とナビゲーションの違いの多くを簡単に打ち消すことができるということですか?

他のミッドキャップファンドのAUMははるかに低いですが、それでも価格とナビゲーションの差の履歴は良好です。短いものですが。

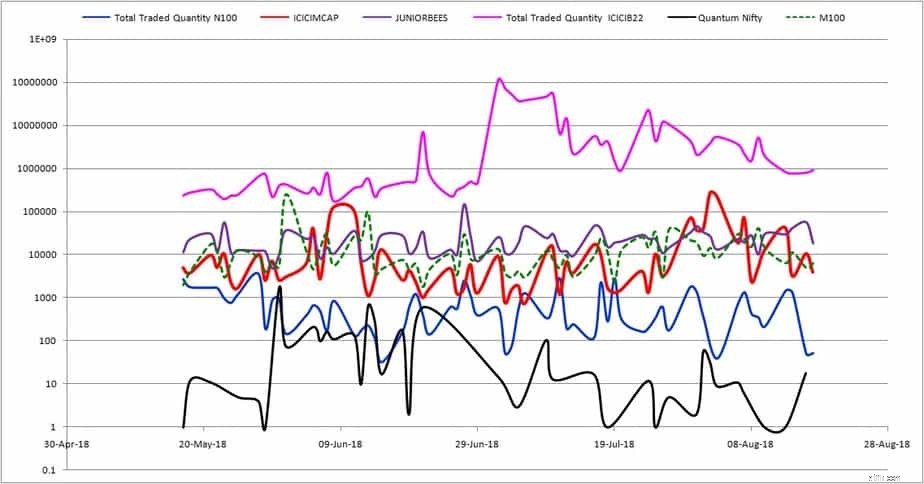

いくつかのETFの毎日の取引量を見ると、バーラト22ETFが当然のことながら明確なトッパーであることに注意してください。そのため、価格とナビゲーションの差は小さくなっています。ただし、ジュニアビー(515 Cr)、ほとんどのミッドキャップ(M100)(23 Cr)、ICICIミッドキャップ(14 Cr)はすべて同様の取引量範囲を持っていることに注意してください。したがって、AUMは重要ではありません。堅調な取引がある限り、価格と純資産の差はわずかです。明らかに、少なくともこれら2つのETFについては、APは非常にアクティブです。他のETF(例:ICICI Nifty 100など)ではどうでしょうか。 AP向けのこれらのミッドキャップETFにはもっと有益なものがありますか?

Most Nasdaq100とQuantumNiftyETFの取引量が少ないことに注目してください。ニフティからのこのデータを見て、ETFに投資するかどうかを決めることができます。それでは、この投稿をさらにいくつかのETFで締めくくりましょう。この投稿の価格ナビゲーションデータは、ValueResearchから提供されています。

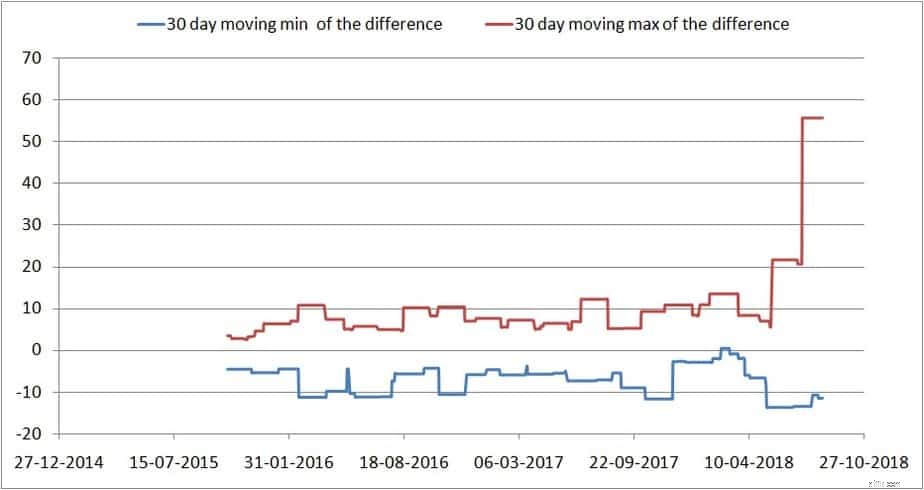

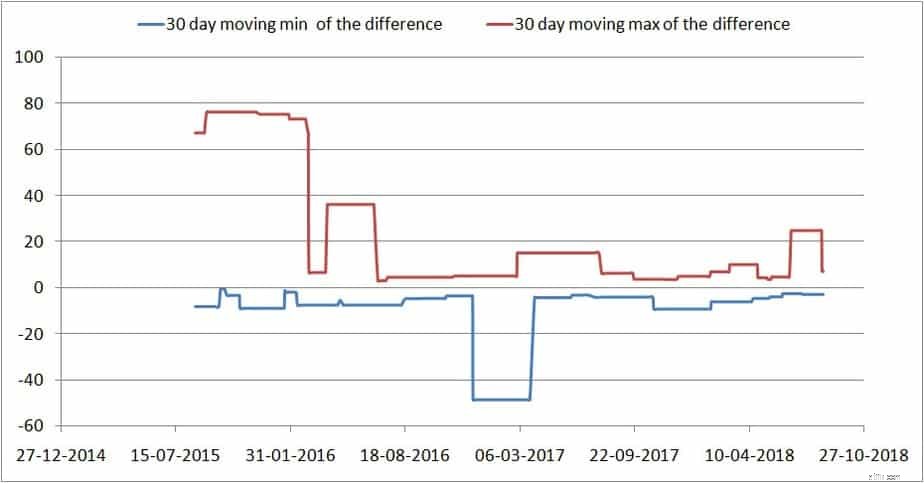

この高いAUMでも、価格とナビゲーションの差が突然急上昇する可能性があることに注意してください。任命されたAPが十分にアクティブである場合(十分に関心がありますか?)、そのようなスパイクは発生しないはずですが、少なくともこれほど長くは続かないはずです。もちろん、この差はNAVの絶対値と比較して小さいので、この投稿では絶対差のみを考慮しました。おそらくこれは間違っています。以下に表示される最大55は、NAVの約5%です。この5%は、ICICI MidcapETFのピーク差と同じです。

スパイク自体は、短いものであれば問題ありません。これは多くのインドのETFには当てはまりません。

これは、たった10CrAumでかなり大丈夫な違いです。

では、コメントなしで、さらにいくつか投稿させてください。

後から考えると、(price-nav)だけでなく、(price-nav)/ navを提示する必要がありました。ただし、ありがたいことに、中央の観測値は変更されていません。

1:一貫した取引量を持つETFを探します(高値または安値は関係ありません)。この日付はNSEのウェブサイトで見ることができます。トップメニューのライブマーケットに行き、上場投資信託を探してください。これにより、ETFのリストが表示されます。誰かをクリックしてさらに分析し、過去3か月の取引データを取得します。取引量が一貫していると、価格とナビゲーションの差が少なくなるか、偏差がある場合は少なくとも迅速に修正されます。

2:AUM ETFの高低は、価格とナビゲーションの差が長すぎて高または低(「平均」からの逸脱)にとどまらない限り、重要ではありません。価格の修正に時間がかかりすぎる場合は、近づかないでください。これはValueResearchで確認できます。グラフウィンドウを1か月に設定し、スクロールして戻します。価格の修正に時間がかかる場合は、近づかないでください。

3:ミッドキャップETFの両方が適度に低い価格ナビゲーションの差を示し、スパイクがいくつかのラージ(r)キャップETFと比較して速く修正されるように見えることは驚くべきことです。 (私にとって)驚くべきことは、彼らが10倍のAUMでETFと同じくらい頻繁に取引していることです。

4:ただし、ミッドキャップ自体は流動性が高すぎないため、APがこれらのファンドでアクティブであっても、市場が暴落した場合にはあまり役に立たないことを認識してください。まだ初期の頃。したがって、急いで投資しないでください。これらのミッドキャップETFは、2、3の市場サイクルを経る必要があります。

5:NAVからの5%の偏差は、ほとんどのETFで非常に一般的であるようです。ただし、重要なのは、どれだけ早く元に戻るかです。価格> NAVから価格

6:米国を拠点とする多くの資料を読み、ETFについて高低を話す前に、ETFは1990年代にのみ作成されたことを認識することが重要です– 100年以上の株式取引の後!!インドの株式市場はETFには若すぎると思います。価格と純資産の差をすばやく修正するのに十分な流動性があるかどうかは疑問です。私たちが接続された世界に住んでいるからといって、私たちは急速な進歩を期待することはできません!

7:ETFは、インデックスミューチュアルファンド(デマットチャージを除く)よりも大幅に低コストです。ただし、希望どおりに売買できない場合は、イライラする可能性があります。今日、あなたは若くて金持ちではないので、いくつかのユニットを購入することを考えていることを忘れないでください。あなたはすぐに金持ちになり、永遠に投資し続けることはできません!

巻末注:私は専門家であるとは主張していません。これらは単なる観察であり、私の推論が間違っている可能性があります。もしそう感じたら、技術的な詳細を教えてください。