この記事の目的は、誰もが自分のお金をうまく運営する方法を教えることです。 10,000ポンドでも200万ポンドでも、投資する際に重要なのは、投資するファンドを決定するのに役立つプロセスを用意することです。

この記事では、より良いDIY投資家になる方法と、使用するツールについて説明します。教えます:

レッスンは、投資、学界、スポーツの世界からの実際の例を使用して、軽くて面白い方法で意図的に書かれています。後で参照して自由に読むことができるように、記事全体もダウンロードすることを強くお勧めします。または、この記事の情報を短い電子メールコースとして受け取ることもできます。メールアドレスを入力するだけで、次の9日間は1日1回のレッスンを受けられます。

私が共有する教訓は、百万長者のための投資ポートフォリオを構築するキャリアから学んだだけでなく、タイムズやテレグラフを含む全国紙で最も定期的に引用されている投資専門家の一人です。これらの教訓は、ファンドマネージャーへのインタビューや、100年前にさかのぼる学術研究の結論からも学びます。これは、当社独自の80-20投資家アルゴリズムの基礎を形成しています。 80-20 Investorは、MoneytotheMasses.comが運営する革新的なDIY投資サービスであり、メンバーが市場、パッシブ投資戦略、ニールウッドフォードなどのファンドマネージャーをしのぐことができるようにしています。 80-20 Investorの調査を使用して、2015年3月に自分のお金の£50,000を投資し、80-20InvestorがDIY投資家にどのように力を与えるかを示しました。ライブポートフォリオの運用を開始してから16か月で、多くの市場の暴落とEU国民投票でのBrexit投票を含む期間で、11%以上上昇しました。同じ期間に、FTSE 100は1.5%以上を失いました。

この記事では、完全な初心者投資家が上記の投資収益を達成するのをどのように支援できたかについて、蓋を開けます。私は、成功した投資家と80-20の投資家がそれが持っているのと同じくらい優れている理由の背後にある内部の働きを明らかにします。紹介する内容を無料でご利用いただければ幸いです。

投資家から定期的に「ファンドや株式に投資すべきか」と聞かれます。簡単に言うと、会社の会計を分析して適切な投資決定を下すための知識と専門知識がある場合にのみ、株式に投資する必要があります。ある会社の株を買うことは非常にリスクが高いです。プールされた投資手段であるファンドに投資することで、その投資リスクの一部を軽減できます。投資ファンドは、規模の経済の恩恵を受け、ファンドマネージャーが投資の任務に従って運用するために、投資家の資金をまとめてプールします。そのため、彼らは何百もの企業の株式全体にお金を投資するので、投資リスクを軽減します。ファンド(ユニットトラスト、投資信託、ETF)は、アームチェア投資家がお金や年金を投資するための最も人気のある手段です。この優れたファンドへの投資ガイドでは、ファンドへの投資を開始する方法、投資ファンドとは何か、その仕組みについて説明するなど、ファンドへの投資について知っておく必要のあるすべてを網羅しています。

この記事の残りの部分では、ほとんどの通常の投資家と同様に、ファンドへの投資を検討していると想定します。そこで、投資するのに最適なファンドを特定する方法を紹介します。調査と経験に基づいて、最もパフォーマンスの高いファンドに投資する可能性を高める方法と、ポートフォリオを構築する方法をお教えします。また、いつファンドを売却するかを知る方法も紹介します。以下に、この記事で取り上げるトピックのリストを示します。これにより、それらを参照することができます。この記事を楽しんで、ソーシャルメディアで共有してください。

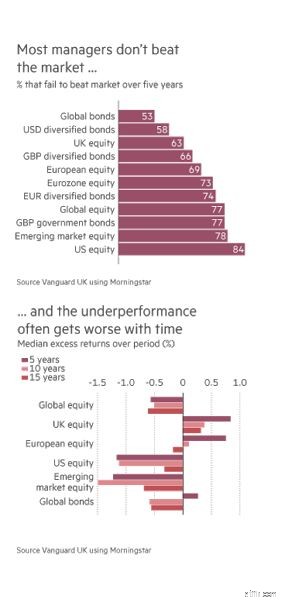

市での私のキャリアの間に、私がファンドマネージャー、あなたがあなたのお金を投資することを信頼している人たちの話を聞いて何時間過ごしたか、彼らの投資プロセスがライバルや市場のそれをどのように上回り、彼らを確実にするかを教えてくれませんはトップの投資ファンドの1つです。もちろん、彼らはこれを行わないことを私は知っています。実際、調査によると、ファンドマネージャーのわずか1%が長期にわたって一貫して市場を打ち負かしているため、そうすることはほとんどありません。これは、彼らがこれらのチャット中に私に嘘をついていることを意味しますか、それとも彼らはただ惑わされているだけですか?

真実は、彼らは確かにある時はライバルを上回っていますが、景気循環の他の段階でも同様に下回っています。言い換えれば、「すべての犬にはその日があります。」

よく私は彼らに簡単な質問をします。「それで、投資の観点から、夜に目を覚まし続けるのは何ですか?」興味深いことに、英国が不況に陥ったのか、ユーロが崩壊したのか、彼らは常に答えを持っていました。彼らが主張すること(あなたのためにお金を稼ぐこと)に本当に才能があるなら、彼らはまったく目を覚ましていることはないだろうといつも私は思いました!

真実は、あなたが夜にあなたのお金を投資するために支払う人を目覚めさせ続けるのは、彼/彼女の高給の仕事を失うことへの恐れです。しかし、それは投資専門家(ファンドマネージャー)の足を引っ張っているので、それは悪いことではないかもしれないと思うかもしれませんね?

間違い!実際、その逆が当てはまります。次のセクションでは、ファンドマネージャーが職を失うことへの恐れがあなたにお金を失うことになる理由を説明します。

要約すると、最初のDIY投資のレッスンは次のとおりです。

ファンドマネージャーは、あなたを含む何よりも、高給の仕事を維持することに最も関心を持っています。そのため、彼らはあなたの忠誠に値しません。

80-20 Investorは、何を購入するかだけでなく、何をいつ販売するかを通知するリサーチ支援サービスです。私たちはあなたの投資によって支払われるのではなく、サブスクリプションの費用で賄われています。これは、1週間のコーヒー1杯の価格に相当します。したがって、私たちの唯一の目的は、どの投資プラットフォームを使用しても、投資家として成功することです。

ファンドマネージャーは、あなたの富に悪影響を与える他の何よりも自分の仕事を失うことを心配しています。マーベルコミックの世界と同じように、投資には多くのヒーローや悪役がいます。そのため、2008年に亡くなったファンドマネージャーのトニーダイが「ドクタードゥーム」というニックネームを取得しました。ほとんどのDIY投資家は、染料の犯罪の規模に気づいていません。最も悪名高いスーパーヴィランの1人に例えられるほどひどいことを彼は何ができたでしょうか?

実際、彼の犯罪は、1990年代の株式市場のドットコムブームの時期に群衆を追いかけなかったことでした。彼のニックネームを獲得した彼の率直な悲観論は、市場が急上昇し続けたため、最終的に彼の仕事を犠牲にしました。数十億ポンドの顧客のお金を株式市場から移動させた後、2000年3月までに、潜在的な市場利益で86億ポンドを逃したと推定されました。彼が働いていた会社、Phillips&Drewは、The Timesから「常軌を逸したジョーク」と呼ばれ、1999年に他のどのファンド運用会社よりも多くの顧客を失いました。そのため、2000年に会社は忍耐力を失い、Dyeと別れました。最高投資責任者。

この数か月後、株式市場は暴落し、フィリップス&ドリューは年金基金のパフォーマンステーブルを下支えすることから、かなりトップに座ることになりました。染料の初期の悲観論は正しいことが証明されましたが、テクノロジー株で太りすぎの同業者は、投資の価値が急落しました。それでも皮肉なことに、彼らのほとんどは仕事を続けていました。

したがって、このストーリー(およびDIY投資レッスン2)の教訓は、投資管理の世界では、あなたが正しいか間違っているかは問題ではなく、違いはないということです。

言い換えれば、他のみんなも同じように、あなたが間違っていても大丈夫です。これが、ファンドマネージャーが仕事を続ける方法であり、ポートフォリオがすぐにお互いを反映し始め、端を少しいじくり回すのを妨げる理由です。しかし、それでも、群れが通常正しいのであれば、群れの傾向は悪いことではありませんか?

問題は、下のグラフが示すように、通常は正しくないことです。しかし、良いニュースは、ファンドマネージャーが市場を打ち負かすことができない理由を学ぶことによって、DIY投資家が確実に打ち負かすことができるということです。これは、次のいくつかのレッスンでカバーするものです。信じられないかもしれませんが、あなた(アームチェアの投資家)には、すべてのファンドマネージャーに比べていくつかの明確な利点があります。

80-20投資家は、10,000のファンド(ユニットトラスト、投資信託、ETF)を分析し、最良の機会がどこにあるかを数秒で教えてくれるので、より多くの時間を人生を楽しむことができます。

1985年に、2人のエコノミスト(DanielKahnemanとAmosTversky)は、投資家は利益を増やすよりも、お金を失うことを避けるためにより多くのリスクを取るほうが幸せであることを示しました。おそらくさらに興味深いことに、潜在的な損失または利益の大きさが同じであったとしても、これは真実のままでした。では、これはなぜですか?

このノーベル賞を受賞した研究で特定されたのは、感情が投資において重要な役割を果たすということでした。人間として、私たちは生物学的および心理学的に投資が苦手な運命にあります。

株式を購入するか売却するか、資金を提供するかの決定に関しては、心理的にはるかに困難です。それは、投資家が紙の損失に直面している株式や投資に直面した場合、事態が好転することを期待して、投資家が賢明に必要とするよりも長く損失した投資を保持する可能性がはるかに高いためです。ファンドマネージャーも例外ではありません。投資リスクが高まっているにもかかわらず、彼らは売り切れによって損失を具体化することを望んでいません。なぜなら、それは本質的に間違っていることを認めることになるからです。心理的にそれは苦痛ですか?しかし、なぜ私たちは間違っていることを認めることができないのですか?

ロバートB.チャルディーニ博士彼の著書「影響力–説得の心理学」でこれを美しく説明しています。要約すると、人間は社会的な生き物であり、その成功はグループで生活する能力にあります。しかし、社会の成功は、悪意のあるセールスマンによって悪用される可能性のあるいくつかの重要な行動特性に依存しています。これらの1つは、一貫性を保つことを強制することです。

私たちが「色をマストに釘付けにする」とき、人間として私たちはそれに固執することを余儀なくされています。社会集団は、そのメンバーが信頼できない場合は機能しません。結局のところ、人間は社会的な動物です。ずっと前に、これは私たちが成長し、自分自身を守り、成長することを可能にしました。しかし、今日でも、一貫性を保つという大きな社会的圧力があります。自分が完全に信じているかどうか確信が持てなくなったという点について自分自身が主張していることに気付いたことがありますか?それが一貫性です。

では、これはすべて投資マネージャーやファンドマネージャーと何の関係があるのでしょうか。ファンドマネジャーが彼の投資プロセスが成功するだろうと叫ぶとき、彼らが彼らが間違っていたことを認めなければならないので、たとえそれがお金を失い始めたとしても、彼はそのプロセスを変えるのが心理的に難しいことに気付くでしょう。マネージャーが数億ポンド(または数十億ポンド)を資金に投資しているという事実は、多くの人が失望するので、彼らが間違ったことを認めることをさらに難しくします。次に、彼/彼女が同意した制限的な投資義務に加えて、会社の文献に白黒で書かれているので、マネージャーが業績を下回っている主な理由の1つを見ることができます。

しかし、DIY投資家自身はどうですか?なぜ彼らはパフォーマンスの悪いファンドを売り切れないのですか?もちろんそうなる人もいますが、ほとんどの人は事態が本当に悪化するまで長い間そうはなりません。あなたが誤ってファンドマネージャーの話を買ったことを認めることは、心理的にかなり苦痛です。ファイナンシャルアドバイザーがクライアントのお金をダッドファンドに投資し続けるのはまさにその理由です。

ファンドマネージャーに勝る最初の利点は、誰に対しても一貫しているように見えて、お金を失うようなことをし続けるという罠に陥る必要がないことです。つまり、レッスン3は次のとおりです。

間違っているよりも多くのお金を失うことになるのは1つだけであり、それは一貫して間違っています。

この記事の後半で、一貫して間違っていることを避けるための簡単なテクニックを説明します。しかし、次のセクションで示すように、投資の成功は敗者を制限することだけではありません。特にスポーツに興味がある場合は、誰でも投資に成功することができます。それは奇妙に思えるかもしれませんが、アンディマリーのテニスのキャリアは投資について1つか2つのことを教えてくれるでしょう

80-20 Investorは、あなたが間違っているとき、または市場があなたに反対しているときに警告するための安全対策(お金を保護するのに役立つ)を備えて設計されています。他の研究サービスはそれを提供していません。

エコノミストでジャーナリストのジョン・オーザーズは、2014年6月にフィナンシャルタイムズでかなり控えめな記事を書きました。これは、テニスのコーチングや成功した投資との比較を描いた素晴らしい作品でした。しかし、これをさらに一歩進めて、実際の例を使用したいと思います。

2011年、アンディマリーは急速にテニスの「ほぼ男」になりました。それに匹敵する労働倫理を持った、非常に才能のある若いテニスプレーヤー。それにもかかわらず、これにもかかわらず、アンディマリーは4つのグランドスラムテニス決勝に進み、それらのいずれにも勝つことができませんでした。変更が必要でした。

2011年に彼は彼のコーチとして元テニスチャンピオンのイワンレンドルを任命しました。レンドルは、彼のパフォーマンスに悪影響を及ぼしたコート上のタントラムになりがちだった若いスコットに心を落ち着かせる影響を与えたと即座に信じられました。さらに、レンドルはマレーのバックハンドとコートのポジショニングに取り組みました。

結果はほぼ瞬時でした。アンディマリーは2年以内に全米オープンとオリンピックの金メダルを獲得しただけでなく、77年でウィンブルドンのタイトルを獲得した最初の英国人にもなりました。レンドルがしたことは、アンディマリーのゲームを損なうものを排除し、結果として彼のパフォーマンスを向上させることでした。

しかし、同じ思考プロセスを投資に適用することはできます。ボストンを拠点とするWellCabot Researchは、ファンドマネージャーと理論をテストしました。

彼らは、投資スキルは3つのカテゴリーに分類できることを発見しました

500人以上のファンドマネージャーを分析した後、彼らが特定した主な問題の1つは、マネージャーが勝者を選んだとしても、6人に1人のマネージャーが、早めに購入しないことについて自分たちを打ち負かすのに忙しくて、有利な価格でポジションを追加または強化できなかったことです。 。感情、この場合は後悔は、彼らのパフォーマンスを妨げました。ただし、調査で特定された最大の問題は、マネージャーの4人に1人が勝者を長時間繰り返し保持していたことです。

したがって、レッスン番号4は

自分が正しくなくなったときを知ることは、自分が間違っているときを知ることと同じくらい重要です。言い換えれば、勝者を売ることは敗者を売ることと同じくらい重要です。

この記事の後半で、勝者をいつ販売するかを確実に知るための簡単な方法を紹介します。アメリカの金融家で投資家のバーナードバルークがかつて有名に言ったように、覚えておいてください。「誰も利益を得てお金を失ったことはありません 。」

80〜20の投資家は、いつ利益を得るかを決めるのに役立ちます。

ファンドマネージャーに勝る利点の1つについてはすでに説明しましたが、もう1つはどうでしょうか。結局のところ、最新のソフトウェアとハードウェアを自由に使えるファンドマネージャーに勝る利点があると信じるのは信じられないかもしれません。アナリストの軍隊が存在するすべての株式または債券を精査している人。エコノミストと、投資先の企業の経営陣のトップティアにアクセスできる人。

ただし、覚えておく必要があるのは、次のとおりです。

そして、そこにはファンドマネジャーにとっての第二の問題があります。投資するのに良い時期ではないかもしれないときでさえ、彼らは投資を強いられています。

彼らの雇用主は彼らが投資することを期待しているので、投資する一般市民もそれが聞こえるかもしれないほど奇妙です。それは、投資するのではなく現金で座って、特権の年間管理費を請求するファンドマネージャーに誰も満足しないからです。投資家がお金を失うこと、ファンドハウスが多くの人々を動揺させ、マネージャーが袋を手に入れることは確実な方法です。そして、すでにお話ししたように、それがマネージャーが何よりも気にかけていることであり、高給の仕事を失います。

しかし、現金はほとんどの投資家にとって出発点と見なされるべきではありません。それ自体が実行可能な宛先資産でもあります。下のグラフが証明しているように、すべての資産にはその日があり、現金もあります(画像をクリックすると拡大します)。現金が他の資産を上回っている期間は、まさにこれらの他の資産のほとんどが投資家に多くのお金を失っている時期です!

2000年から2002年(ドットコムバブルがはじけたとき)を見ると、その現金は、最も強力なリターンのいくつかを生み出しました(つまり、それらはそれらの年間コラムのトップに向かっています)。ファンドマネージャーが分散ポートフォリオ(白い四角)を持っていたとしても、彼はまだお金を失っていただろう。言い換えれば、あなたのお金で何かをしなければならないという彼の衝動はあなたにお金を失っていただろう!!

したがって、5番目のレッスンは次のとおりです。

ファンドマネージャーに対する最大の利点は、投資する時期としない時期を選択できることです。

ほとんどのファンドマネージャーは、日々のファンド運用に必要な流動性を提供するために、資産の約5%のみを現金で保有します。彼らが市場について心配している場合、このキャッシュポジションは平均して10%近くになる可能性があります。しかし、それは彼らがまだほぼ90%投資されていることを意味します!したがって、重要なのは、いつ売り切れて現金を保持するかを知ることです。それが、成功した投資家を同業他社から区別するものだからです。

何にどこに投資するかをうまく知るための実証済みの方法を簡単に説明します。ただし、最初に、この記事でこれまでに説明したすべてのことをまとめるだけでなく、実際にそれを実行するために使用できる簡単なアイデアを紹介します。 これは、私が意図的に80-20Investorに組み込んだツールです。

私が自分の£50,000の投資ポートフォリオを80-20Investorでライブで運用しているので、サブスクライバーは私がどのように、何に投資しているかを確認できます。

80-20 Investorの調査を使用して、2015年3月に自分のお金の£50,000を投資し、80-20InvestorがDIY投資家にどのように力を与えるかを示しました。ライブポートフォリオの運用を開始してから16か月で、多くの市場の暴落とEU国民投票でのBrexit投票を含む期間で、11%以上上昇しました。同じ期間に、FTSE 100は1.5%以上を失いました。

まず、これまでに学んだことを簡単に要約します:

それでも、広く利用可能ではなく、したがってアームチェアの投資家によって使用されていない、単純だが強力なアイデアが存在します。それが最後のストップロスです。さまざまなバリエーションがありますが、単純なストップロスは、価格が事前に合意された数値に達したときに持ち株を売却する注文です。つまり、1株の価格が1ポンドだとしましょう。ストップロストリガーを設定して、価格が5%(つまり、95p)下がったときに、売りのアラートを受け取るようにすることができます。

それは素晴らしいことですが、株価が2倍の2ポンドになるとどうなりますか。あなたはたくさんの利益を上げましたが、ストップロスはまだ95pに設定されています。したがって、価格が急落した場合、95pに達するまでストップロスはトリガーされません。 £2から95pへの低下は52.5%の低下であり、多くの利益を逃しました。問題は、勝者を売らなかったことです!

そこで、トレーリングストップロスが発生します。上記の例では、トレーリングストップロスは株式の価格とともに増加しているため、価格が2ポンドの場合、ストップロストリガーは1.90ポンドになります。したがって、市場が変わり、トリガーがクラッシュした場合、1.90ポンドで販売するように促されます。つまり、達成された最高価格より5%低くなります。勝者を売ることで、あなたは莫大な利益を上げ、他の市場が転落している間、現金で座っていたでしょう。

しかし、トレーリングストップロスは勝者を売るだけでなく、敗者も売る。株価が2ポンドまで上がる代わりに、1ポンドから80ポンドにすぐに下落した場合、ストップロスは95ポンドでトリガーされ、損失が最小限に抑えられたと想像してください。

トレーリングストップロスの単純なアイデアは、次のことを保証します。

もちろん、それは毎日の資金の価格に執着することを意味し、情報はあまりアクセスできませんが、80-20 Investorはあなたのためにこれをすべて行い、トレーリングストップロスがトリガーされたときにあなたに電子メールを送ります。 DIY投資家のための煙警報器のように考えてください。この短いビデオを見て、どのように機能するかを確認してください。これは、加入者が週にわずか3ポンドで手に入れるものの1つにすぎません。

この短いビデオを見て、80-20投資家のトレーリングストップロスがどのように機能するかを確認してください。これは、加入者が週にわずか3ポンドで手に入れるものの1つにすぎません。

しかし今、私たちはこの記事のエキサイティングな部分に到達しました。私はあなたにあなたのお金をどこに投資するかを知る方法を教えるつもりです。とても簡単なので、サルでもできます……..そして持っています!

ほとんどの投資家は、どのファンドに投資するかに焦点を合わせており、マイナス面を制限することを心配する必要はありません。そのため、これまで私は、いつ最初に販売するかを知ることについて意図的に話してきました。しかし、今度は、成功した投資家がいつ、何を購入するかをどのように知っているかを説明します。やや奇妙なことに、サルが答えを教えてくれます。

1973年に、バートンマルキール(プリンストン大学の教授)は、彼の著書「ウォールストリートをランダムに歩く」で、「新聞の財務ページにダーツを投げる目隠しされた猿は、同じように機能するポートフォリオを選択できる」と主張しました。専門家によって慎重に選択されたもの 。」

彼の主張はその後、最近ではリサーチアフィリエイトと呼ばれる会社によってテストされています。彼らの会社は、1,000株のユニバースから30株を含む100のポートフォリオをランダムに選択しました。その後、1964年から2010年まで毎年このプロセスを繰り返し、結果を追跡しました。このプロセスは、毎年共有ページにダーツを投げる100匹のサルを効果的に複製しました。驚くべきことに、平均して、100の「猿のポートフォリオ」のうち98が、毎年1,000の時価総額加重指数を上回っています。

つまり、基本的にサルは市場を打ち負かすことができます。これは、ほとんどのファンドマネージャーができない偉業です。しかし、私がファンドマネージャーが好きではなく、インデックス追跡ファンドを好むと思うなら、「アクティブ投資とパッシブ投資」のセクションで後述するように、間違いはありません。これが最善です。真実は、どちらの方法論も区別しないということです。

毎年恒例のCreditSuisse / London Business Schoolのグローバルリターンソースブックは、この質問に答える際のオラクルです。このドキュメントには、114年と25か国にわたる投資収益のデータと分析が含まれています。

このペーパーは、3つの投資スタイルが1900年以来一貫してアウトパフォームしていると結論付けています 。 100年以上のデータを使用しています!

これからお話しするのは、これまでに学んだ中で最も重要な投資の教訓であり、多くのプロの投資家があなたに知られたくない教訓です。一貫して優れていることが疑いの余地なく証明されている3つの投資戦略は次のとおりです。

そのため、サルがランダムに株を選んでいたとき、従来の投資思考(つまり、彼らがよく知っている)や感情に制約されていなかったため、上記の戦略の1つまたはすべてを誤って利用していました。

したがって、どの投資戦略を選択するのが最適か。良いニュースは、3つすべてを持つことができるということです。 3つの投資戦略すべての力を活用する簡単な方法があります。非常にシンプルなため、ヘッジファンドや機関投資家はそれを使用していますが、ヘッジファンドなしで自分でやる可能性があることを恐れて教えてくれません。

では、バリュー投資から始めましょう。 最も有名なバリュー投資家の1人はウォーレンバフェットです。ウォーレンバフェットは、これまでで最も成功した投資家であり、世界で最も裕福な人々の1人であり、推定640億ドルの価値があると広く見なされています。バリュー投資家として、ビュッフェは、現実が企業のファンダメンタルズに追いついたときに株価が再評価されて利益を上げることを前提として、市場によって過小評価されていると信じている企業の株式を購入します(これがバリュー投資と呼ばれる理由です)。もちろん、彼は非常に優れた実績を持っています。

Buffetは、貸借対照表と勘定科目を精査することにより、企業の認識された価値を見つけます。彼は、他の人には見えない価値、同僚が見落としている潜在的な収益を探しています。事実、ビュッフェが行ったことを再現することはほとんど不可能です。これは、「価値」の決定は主観的であり、失敗する可能性があるためです。投資環境には、「価値」の兆候を読み間違えた投資家が散らばっています。ある理由で物事が安くなり、結果として安くなることがあります。テスコ株への悲惨な投資の後、2014年に彼が認めたように、ビュッフェのようなバリュー投資の達人でさえ、それを誤解しています。

では、中小企業の投資についてはどうでしょうか。 1981年に、Rolf Banzと呼ばれるチャップが、中小企業のシェアが大企業のシェアを上回っていることを示す研究論文を書きました。そして、それは、それが呼ばれるように、小さなキャップ投資が定着したということでした。それが機能する理由についての一般的な説明は、中小企業は大企業になるだけでなく、中小企業はあまり研究されておらず、価格の異常(または価値)が存在するというものです。しかし、1997年にジョナサンバークと呼ばれる別のチャップによる調査は、実際には中小企業の投資はバリュー投資の貧弱な方法にすぎないと結論付けました。本質的に価値は価格の異常にありますが、真の「バリュー投資」は企業のファンダメンタルズとアカウントに価値を参照します。つまり、ある意味では、バリュー投資の形態が貧弱であるためにのみ機能します。

それで、中小企業の投資がバリュー投資の相対的な貧弱なものである場合、それ自体は評価を行う時間や専門知識がないため、アームチェアの投資家にとって実用的ではありません。それはどこに私たちを残しますか?

答えは勢いのある投資です! 勢いのある投資は、現在の投資環境で機能している展開トレンドに乗る行為です。勢いのある投資モデルが機能することを証明する学術研究論文は無数にあります。最も影響力のある勢いのある投資研究論文は、1993年にJegadeesh&Titmanによって作成されました。

それ以来、勢いのある投資の力の証拠が成長し、反駁できません。しかし、学術的な議論に焦点を合わせるのではなく、実際の例を使用して、勢いのある投資の力を示したいと思います。

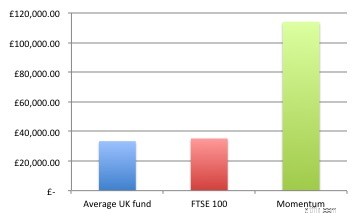

たとえば、1995年に英国のエクイティファンドにわずか10,000ポンドを投資したとしましょう。次の各方法に投資した場合、今日までどれだけ成長したでしょうか。

これに答えるために、私は19年間にわたって、英国の株式市場と数百の英国の株式ファンドのリターンを追跡および分析しました。結果を下のグラフに示します。それぞれの場合の最終的なファンドの価値はバーで表されています。

したがって、いずれの場合も、£10,000はに成長します

Or put it another way, if you'd simply invested your money with a single UK fund it would on average have underperformed the FTSE 100. But if you had used simple momentum to choose funds (and switching only 4 times a year) your £10,000 would now be worth more than £100,000!

No wonder fund managers would rather you didn't know about momentum investing.

Imagine if you'd had a pension pot of £100,000 and had used the simple momentum strategy. Your fund would now be worth over £1 million!

80-20 Investor allows you to harness the power of momentum investing, in minutes, by analysing tens of thousands of funds (including unit trusts, investment trusts and exchange traded funds) and identifying the best funds to invest in.

By the way, if you are new to investing and you want to know how to buy investment funds, so you can apply the lessons you are learning, then this FREE guide tells you all you need to know to get started. It's simple, quick and easy.

It's irrefutable that momentum investing is an incredibly powerful and successful way of investing. However it even works if you can only invest small amounts each month, say £100.

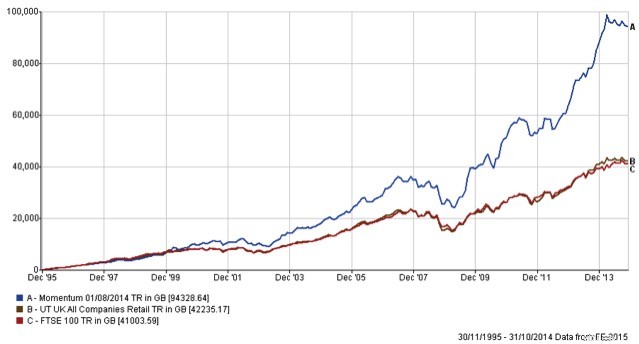

If you look at the chart below, it shows how much you would have made if you’d simply invested £100 a month since 1995 (a total of £22,800). Incredibly your pot of money would have grown to £94,328 today 。 Compare that with £42,235 from investing in the average UK equity fund or £41,003 from investing in a FTSE 100 tracker. By using momentum investing you would have made £50,000 more! Imagine what you could do with that. Your children could attend university debt free, or you could have several round the world trips or new cars!

It just proves that DIY investing can work for everyone, even those with small amounts to invest.

We’ve established that there are 3 styles of investing which research has shown outperform over the long term

Yet not only does momentum investing work in its own right but it encapsulates the other two styles. Think about it, if investing in smaller companies suddenly becomes increasingly profitable then it will become apparent to a momentum investor, who buys what is already rising. As the new trend becomes established (i.e. gains momentum) then momentum investors will inevitably buy it.

The same can be said if a fund or share suddenly outperforms. A value investor may have identified it previously, yet has been waiting for the market to catch on. When it finally does the share price will go up, climbing up the share performance tables. At this point momentum investors will buy it and ride the wave upwards.

Of course value investors will have ridden the wave from the beginning, but they will have also missed out on other opportunities momentum investors had been enjoying in the meantime. Also I don’t know about you, but I’d rather buy something on the basis that it’s working, not on the hope it might.

The beauty of momentum investing has over the other investing styles is that it is easy to apply.

Well they actually do, they just don’t shout about it. Imagine if you ran a fund and charged people a lot of money to access your wonderful investment expertise. They’d be pretty miffed if it turned out that they could just have done it themselves and achieved the same return. That is why they come up with fancy investment processes or reasons why they are different.

Of course fund managers use lots of other investment styles as well. It’s important to leave your ego at the door when it comes to investing and realise that other investment styles will outperform at given times. It’s that ‘every dog has it’s day’ idea again.

But momentum investing has been shown to consistently outperform. A lot of people struggle with the concept that the answer to a question can be so simple. They think how can I outperform all those fund managers in the City of London with all their analysts. The answer is simple:

Because with momentum investing you have every fund manager’s best ideas and analysts working for you. Which is another advantage you have over every fund manager, as they are stuck with just their own team of analysts.

Momentum investing helps you ride the waves of those analysts and managers who are getting it right, as it will direct you to buy their fund. Then when another manager or team of analysts have a better idea you jump on that and look to profit.

That is why momentum investing lies at the heart of 80-20 Investor's unique algorithm that analyses thousands of funds every week.

You may wonder why have DIY investors not previously tried to harness the power of momentum. Firstly, they probably didn't know about it. Secondly, even if they did they couldn't do it easily and without being charged by fund platforms for switching funds. Yet competition between platforms has meant many no longer levy switching charges, so removing the biggest hurdle for DIY investors.

With momentum investing you invest in whatever is working, whether it is a passive index tracker or an active fund (one run by a fund manager). That’s why I don’t enter into the passive vs active debate and neither should you. 80-20 Investor sees beyond labels and identifies those funds that are working. So which is best, passive or active investing? The answer is that it doesn't matter because you will invest in both at various times if you use a momentum based investment strategy. If the market favours a passive approach then the best momentum strategy will move you into passives and conversely if active investment funds are outperforming then you should be moved into those areas.

So now I’ve taught you how to know when/what to buy and sell. But up until now I've focussed on comparing funds of the same type (such as UK equities). So in the next section I will teach you:

Plus I explain why you shouldn't read the investment news or watch Bloomberg. However before you read the next section first answer the following question honestly and write down your answer. Don't worry if you don't know anything about football just go with your instinct. Who is likely to win the following Premier League fixture?

80-20 Investor takes the momentum investing strategy pulls it apart and creates an algorithm to enhance it, and reduce the potential downside risks.

The reason why I have written this article and given my research away for FREE is that I believe in challenging the status quo that exists in the financial services industry. I believe passionately about putting the power back into the hands of the public. How I do that is through my site MoneytotheMasses.com, this article and 80-20 Investor.

In this section I am going to show you:

Let me tell you a true story.

Daniel Finkelstein is a fascinating character. For those of you who don’t know he is a political commentator, a member of The House of Lords as well as the Executive Editor of The Times. But for a lot of sports fans he is better known as the man behind the Fink Tank, an online football results predicting tool.

It uses mathematical modelling of shots and goal data to calculate the probability of a team winning a given match. But a few years ago I attended a black tie dinner hosted by one of the biggest fund management firms in the UK. The highlight of an otherwise tedious evening was that Daniel Finkelstein was invited to give a talk. It was a fascinating speech largely wasted on all the fund managers present.

He discussed the phenomenon whereby knowing more about a given subject can be detrimental to your ability to make sound judgements. In fact it can actually lead you to the wrong conclusions.

Take the footballing example, a favourite of his, of who will win if Manchester United play at home versus Tottenham Hotspur? Ask a football fan and they will probably discuss the topic for about five minutes talking about injuries and formations. They will talk about managers, tactics and players before eventually either sitting on the fence or forming an opinion.

However, ask someone who knows nothing about football and they will probably pick Manchester United because they won the league most recently and they are playing at home. In fact, statistics show that the second person in all likelihood will be right. That’s because regardless of who is playing 50% of the time the home team will win a premier league match, 25% of the time the away team will win and 25% of the time it will be a draw. And if the home team is ‘the better team’ it only nudges up the odds of winning slightly.

The person who apparently knows nothing about football simply identified the key fact that Manchester United are playing at home. The ‘football fan’ let his judgment be influenced by the deluge of news he read about football. Investors do exactly the same.

Rolf Dobelli, author of The Art of Thinking Clearly, recently explained in a newspaper interview that:“News items are bubbles popping on the surface of a deeper world. Will accumulating facts help you understand the world? Sadly, no. The relationship is inverted. The important stories are non-stories:slow, powerful movements that develop below journalists' radar but have a transforming effect. The more ‘news factoids' you digest, the less of the big picture you will understand.”

The 80-20 Investor process taps into these powerful movements ignoring the noise that professional investors get bogged down with, which have been shown not to improve their ability to make more money.

As Daniel Finkelstein pointed out himself, this phenomena occurs in politics and investing. How ironic that he was telling this to a room full of fund managers who immerse themselves in the news (noise) of the investment world.

Smart investors don’t spend their life reading everything, they just take note of key underlying trends.

80-20 Investor was designed deliberately to harness all the lessons I’ve talked about in this article so that you can make money investing yet only spending minutes doing it.

Have a listen to this short podcast where I talk about how I developed 80-20 Investor and how I broke Google. When building the algorithm behind 80-20 Investor I used the processing power behind Google's equivalent of Excel. I discovered Google can't cope with doing 2 million calculations at once! Also at the bottom of this article there is a chart that shows you how 80-20 Investor's algorithm has performed in real life since launch.

Investors generally struggle with knowing what assets to invest in. For example you may want to invest in funds that are generally low risk funds but don't know whether to buy bond funds or property funds. Similarly you might want to gain exposure to equities but don't know whether to buy UK equity funds, or US, European or Japanese equity funds for example.

Now imagine splitting your portfolio into 3 parts, the low risk portion (covering bonds and property etc), medium risk (such as developed world equities and managed funds) and high risk (such as Chinese equities or emerging markets). Now imagine if you analysed every fund out there (ignoring the sector it belongs to) and looked out how it behaved. Then you assigned every fund into one of the three risk boxes. What you end up with is every fund categorised by its true risk level rather than its label. Don't forget property funds include those that invest in actual buildings as well as those that just invest in shares of property companies. They are very different animals and should be separate in my opinion.

Now imagine applying momentum to each of the risk categories so allocating your portfolio to those funds with momentum. So if UK shares do badly then your portfolio won't be exposed to them, instead favouring another asset within the medium risk arena. This is tactical asset allocation based upon momentum.

This is exactly what 80-20 Investor does with its 80-20 Portfolio (its best of the best selection) and it is the only service that does this. I know you will be thinking so how does it perform? The chart below this article shows how the portfolio has done since we started tracking it in August 2014 versus the FTSE 100 and the equivalent average managed fund.

Finally I want to pull together a checklist of do's and don'ts drawing from our lessons in this article:

80-20 Investor subscribers have all of the above tools and lessons applied for them for just £3 a week. On top of that they can also submit requests for bespoke research carried out by myself. Want to know which funds to buy in a market sell-off? Why not ask me? I also invest £50,000 of my own money live on the site so 80-20 members can see what is in my personal portfolio 。 As I mentioned earlier since launch I am up 11.1% outperforming legendary fund managers such as Neil Woodford, the best passive investment funds and the wider market as shown below.

I realise that some people might only want to apply momentum investing to some of their portfolio. That's why I provide in depth research which is sought after and published by the likes of The Times and The Telegraph 。

To have access to the analysed fund data, portfolio, research reports, stop loss alerts and essentially your own research department (me) would cost near £100,000 a year. You are getting it for the price of a cup of coffee a week. Plus you are free to simply buy the funds via any fund platform or pension you wish. To access the professional data streams which I analyse costs thousands a year alone.

So why not start your 30 day free trial of 80-20 Investor. Remember, if you choose to pay annually you also get an additional 30 day money back guarantee 。

Here is just one of the many glowing reviews the service has received:

“80-20 Investor helped me make 7.4% on my £500k SIPP in my first year, when the rest of the market was down”

Find out more