債券は投資家の目を釉薬にするように設計されているようです。利回り、満期、信用格付けは、カクテルパーティーの会話のようなものではありません。しかし、急成長している債券投資のカテゴリーはそれを変えることを約束し、ずんぐりした債券を企業統治、社会的および環境的変化のための手段に変えます。

これらの「持続可能な」債券ファンドには、環境、社会、ガバナンス(ESG)の実践がしっかりしている発行者から債券を購入する、幅広く分散されたインデックスファンドが含まれます。 ESG関連プロジェクトに資金を提供するために企業および地方自治体の発行者と連携する積極的に管理されたファンド。環境に焦点を当てた「グリーン」ボンドを購入するファンドなど、より専門的なサービス。

投資家が気候変動、製品の安全性、その他のESGリスクの潜在的な信用への影響を認識しているため、持続可能な債券ファンドの数は急速に増加しています。投資調査会社のモーニングスターによると、2018年末には58の課税対象の持続可能な債券ファンドがあり、前年の34から増加し、超短期債から新興市場債までの債券ウォーターフロントをカバーしています。

これらのファンドは、気持ちの良い投資だけではありません。バークレイズの2018年のレポートによると、債券ポートフォリオをESG指標で高いスコアを獲得する債券に傾けると、一般的にリターンが高くなります。

しかし、これらのファンドは投資家にとっても課題となる可能性があります。取引が困難な小さな問題に投資する投資家もいるため、投資家は、マネージャーが流動性リスクの管理に長けているという安心感を求めます。さらに、ESGスコアリングは複雑であり、方法論は調査会社ごとに異なります。

ESGリスクのサイジングは、債券投資家にとって特に厄介なものになる可能性があります。たとえば、1年債では最小限の環境リスクが、30年債では重大になる可能性があると、ニューヨーク市のSustainable Research andAnalysisの創設者兼リサーチディレクターであるHenryShilling氏は述べています。

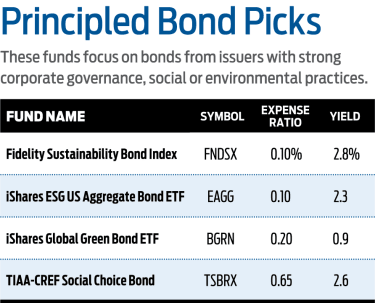

これらの資金は、高価で複雑である必要はありません。 ESGリーダーで構成されるインデックスを追跡する低コストで幅広く多様化された債券ファンドには、昨年立ち上げられたフィデリティサステナビリティボンドインデックスファンドとiシェアーズESG米国総合債券上場投資信託が含まれます。

他のファンドはより積極的なアプローチを取り、発行者と直接関わります。 TIAA-CREFソーシャルチョイス債券ファンドでは、資産の約3分の2がESGリーダーの債券に充てられ、約3分の1がインパクト投資に集中しており、経済的利益とともに測定可能な変化を求めています。このアプローチにより、ファンドは、標準のESGスクリーンに合格しない可能性のある一部の発行者と連携することができます、とファンドのマネージャーであるスティーブン・リベラトーレは言います。この基金は、たとえば原子力発電事業のために、公益事業会社Exelonの企業債務を購入することはありませんでしたが、Exelonの再生可能エネルギー子会社と協力して、風力発電所に資金を提供する債券に投資しました。

環境に焦点を当てている投資家は、環境または気候に利益をもたらすプロジェクトに資金を提供する債券を保有するグリーンボンドファンドも検討するかもしれません。昨年発売されたiシェアーズグローバルグリーンボンドETFは、米国および国際的な投資適格グリーンボンドを保有し、通貨変動をヘッジして投資家の乗り心地をスムーズにします。ファンドの目論見書、年次報告書、マネージャーの解説を読んで、その持続可能性戦略を理解してください。一部のファンドはESG基準を投資プロセスのあらゆる側面に完全に統合していますが、他のファンドにとっては、ESGは考慮される多くの要因の1つにすぎません。多くの場合、「実際の影響に関する開示はほとんどありません」とシリングは言います。しかし、iシェアーズグリーンボンドETFやTIAA-CREFソーシャルチョイスボンドなどの一部のファンドは、投資をエネルギー節約、炭素排出の回避、その他の測定可能な結果に変換する影響レポートを作成しています。