すべての投資家は、金融市場で働くために彼らのお金を投入するときに優位性を探します。ほとんどの場合、収益や売上などの企業情報に基づいて、企業の状態が良好で、株価が上昇する可能性があるかどうかを判断します。株価収益率(P / E)など、いくつかの指標が広く採用されています。

しかし、誰もがその情報を見ているので、持っているべきエッジはほとんどありません。さらに問題がある:投資家が依存するデータの多くは、ウォール街のアナリストによって導き出され、彼ら自身の専門知識とバイアスによってフィルタリングされています。 5年後は言うまでもなく、企業が来年何を稼ぐかを誰もが確実に知ることができますか?

投資家は、あまり馴染みのない他のいくつかの市場指標を検討する必要があります。 これらは、将来何が起こるかについての知識に基づいた推測に依存していません。むしろ、それらは市場自体から直接来ています。それらは、資本増価に対する市場の見通しをカプセル化します。そして、彼らは私たちに市場が物事についてどのように感じているかについてのアイデアを与えることができます。

別の言い方をすれば、彼らは私たちが市場のムードを利用するのを助けることができます。

来年のビジネスと経済の見通しを把握することに何の問題もありません。また、新しい税法や地政学的な出来事が企業の財産にどのように影響するかについて専門家の意見を聞くのも良い考えです。しかし、これらの5つの市場指標は、ウォール街が何を考えているかだけでなく、市場が何を考えているかを知らせ、戦略を構築するための全体像を示します。

私たちはそれを株式市場と呼んでいますが、実際には株式市場です。すべての株には独自のストーリーがあり、それらのストーリーのすべてが良いわけではありません。ただし、それらの健全な割合が実際にプラスである場合、市場は全体として良好な状態にあり、引き続き堅調である可能性が高いと考えています。

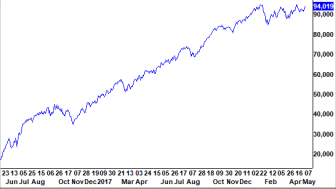

毎日、データの管理者は、ニューヨーク証券取引所に焦点を当てて、各証券取引所で値上がりする株の数と下落する株の数を数えます。次に、前進者から下降者を差し引くだけで、その日の正味の前進下降値が得られます。

1日分のデータはそれを物語っていませんが、時間の経過とともにデータを見て、毎日を現在の(または累積の)合計に追加すると、減少するよりも増加している在庫が一貫してあるかどうかを確認できます。明らかに、健全な市場を示すために、その累積値を増やしたいと考えています。

上昇する前進-下降線は、「兵士」(株式の大部分)が「将軍」(リーダー)に続いて戦っていることを示しています。主要株価指数が上昇し、前進下降線が下降すると、兵士がフォローしていないことがわかります。この状況では、市場は通常、その進歩を長く維持することはできません。

最近はビッグテクノロジー株に焦点が当てられており、それらがどれほど支配的であるかを考えると、ニューヨーク証券取引所の前倒し線は上昇傾向にあり、史上最高値に近いままであることに非常に安心しています。

前進-下降線と同様に、健全な株式市場は通常、より小さな株による強い参加を見ています。ここでも、将軍と兵士の同じアナロジーを適用できます。この場合、将軍は、スタンダード&プアーズの500株指数の大型株になります。兵士はラッセル2000インデックスの小さい株です。

小株と大株の比率が上昇していることは、市場がリスクを取ることに対してより積極的な態度を取っていることも意味します。比率が下がると、投資家はリスクを回避し、より安全な優良株に避難したいと考える可能性があります。

この比率はまた、Amazon.com(AMZN)などの巨大株が市場を浮き上がらせ続けるためのすべての見出しと信用を得ているにもかかわらず、幅広い株が上昇するにつれて励ましを提供します。スモールキャップとラージキャップの比率は別の言い方をしており、それは前向きなメッセージです。

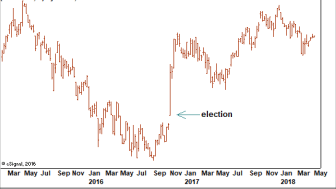

この比率は、投入価格や現金準備金などの基本的な概念のスピンです。銅は、経済のさまざまな場所で使用される工業用金属です。銅パイプや配線としての住宅にとって重要です。それはエレクトロニクスにおいて重要です。そして他の金属と組み合わせると真鍮と青銅になります。

実際、専門家が金属に経済学の名誉博士号を発行したことは非常に重要です。銅。」

一方、金は価値の貯蔵庫として、またインフレと通貨安に対するヘッジとして最も高く評価されています。言い換えれば、投資家は富を増やすのではなく、維持したいときに金を保有します。

銅と金の比率が上昇していることは、経済がより多くの銅を要求し、ヘッジへの関心が低いことを示唆しています。すべての別の用語は自信です。そして、自信のある経済とは、より多くの企業に広がるビジネスと利益があることを意味します。これは、株式にとっても良いことです。

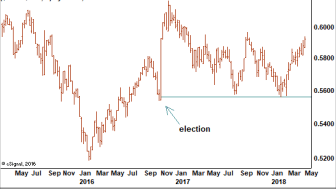

信用格付けの低い社債は、投資適格債よりも利回りが高いため、ハイイールド債と呼ばれます。また、多くの場合、投機的であるため、利息の支払いを逃したり、元本の価値を返済したりするリスクが大きいため、ジャンク債と呼ばれます。

ジャンク債は、投資家がリスクを取ることについてどのように感じているかを示す究極の尺度です。したがって、ハイイールド社債インデックスに対するジャンク債インデックスの比率が上昇すると、投資家は積極的であることがわかります。彼らには仕事に使うお金があり、それを行う場所が必要です。

比率が下がると、投資家は過度のリスクを取ることにあまり関心がないことがわかります。金融市場のムードは厳しく、それは通常、株式と債券の両方にとって良い前兆ではありません。

現在、この比率は上昇傾向にあります。興味深いことに、この比率は2016年の選挙後に大幅に上昇しましたが、2017年の大部分を減少に費やしました。政治情勢はそれと大いに関係していると推測できますが、今は回復に向かっています。それは自信を示唆しています。

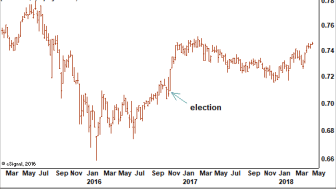

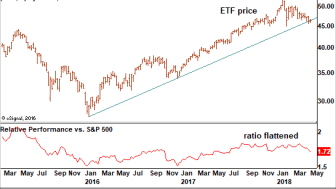

より投機的な新興市場のパフォーマンスも、世界の株式市場がどのように感じているかについての考えを私たちに与えてくれます。資金が海外の発展途上市場に流れるとき、投資家はそれらのより高いリスクを取ることに自信を持っていると私たちは推測します。

したがって、比率の上昇は、投資家がよりリスクの高い市場でより大きな可能性があると考えることを意味します。彼らはより高いリターンを進んで追いかけ、世界的なムードはよりポジティブになります。

2016年初頭に世界的なラリーが開催されて以来、新興市場指数の長期的な傾向は上昇傾向にありますが、その短期的な状況はS&P500自体ほど楽観的ではありません。そして、選挙後に後押しされた2つの比率は横ばいになりました。

これは、現在、世界の株式のすべてがバラ色に見えるわけではないことを示しています。株式市場の反発が終わったと言うだけでは不十分ですが、他の比率の変化に注意を払うための警告として機能します。