今日の顧客は、財務を管理したり金融商品を購入したりするときに、タッチポイントやチャネル全体でパーソナライズされた一貫したエクスペリエンスを求めています。彼らは、特定のニーズに応えるリアルタイムの予測的かつプロアクティブな財務経験を通じて、利便性と価値を追求しています。残念ながら、価値と関連性に対する顧客の期待は過去数年間で急速に進化しましたが、多くの銀行は、それらの期待を満たすために、ましてやそれを超えるために、パーソナライズへのアプローチを変更できませんでした。彼らの努力は依然としてマーケティングと販売に焦点を合わせており、近視眼的であり、主に次善の製品、オファー、およびアクションに焦点を合わせています。 Forresterは、パーソナライズを次のように定義しています。

顧客のデータと理解を利用して、その人の歴史、好み、コンテキスト、意図に基づいて、やり取りを組み立て、導き、拡張し、強化する体験。

真に顧客主導になるためには、銀行は顧客のブランド体験の全幅を考慮し、「次善の体験」(NBX)を提供する必要があります。 NBXは、顧客について知っているすべてのことに基づいて、適切な顧客を特定し、適切な顧客にリアルタイムで提供する機能を表しています。

パーソナライズは、銀行が優れた顧客体験を提供し、信頼と忠誠を築くのに役立ちます。銀行は、顧客のライフサイクル全体、および物理チャネルとデジタルチャネルの全範囲にわたって相互作用をパーソナライズすることで、顧客が自分をよく知っていること、ニーズを理解していること、ケアしていることを顧客に示すことができます。

パーソナライズは、銀行が将来を見据えた競合他社との差別化と競争を促進すると同時に、顧客が必要なときに金融ニーズに合わせた金融商品を申請できるようにすることで、持続可能な成長を促進します。

クライアントとの日々の会話の中で、事業部門、デジタル、マーケティング、カスタマーサービス、カスタマーエクスペリエンスの各チームの銀行幹部はすべて、状況に応じたカスタマーエクスペリエンスを提供することに熱心であることがわかります。それでも、パーソナライズとは、チームごとに大きく異なることを意味することもわかりました。利害関係者は、パーソナライズの定義について意見が分かれており、その結果、目的、行動、テクノロジーへの投資が異なり、場合によっては競合することになります。

銀行が商品の販売から顧客の長期的な経済的幸福の促進に移行するにつれて、銀行は組織のサイロを解消し、顧客のニーズを最優先してパーソナライズイニシアチブを成功させる必要があります。

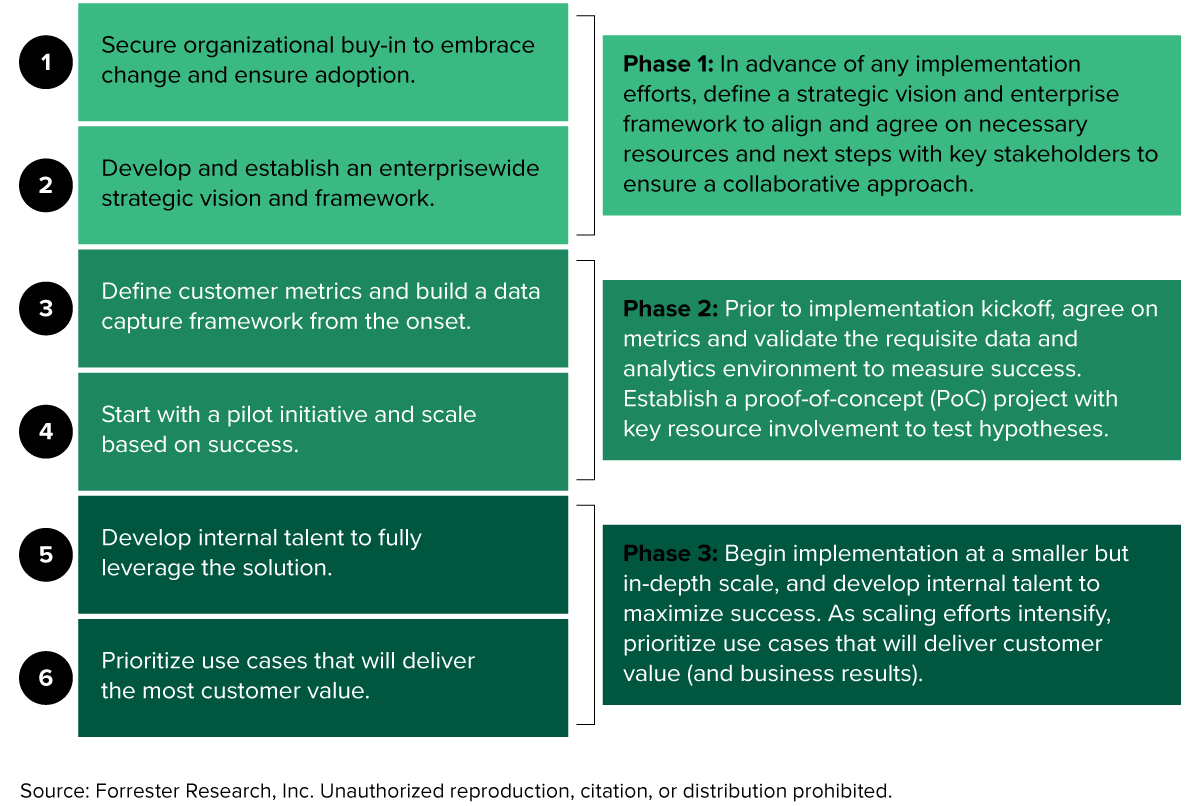

銀行は、部門の枠を超えたパーソナライズの取り組みを管理し、適切なテクノロジーへの投資を決定するために、顧客主導の戦略を必要としています。顧客の価値に焦点を当てることで、チーム間の連携を構築し、それぞれのテクノロジーへの投資が顧客のニーズと社内の運用機能に基づいていることを確認できます。顧客主導のパーソナライズ戦略の成功は、ビジネスとテクノロジーの両方の幹部によって支持された、十分に調整された、部門の枠を超えたテクノロジー投資ロードマップにかかっています。

私たちの新しいレポート「銀行でパーソナライズを成功させるためのコースをグラフ化する」は、銀行がパーソナライズを成功させるためのコースをグラフ化するのに役立つさまざまなツールを提供します。

1)戦略とテクノロジーの調整。

2)ビジネス目標を推進する顧客の成果のマッピングと優先順位付け。

3)部門の枠を超えて協力し、テクノロジーへの投資を調整します。

このレポートには、銀行が洞察と関与のシステムに基づいてパーソナライズアーキテクチャを構築するのに役立つ必要なテクノロジー投資とガバナンスの概念、および顧客のユースケースに優先順位を付けるダウンロード可能なフレームワークも含まれています。

ご不明な点がございましたら、お気軽にお問い合わせください。