銀行が新しい顧客を引き付け、顧客との深い関係を築くためには、銀行は既存のデジタル化された製品とサービス。有意義な顧客体験を中心としたサービスや製品を作成するために、クライアントとどのように連携するかを真に再考する時が来ました。顧客体験の観点を取り入れている銀行は、市場にすぐにプラスの影響を与えるだけでなく、銀行が将来の顧客の期待を理解している場合、顧客中心のアプローチも重要な差別化要因になる可能性があります。

銀行が新しい顧客を引き付け、顧客との深い関係を築くためには、銀行は既存のデジタル化された製品とサービス。有意義な顧客体験を中心としたサービスや製品を作成するために、クライアントとどのように連携するかを真に再考する時が来ました。顧客体験の観点を取り入れている銀行は、市場にすぐにプラスの影響を与えるだけでなく、銀行が将来の顧客の期待を理解している場合、顧客中心のアプローチも重要な差別化要因になる可能性があります。

これは、銀行業界における顧客体験の機会と課題についての洞察を提供するブログシリーズの最初の投稿です。

「クライアントエクスペリエンスから始めて、テクノロジーに逆戻りする必要があります」– Steve Jobs

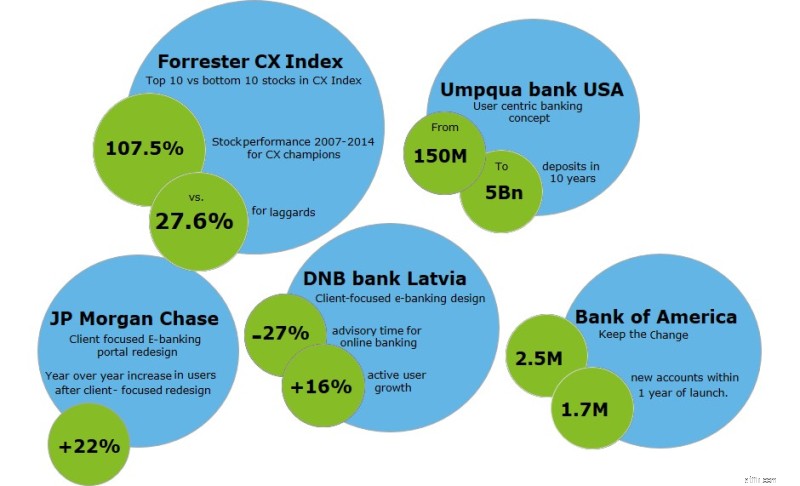

Bank of America(BoA)は、重大な銀行の問題を解決し、「KeeptheChange」と呼ばれる新しい口座を開設するようにクライアントを動機付けるソリューションを考案しました。研究とプロトタイピングに多大な時間を費やした後、BoAは特定のターゲットグループに合わせて調整され、ターゲットグループと一緒に開発され、クライアントとBoAの両方に価値をもたらす製品を発売しました。

「KeeptheChange」により、BoAは、多くの銀行が依然として価値を評価するのに苦労しているという考えを理解しました。カスタマーエクスペリエンス(CX)は重要な差別化要因になりました。正しく実行すると、クライアントの満足度と忠誠心を高めることができます。

金融サービスの提供が機能、広告、価格に集中するにつれて、消費者はブランドを区別するのにますます苦労しています。したがって、銀行は、エクスペリエンスを中心としたサービスや製品を作成するためにクライアントとどのように連携するかを再考する必要があります。

「クライアントエクスペリエンスは次の競争の戦場です」– Jerry Gregoire、Dell CIO

シンプルなユーザーエクスペリエンスは、クライアントが銀行に関する知識を深め、銀行との信頼関係を築くのに役立ちます。製品やサービス、アカウント情報や履歴へのアクセス、さらには新しいアカウントの開設も、簡単で直感的である必要があります。明日のクライアントは、同業者と、Amazon、Zalando、Uberなどの他の業界のデジタルサービスの両方の影響を受けています。クライアントが高速で効率的でシンプルなサービスに慣れるにつれて、クライアントはより要求が厳しく、より多くの情報を入手し、より接続されるようになります。消費者は、複数のデバイスを介して企業との関わりを深めており、企業がすべてのタッチポイントでのやり取りを覚えていることを期待しています。

製品の可用性の透明性が高いため、製品とサービスの比較を実行できます。したがって、クライアントだけでなく、潜在的な「ブランドアンバサダー」として扱う必要があります。これらの要件は、企業がクライアントに付加価値のある製品やサービスを提供する際の指針となるはずです。クライアントの経験が完璧ではない場合、クライアントは決して戻ってこない可能性があり、ピアがサービスを利用するのを思いとどまらせる可能性があります。クライアントの決定は瞬く間に行われるため、第一印象はマッチメイキングです。

先駆的な銀行は、クライアントの生活とシームレスに統合する素晴らしいエンドツーエンドのエクスペリエンスを設計および提供する必要があります。このエンドツーエンドのエクスペリエンスでは、クライアントが対話の方法を定義し、クライアントの暗黙のニーズを満たすことができるようにする必要があります。また、販売/サービス指向からソリューション指向への移行と、カスタマージャーニーにおける継続的なプレゼンスが必要です。 Umpqua BankUSAやBankof Americaなどの銀行は、CXの視点を取り入れており、市場に即座に影響を与えています。

図1:市場の数値に対するCXの影響(出典:デロイトデジタル、アメリカンバンカー、DNBラトビア、フォレスター/ウォーターマーク、ハーバードビジネスレビュー)

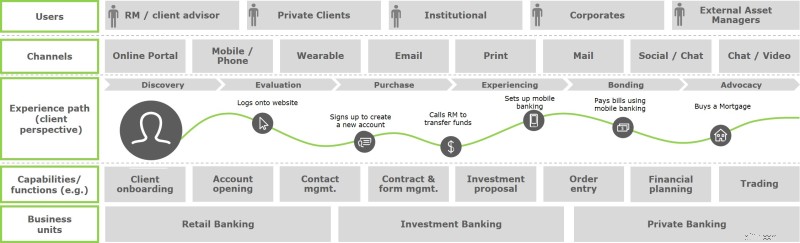

カスタマーエクスペリエンスの範囲はビジネス全体に及び、カスタマージャーニー内の適切なチャネルを通じて適切な機能を提供します。カスタマージャーニーのパス全体で、各ユーザーには個別のニーズと行動があります。これが、クライアントが製品やサービスとやり取りするすべてのことを考慮して、クライアントがニーズに応じてどのようにサービスを受けているかを知る必要がある理由です。

図2:カスタマージャーニーとカスタマーエクスペリエンスの範囲(出典:デロイトデジタル)

ユーザーとその現在の経験および問題点を深く理解することは、将来の顧客体験を改善および形成するために利用できる機会を特定するために不可欠です。製品のパフォーマンスだけでは、差別化と成功を実現するにはもはや十分ではありません。そのため、ユーザーエクスペリエンスのすべてのタッチポイントにまたがる全体的なアプローチが不可欠であり、物理的およびデジタルを単一のチャネルとしてフレーミングします。以下は、カスタマーエクスペリエンス戦略の実装を成功させるために不可欠です。

知っている: デジタルチャネルは、新しいパーソナライズの期待を設定しています。銀行は、エクスペリエンスを調整できるように、クライアントの行動を理解する必要があります。銀行はパターンを特定し、これらの調整されたエクスペリエンスを活用して、クライアントが選択をより細かく制御できるようにすることが期待されています。

信頼を得る: 透明性の時代において、クライアントは、金融サービスプロバイダーが永続的な関係を構築するためのニーズを積極的に満たしていることを確信したいと考えています。

シンプルにする: クライアントは、シンプルで摩擦のない方法でサービスを提供するデジタル対応の銀行業務を期待しています。

期待を超える: クライアントは高い期待を持っており、機能と外観で彼らを驚かせる経験にますます惹かれています。彼らが驚いて喜ぶほど、彼らはその経験に従事し、それを彼らの社会的グループと共有する可能性が高くなります。

カスタマーエクスペリエンスは、1回限りの取り組みとは見なされませんが、継続的な改善につながる継続的なプロセスと見なすことができます。主な成功要因の1つは、クライアントのニーズの変化に迅速に適応して独自のエクスペリエンスを作成できることです。さまざまなチャネルやサービスを通じた全体的なカスタマージャーニーは、重要な差別化要因となるため、銀行の存続に不可欠です。

このブログ投稿は、銀行業界における顧客体験の機会と課題への洞察を提供するように設計されたシリーズの最初の部分を表しています。次のブログでは、モバイルバンキングに焦点を当てたカスタマーエクスペリエンスの世界について深く掘り下げます。