引退中に毎年ポートフォリオの4%以下を撤回するという一般的なガイドラインは、最近、非難されています。このガイドラインは、5%が安全な引き出し率であると信じられていた当時、ウィリアム・ベンゲンによってほぼ30年前に実施された調査の結果でした。この調査で、ウィリアムは5%はリスクが高すぎると判断し、4%への変更を提案しました。

しかし、Bengenが結論付けたように、4%はまだ経験則として適切ですか?答えは「たぶん」だと思います。ただし、引退の現実はもう少し複雑です。そのため、引退中の安心を確保するために経験則を使用するよりも、もう少し計画が必要です。引き出し率が正しくないということは、お金が足りなくなることを意味し、それを買う余裕はありません。

4%ルールの仕組みは次のとおりです。引退時に投資ポートフォリオを取得し、それを4%で乗算すると、それは、お金を使い果たすことなく、毎年安全に引き出すことができる金額です。このルールでは、インフレをカバーするために引き出しをゆっくりと増やすことで、毎年3%の引き上げを行うことも想定しています。

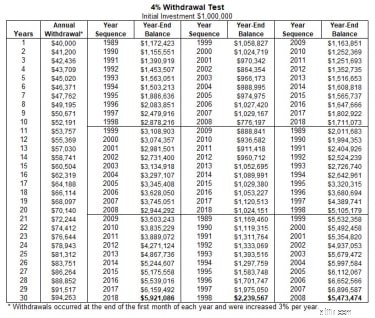

30年前の1989年1月1日に引退したと仮定して、ルールをテストしてみましょう。

1989年を覚えているかもしれません。マイケルジョーダンは10,000ポイントを獲得しました。サンフランシスコフォーティナイナーズは3度目のスーパーボウルで優勝しました。ダスティンホフマンは、映画レインマンでの彼の役割でオスカーを受賞しました;ジョージH.W.ブッシュが大統領になった。中国の天安門広場で民主化反対運動がありました。エクソンのバルデスタンカーは、アラスカの海岸線から1,100万ガロン以上の石油をこぼしました。

あなたが4%のルールに従い、幸運にも1989年に100万ドルの投資ポートフォリオを持っていたとしましょう(これは今日の240万ドルに相当します)。 1989年には100万ドルが多額でしたが、私たちはドルの金額ではなく、パーセンテージをテストしています。 100万ドルは、簡単に処理できる数字です。パーセンテージは任意の金額に適用できます。

これが私たちの投資計画です。 Vanguard 500 Index Fund(VFINX)とDodge and Cox Income Fund(DODIX)を使用して、100万ドルを取得し、半分を株式に、半分を債券に投資します。 6か月ごとにポートフォリオのバランスを取り直します。 1年目には、40,000ドルを引き出して使用すると想定します。 2年目には、価格が上昇しているため、3%多い、つまり41,200ドルを引き出す必要があると想定します。毎年3%以上の引き出しを続けると想定しています。

では、どうしましたか?良いアドバイスはありましたか?最初のグラフは、1989年から2018年までの30年間で190万ドルを費やした後でも、100万ドルが最終的に590万ドルになったことを示しています。その期間中、ポートフォリオの平均は8.95%でした。したがって、過去30年間の繰り返しがあった場合、実際にはもっと多くの費用をかけることができると結論付けられます(3%のインフレに調整すると60,000ドルにもなります)。

下のグラフでは、過去30年を30年に分割したので、良い10年または悪い10年から始めた結果を使用してポートフォリオをテストできます。たとえば、最初のテストでは、ポートフォリオは1989年から1998年までの最初の10年間に蓄積されたテクノロジーを利用します。これは、長期的には非常に役立ちます。ただし、30年ごとに順序を入れ替えて再テストすると、状況が少し変わることに注意してください。各10年の年間収益は次のとおりです。

各テストで、ポートフォリオは大きなバランスで終わります。お金が足りなくなったわけではありません。

完全な画像を表示するには、ここをクリックしてください。

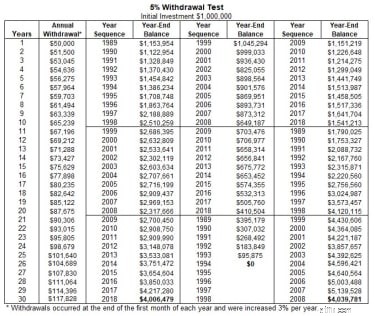

では、1989年の従来の知識に従い、同じ3%のインフレに合わせて、毎年5%を撤回した場合、どうなるか見てみましょう。次のグラフでは、1989年から2018年にかけてさらに多くの投資を撤回することができたことがわかります。ただし、数十年を反転させて、最初の10年間のパフォーマンスが1999年から2008年のパフォーマンスのように見えた場合、お金が不足していたでしょう。

完全な画像を表示するには、ここをクリックしてください。

過去30年間に基づいて、4%が安全な撤退率であり、当時は良いアドバイスであったと結論付けることができました。5%でさえほとんど安全でした。もちろん、「ほとんど安全」は計画を立てるのに良い方法ではありません。元の研究の著者は現在彼の結論を修正し、より多様なポートフォリオを保有している場合、彼の安全な撤退率を4.5%に上げました。ただし、家に多くのエクイティがあり、投資がなくなった場合に利用することに反対しない場合は、投資ポートフォリオの5%に近い引き出し率で快適になる可能性があることに注意してください(ダウンサイジング、取得リバースモーゲージなど)。

このタイプのテストの問題は、退職後の支出が概説どおりに進んでおらず、毎年正確に3%多く支出していることです。多くの場合、車の交換や予期しない医療費の処理などのために、ある年にはより高い引き出しが必要であり、他の年にはより低い引き出しが必要です。 4%のルールから始めるのが良いですが、さらに計画を立てる必要があると思います。

非常に多くの変数があるため、6か月ごとに財務計画を更新し、多くの「whatif」シナリオを検討することをお勧めします。たとえば、長生きしたり、さまざまな期間に多かれ少なかれ過ごしたり、収益が多かったり低かったり、ナーシングホームで過ごしたり、車を購入したり、インフレ率が高くなったり低くなったりした場合はどうでしょうか。ポートフォリオにたくさんのカーブボールを投げることで、固定の引き出し率ではなく、シナリオを比較するときに、引き出しの範囲がどのようになるかを確認できます。さらに、ポートフォリオに投げる各カーブボールでモンテカルロ分析を使用すると、より正確な結果が得られます。あなたがあなたの数を検討するとき、あなたはいくつかの年に引き出しを減らして、他の年にそれらを増やすことに決めるかもしれません。

最終的に、多くのシナリオを確認して結果を比較した後、各年の快適な引き出し額を正確に特定できるようになります。これを行うことで、人生が尽きる前にお金が不足することはないという安心感が得られます。これは、退職後の計画の究極の目標です。