LICは、新しい繰延年金プランであるLIC New Jeevan Shanti(プラン858)を開始しました。

これは、既存の繰延年金プランであるLIC Jeevan Shanti(プラン850)に代わるものです。

簡単な背景。 LIC Jeevan Shantiは、2018年に即時年金プランと繰延年金プランの両方として開始されました。その即時年金バリアントは、LIC Jeevan AkshayVIIの発売に伴い2020年8月に廃止されました。現在、LIC New Jeevan Shanti(Plan 858)の発売により、繰延年金のバリエーションでさえ段階的に廃止されます。

したがって、投資家として、LICから年金プランを購入する場合は、次のオプションがあります。

この投稿では、LIC New JeevanShantiプランについて詳しく見ていきましょう。

年金商品の背景を説明するために、この投稿のLIC JeevanShantiに関する私の投稿の一部を複製します。

即時年金プランの下で 、一括払いで保険会社が生涯年金を支給します。あなたがどれだけ長く生きるかは関係ありません。保険会社はあなたに生涯年金を支払います。

それだけでなく、それはあなたに生涯の契約金利を支払います(将来の金利の動きに関係なく)。したがって、保険会社は長寿リスクだけでなく、金利リスクも引き受けます。

年金プランは、長寿のリスクをカバーするための良い方法です。年金プランを購入することで、生涯の収入源を保証できます。

LIC Jeevan Akshay VII は即時年金プランです。

繰延年金プランの下で 、保険会社に支払います(単一の保険料または通常の保険料の形で)。お金は、計画の投資義務に従って投資されます。延期期間の終了時に、蓄積されたコーパスは、即時年金プランを購入するために使用されます。

したがって、収入の流れは延期期間の終わりに始まります。通常の収入の量は、投資で得られる収益、年齢、延期期間、年金の種類、および一般的な年金率によって異なります。

LIC New Jeevan Shantiは、繰延年金プランの変形です。 これは単一のプレミアムプランです。つまり、プレミアムを1回だけ支払う必要があります。年金は最長12年間延期できます。 投資収益率が保証され、延期期間の終了時の年金率も保証されます。 したがって、不確実性はありません。延期期間が終了した後、毎年どのように取得するかを前もって知っています。

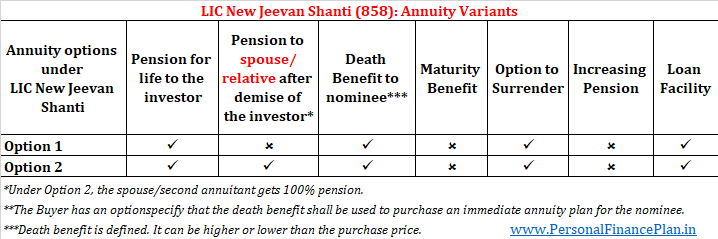

LIC New Jeevan Shantiには、2つの繰延年金のバリエーションがあります。

詳細については、LICのウェブサイトにアクセスしてください。

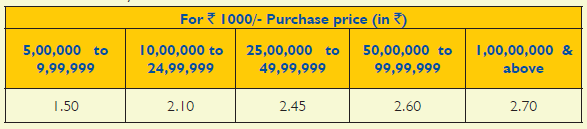

金利(年金率)は、年齢と年金の種類によって異なります。共同生活プラン(配偶者またはその他の家族)の場合、年金率は2番目の年金受給者の年齢にも依存します。

年金率は通常、投資家の参入年齢とともに増加します。ただし、これはLIC New JeevanShantiなどの繰延年金プランには当てはまらない場合があります。後の投稿の「LICNewJeevanShantiについての奇妙なこと」のセクションを参照してください。

年金率は、延期期間の増加とともに増加します。

LICのウェブサイトにはまだサンプルレートがありません。したがって、データポイントはありません。

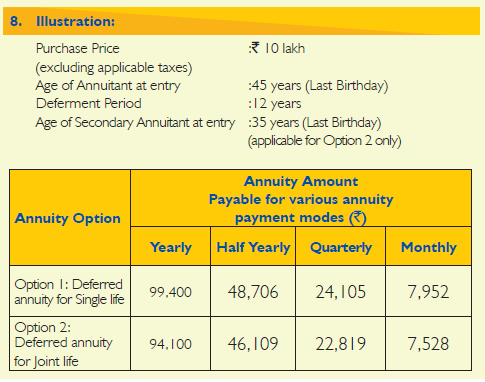

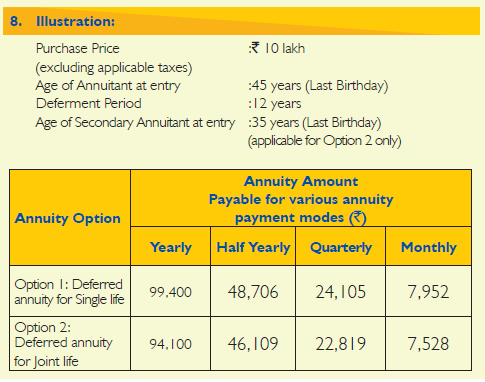

販売パンフレットにはイラストがあります。以下に再現。

即時年金プランでは、死亡給付金の計算は簡単です。

購入価格の返還なしでバリアントを購入した場合、保険契約者が死亡した場合でも何も支払われません。

購入価格の返還付きのバリアントを購入した場合、保険契約者が死亡した場合、ノミニーは購入価格を取得します。

繰延年金プランでの死亡給付金の計算は少し複雑にする必要があります。

なぜですか?

なぜなら、繰延年金バリアントでは、繰延期間が終了するまで何も得られないからです。したがって、延期期間中に年金受給者の死亡が発生した場合、被指名人は購入価格より少なくとも少し高くなるものとします。理にかなっていますよね?

したがって、LICは次のように死亡給付金を計算します。

AとBの高い方、ここで

A =購入価格+死亡時の未払追加給付–死亡日までに支払われた年金総額

B =購入価格の105%

共同生活の変種の場合、死亡給付金は両方の年金受給者の死亡後にのみ支払われます。

死亡に対する追加の給付は、各保険月の終わりに、延期期間または死亡のいずれか早い方の終了まで発生します。

1か月あたりの死亡に対する追加のメリット=購入価格*毎月の表形式の年金ラット e

毎月の表形式の年金率は、選択した変種、加入時の年金受給者の年齢、および選択した延期期間によって異なります。月次表形式年金率=(年額年金率* 96%)/ 12。

したがって、延期期間中に死亡が発生した場合、ノミニーは購入価格+死亡時の追加給付金を受け取ります(年金の支払いがまだ行われていないため)。

死亡給付金は延期期間中に増加し、年金の支払いが始まると減少し始めます。

次の3つの方法で死亡給付金を受け取ることを選択できます(選択しますが、候補者は受け取ります):

年金給付 :延期期間が終了するまで年金はありません。延期期間の終了後、 t 彼の投資家は一生年金を受け取るでしょう。

死亡給付 :ノミニーは死亡給付金を受け取ります。上記の計算

満期給付 :該当なし

降伏のメリット :許可

ローンオプション :利用可能

イラスト

サンプルの年金率は、LICのWebサイトではまだ利用できません。そのため、パンフレットで共有しているイラストのデータを使用しています。

45歳の人は、オプション1に10ルピーを投資します。 総支出はRs10.18 lac(GSTを含む)になります。 選択された延期期間は12年です。

最初の12年間は何も得られません。

延期期間(12年)の終了後、 この年金は生涯年間99,400ルピーになります 。 月額年金オプションを選択した場合、生涯(延期期間の終了後)、月額Rs7,952を受け取ることになります。

延期期間が終了するまで毎月、追加の特典が(99,400 * 96%)/ 12 = Rs 7,952 の割合でポリシーに発生します。 。

したがって、死亡が10年後(延期期間の終了前)に発生した場合、候補者はRs 10 lac +120か月* 7,952 =Rs 19.54lacを取得します。

年金受給者が延期期間を生き延びた場合、保険は11.45ラックルピー相当の死亡に対する追加の利益を蓄積したであろう。

投資家が70歳で亡くなった場合(たとえば)、投資家は13年間年金の支払いを受けていたはずです。年金受給者の死亡時に、ノミニーは取得します

Rs 10 lac + Rs 11.45 lac(追加の特典が発生)– 13 * 99,400(年金の支払いはすでに行われています)=Rs 8.52 lac

オプション1とオプション2の唯一の違いは、オプション2では、年金が2番目の年金受給者にも継続することです。そして、死亡給付金は、両方の年金受給者が亡くなった後にのみ支払われます。

2番目の年金受給者は、配偶者、兄弟姉妹、または直系の子孫(祖父母、両親、子供、孫)である可能性があります。

さらに、年金率には2番目の年金受給者の年齢も考慮されます。

年金給付 :延期期間が終了するまで年金はありません。延期期間の終了後、 t 彼の投資家は一生年金を受け取るでしょう。投資家の死亡後、2番目の年金受給者は生涯同じ年金を受け取ります。 2人目の年金受給者が投資家を亡くした場合、年金は投資家の死亡後に停止します。

死亡給付 :死亡給付金は、両方の年金受給者が亡くなった後にのみ支払われます。死亡給付金の計算はオプション1と同じです。

満期給付 :該当なし

降伏のメリット :許可

ローンオプション :利用可能

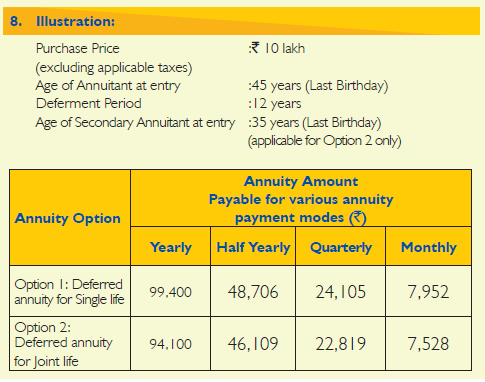

イラスト

販売パンフレットと同じイラストを使用しています。

45歳の人は、オプション2に10ルピーを投資します。 総支出はRs10.18 lac(GSTを含む)になります。 選択された延期期間は12年です。

2番目の年金受給者の年齢は35歳です。2番目の年金受給者の年齢も年金率に影響します。

年金率は(繰延年金、12年)99,400です。

最初の12年間は何も得られません。延期期間(20年)が終了すると、この年金は年間94,100ルピーになります。

あなたの後、2番目の年金受給者(配偶者/親族)は生涯年金を受け取ります。 2人目の年金受給者があなたの前で死亡した場合、年金はあなたの死亡後に停止します。ノミニーは年金をもらえません。

延期期間が終了するまで毎月、死亡に対する追加の給付が(94,100 * 96%)/ 12 =Rs7,528の割合でポリシーに発生します。

この場合、両方の年金受給者が死亡すると、死亡給付金が候補者に支払われます。

したがって、最後に生き残った年金受給者が10年後(延期期間が終了する前)に亡くなった場合、候補者はRs 10 lac +120か月* 7,528 =Rs 19.03lacを受け取ります。

いずれかの年金受給者が延期期間を生き延びた場合、保険契約は20.84ラックルピー相当の給付(購入価格を含む)を累積することになります。

最後に生き残った年金受給者が延期期間の終了から13年後に亡くなった場合、投資家は13年間の年金の支払いを受け取ることになります。死亡時に、候補者は取得します

20.84 lac(購入価格+死亡時の追加給付)– 13 * 94,100(年金の支払いはすでに行われています)=Rs 8.6 lac

LIC New Jeevan Shantiプランに基づく投資は、セクション80CCCに基づく税制上の優遇措置の対象となります。セクション80CCCに基づく利益は、セクション80Cに基づくRs 1.5lacの全体的な制限に該当します。

年金収入(年金収入)は、所得税スラブレートで課税されます。

このプランは、LIC支店に行くか、LICエージェントの助けを借りて購入できます。

LIC New JeevanShantiプランをオンラインで購入することもできます。 LICのWebサイトにアクセスする必要があります。

理想的には、年金の場合、年金率は年齢とともに増加すると予想されます。

ただし、繰延年金商品の場合はそうではない場合があります。

なぜですか?

これは、死亡給付が含まれているためだと思います。死亡給付金は動的であり、少なくとも延期期間中は購入価格よりも高くなります。

死亡給付=購入価格+死亡時の未払追加給付–年金の支払いはすでに行われています。

死亡に対する追加の利益は、次に、年金率に依存します。

したがって、死亡給付金は最初は時間とともに増加します(延期期間が終了するまで)。その後、年金の支払いが行われると、それは下がります。

年金受給者が早期に死亡した場合、保険会社は多額の支払い(死亡給付)を行わなければなりません。明らかに、支払いがすぐに行われない場合、保険会社は好むでしょう。

そして、年配の男性がすぐに死ぬ可能性が高くなります。このような場合の年金率を低くすることは、アウトゴーを下げるための良い方法です(そしておそらく引受も良い方法です)。

これが、繰延年金バリアントの年金率が年齢とともに低くなる可能性がある理由であると思います(エントリー年齢が特定のしきい値を超えている場合)。

LIC Webサイトには、この議論をサポートするためのサンプル年金率がまだありません。したがって、私たちは見るでしょう。

年金プランは、おそらく私が保険会社から気に入っている唯一の投資商品です。はい、すべての製品には長所と短所があります。ただし、財務計画には、年金プランのみが埋めることができるギャップ(またはリスク)が存在する可能性があります。

はい、長所と短所があります。次の投稿では、そのような側面について詳しく説明しています。

退職後の計画:年金プランを購入する時期は?

したがって、すべての人が年金プランを購入する必要はありません。製品の適合性は重要です。

適切な年齢で適切なバリアントを購入する必要があります。

年金戦略を使用して、収入を増やし、リスクを減らすこともできます。

退職後の計画:年金の購入をずらすことで、収入を増やし、リスクを減らすことができますか?

現在、LIC New JeevanShantiは繰延年金プランです。

繰延年金プランは少し複雑です。個人的には、即時年金プラン(LIC Jeevan Akshay VIIなど)に傾倒しています。それも購入価格のバリエーションを返すことなく。もちろん、それは適切な年齢で行う必要があります。

繰延年金プラン(LIC New Jeevan Shantiなど)の代わりに、10年間(または自分で選択した繰延期間)投資することもできます。そして、そのような延期期間の終わりに、あなたは即時年金プランを購入するために収益を使うことができたでしょう。また、即時年金だけでなく、Pradhan Mantri Vaya Vandana Yojana(PMVVY)やSenior Citizens Savings Scheme(SCSS)などの他の退職所得商品を探索するオプションもあります。

あなたが50歳だとしましょう。 60歳で定年を迎えたら、キャッシュフローが必要です。

キャッシュフローを生成するために年金ルートを利用したい場合、2つのオプションがあります。

どちらのアプローチにも長所と短所があります。

アプローチ1 :LIC New Jeevan Shantiは、その名前が示すように、あなたにシャンティを与えます。あなたは一度投資します。あなたはあなたが人生のために何を得るかを前もって知っています。不確実性はありません。

アプローチ2 :それはあなたに高収入の可能性を与えます。同時に、今後10年間で投資を完全に台無しにする可能性があります。年金率は、今後10年間で下がる(または上がる)可能性があります。したがって、多くの不確実性があります。

何に慣れているかによって異なります。

私はアプローチ2で作業する傾向があります(しかし私も偏見があります)。ただし、私の答えはケースの詳細によって変わる可能性があります。

多くの投資家は、LIC New Jeevan Shantiが提供する確実性のために、メリットを見つけるかもしれません。

私はあなたの判断を信頼します。

LIC New Jeevan Shantiは優れた製品ですが、優れた製品でも誤販売が発生する可能性があります。

たとえば、上の図では、あなた(45歳)は9.94%p.a。を取得すると言われるかもしれません。あなたが投資する場合。支払いが12年後に開始されるという事実は無視することができます。これに騙されないでください。

LIC Jeevan Shantiのこの側面については、投稿の1つで取り上げました。

LIC New Jeevan Shantiに投資する場合は、この点に注意してください。