LICは2018年9月に新しい年金プランLICJeevanShantiを開始しました 。

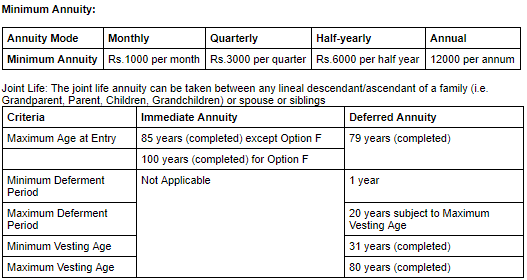

LIC JeevanShantiは両方の即時年金で提供されます および繰延年金のバリエーション 。

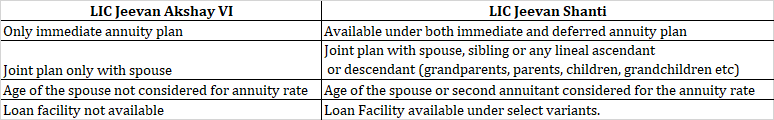

注意すべき点は、LICはすでに即時年金スペースで非常に人気のあるサービスを提供していることです(LIC Jeevan AkshayVI)。 LIC Jeevan Shantiは、LIC JeevanAkshayによく似ています。唯一の大きな違いは、LIC JeevanShantiにも繰延年金のバリエーションがあることです。

LIC JeevanShantiプランについて詳しく見ていきましょう。

先に進む前に、即時年金プランと繰延年金プランの違いを見てみましょう。

即時年金プランの下で 、一括払いで保険会社が生涯年金を支給します。 年金の支払いは購入後すぐに始まります。 あなたがどれだけ長く生きるかは関係ありません。保険会社があなたに生涯年金を支払います。

それだけでなく、保険会社は(将来の金利の動きに関係なく)生涯の契約金利を支払います。したがって、保険会社は長寿リスクだけでなく、金利リスクも引き受けます。

年金プランは、長寿のリスクをカバーするための良い方法です。年金プランを購入することで、生涯の収入源を保証できます。

LIC Jeevan AkshayVIは即時年金プランです。

繰延年金プランの下で 、保険会社に支払います(単一の保険料または通常の保険料の形で)。お金は、計画の投資義務に従って投資されます。 延期(延期)期間の終了時に、蓄積されたコーパスは、即時年金プランを購入するために使用されます。

したがって、年金は延期期間の終了時に開始されます 。通常の収入の量は、投資で得られる収益、年齢、延期期間、年金の種類、および一般的な年金率によって異なります。

LIC Jeevan Shantiは、繰延年金プランの変形です。 これは単一のプレミアムプランです。つまり、プレミアムを1回だけ支払う必要があります。年金は最大20年間延期できます。 投資収益率が保証され、延期期間の終了時に年金率も保証されます。 したがって、不確実性はありません。延期期間の終了後、毎年どのように取得するかを前もって知っています。

ちなみに、LIC JeevanShantiには即時年金のバリエーションもあります。さて、あなたは即時年金プランを延期期間のない延期年金プランと考えることができます。

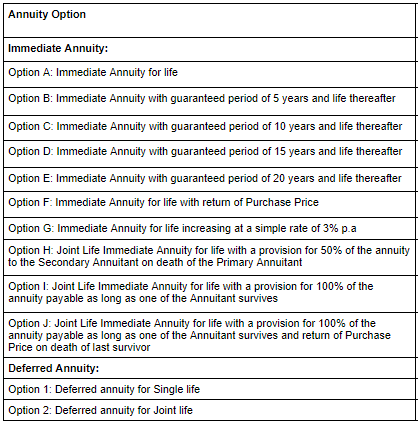

LIC Jeevan Shantiには、9つの年金バリアントがあります(即時年金で7つ、繰延年金で2つ) 。

読む :退職後の計画:年金の購入をずらすことで、収入を増やし、リスクを減らすことができます

LICのウェブサイトにアクセスすることもできます 詳細については。

読む :HDFC Life Sanchay Plus:レビュー

LIC Jeevan Shantiには、9つの年金バリアントがあります(即時年金で7つ、繰延年金で2つ)。

これは、LIC JeevanShantiのさまざまなバリエーションが提供するものを示すスナップショットです。

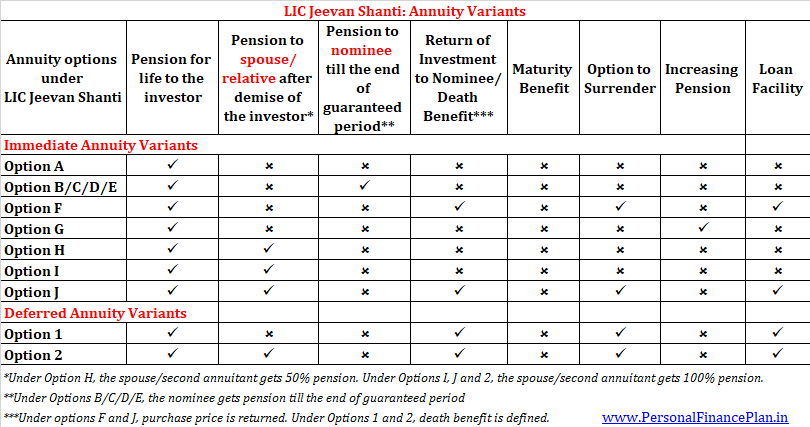

即時年金のバリエーションの場合、金利(年金率)は年齢と年金のバリエーションによって異なります。 共同生活プラン(配偶者またはその他の家族)の場合、年金率は2番目の年金受給者の年齢にも依存します。

年金率は投資家の年齢とともに増加します。 保険会社は、負債が少ないほど高い料金を支払います。 40歳の人は、(70歳と比較して)何年も年金を受け取る可能性があります。したがって、年金率は40歳の場合は低く、70歳の場合は高くなります。

繰延年金バリアントの場合、 年金率は、上記のすべての要因に依存するものとします。さらに、年金率は、延期期間の量と2番目の年金受給者の年齢(共同生命保険の場合)に依存するものとします。

延期期間が長くなると、年金率も高くなります。

これは、LIC JeevanShantiの即時年金バリアントのLICWebサイトで入手可能なサンプルセットです。料金は10ラックルピーの購入価格です。

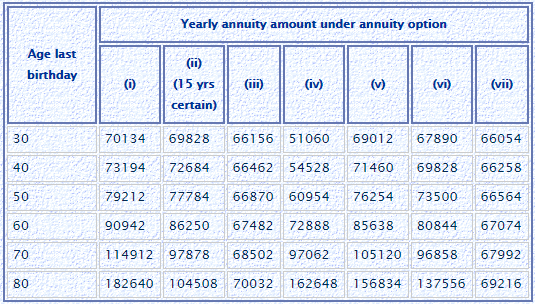

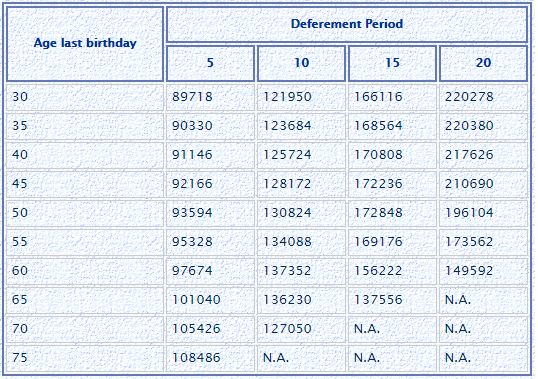

繰延年金のサンプル年金率(10ラックルピーの購入価格)。料金はシングルライフ(共同ライフプランではありません)のものです。

年金のバリエーションについて詳しく見ていきましょう。おそらく年金率を除いて、LIC JeevanAkshayとLICJeevanShantiの即時年金バリアントを区別するものは何もありません。 LIC Jeevan Akshayには、繰延年金のバリアントはありません。

したがって、最初にLIC JeevanShantiの繰延年金のバリエーションについて説明します。完成させるために、この投稿の最後に即時年金のバリエーションのイラストを提供しました。

深く掘り下げる前に、繰延年金のバリエーションについて理解する必要のあることがいくつかあります。

繰延年金バリアントでは、終了するまで何も取得されません 延期 期間。 したがって、延期期間中に年金受給者の死亡が発生した場合、被指名人は購入価格より少なくとも少し高くなるものとします。理にかなっていますよね?

したがって、繰延年金のバリエーションでは、LICは追加保証の概念を導入しており、死亡給付金は購入価格を上回っています(少なくとも延期期間が終了するまで)。

保証付き追加は、繰延年金のバリエーションにのみ適用されます。

保証された追加は、延期期間中または延期期間の終了後の死亡給付金を計算するために使用されます。

保証された追加は、各保険月の終わりまで、延期期間の終わりまたは死亡のいずれか早い方まで発生します。

1か月あたりの保証付き追加=購入価格*月次の表形式の年金率

月次の表形式の年金率は、選択した年金率と延期期間によって異なります。月次表形式年金率=(年額年金率* 96%)/ 12

死亡給付 =AとBの高い方、ここで

A =購入価格+未払保証追加–日付までに行われた年金支払いの合計

B =購入価格の110%(今は無視しましょう)

したがって、延期期間中に死亡した場合、ノミニーは購入価格+未払保証追加を受け取ります(年金の支払いがまだ行われていないため)。

死亡給付金の計算方法は、計画に多くの複雑さをもたらします(セクション:LIC Jeevan Shantiに関する奇妙なことを参照)。死亡給付金は延期期間中に増加し、年金の支払いが始まると減少し始めます。

ノミニーは、一時金として死亡給付金を受け取るか、その金額で即時年金を購入するか(年金率はノミニーの年齢によって異なります)、分割払い(5年、10年、または15年)のメリット。これらのオプションは、LIC Jeevan AkshayVIでは使用できません。

オプション1(単一年金の繰延寿命)に戻ります

年金給付 :延期期間が終了するまで年金はありません。延期期間の終了後、t 彼の投資家は生涯年金を受け取るでしょう。

死亡給付 :上記のとおり(後で例を使用して説明しました)

成熟度のメリット :該当なし

降伏のメリット :許可

ローンオプション :利用可能

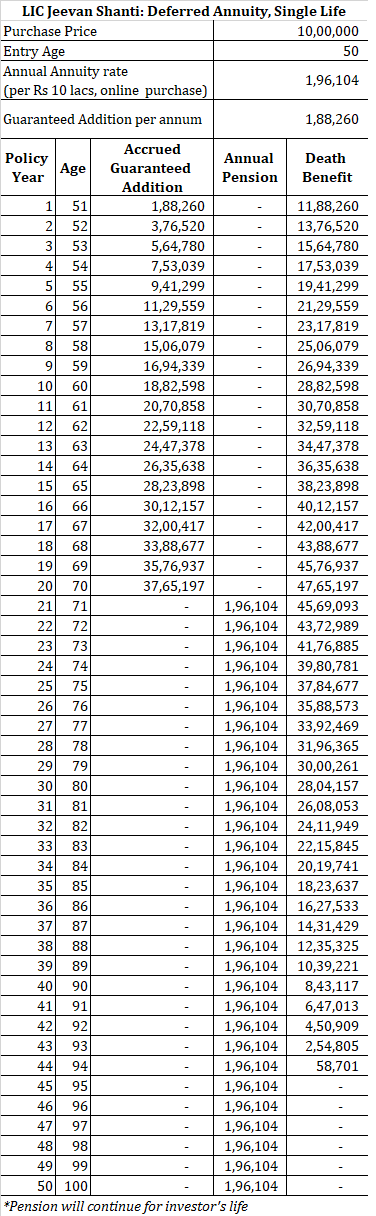

イラスト

60歳の人は、オプション1に10ルピーを投資します。 総支出はRs10.18 lac(GSTを含む)になります。

60歳とオプション1(繰延年金、20年)の表の対応する値は149,592です。

最初の20年間は、何も取得できません。延期期間(20年)が終了すると、この年金は年間149,592ルピーになります。

延期期間が終了するまで毎月、保証された追加は(149,592 * 96%)/ 12 =月額11,967ルピーの割合でポリシーに発生します 。

したがって、死亡が10年後(延期期間の終了前)に発生した場合、候補者はRs 10 lac +120か月* 11、967 =Rs 24.36lacを取得します。

年金受給者が延期期間を生き延びた場合、ポリシーは28.72ルピー相当の保証された追加を累積します。

投資家が85歳で亡くなった場合(たとえば)、投資家は5年間の年金の支払いを受けていたはずです。死亡時に、候補者は取得します

Rs 10 lac + Rs 28.72 lac(未払いの保証付き追加)– 5 * 1.49 lac(年金の支払いはすでに行われています)=Rs 31.24lac。 ノミニーは、自分の選択に応じて、死亡給付金を一時金、即時年金、または分割払いとして受け取ることを選択できます。

オプション1とオプション2の唯一の違いは、オプション2では、年金が2番目の年金受給者にも継続することです。そして、死亡給付金は、両方の年金受給者が亡くなった後にのみ支払われます。

2番目の年金受給者は 配偶者、兄弟、または直系の子孫(祖父母、両親、子供、孫)

さらに、年金率には2番目の年金受給者の年齢も考慮されます。

年金給付 :延期期間が終了するまで年金はありません。延期期間の終了後、 t 彼の投資家は一生年金を受け取るでしょう。投資家の死亡後、2番目の年金受給者は生涯同じ年金を受け取ります。 2人目の年金受給者が投資家を亡くした場合、年金は投資家の死亡後に停止します。

死亡給付 :死亡給付金は、両方の年金受給者が亡くなった後に支払われます。死亡給付金の計算はオプション1と同じです。

成熟度のメリット :該当なし

降伏のメリット :許可

ローンオプション :利用可能

イラスト

60歳の人は、オプション2に10ルピーを投資します。 総支出はRs10.18 lac(GSTを含む)になります。

2番目の年金受給者の年齢は50歳です。2番目の年金受給者の年齢も年金率に影響します。

年金率(繰延年金、20年)は216,036です。

最初の20年間は、何も取得できません。延期期間(20年)が終了すると、この年金は年間216,036ルピーになります。

あなたの後、2番目の年金受給者(配偶者/親族)は生涯年金を受け取ります。 2人目の年金受給者があなたの前で死亡した場合、年金はあなたの死亡後に停止します。ノミニーは年金をもらえません。

延期期間が終了するまで毎月、保証された追加は(216,036 * 96%)/ 12 =Rs17,282の割合でポリシーに加算されます。

この場合、両方の年金受給者が死亡すると、死亡給付金が被指名者に支払われます。

したがって、最後に生き残った年金受給者が10年後(延期期間が終了する前)の場合、候補者はRs 10 lac +120か月* 17,282 =Rs 30.73lacを取得します。

いずれかの年金受給者が延期期間を生き延びた場合、ポリシーは41.47ラックに相当する保証された追加を累積します。

最後に生き残った年金受給者が延期期間の終了から5年後に亡くなった場合、投資家は5年間の年金の支払いを受け取ることになります。死亡時に、候補者は取得します

Rs 10 lac + Rs 41.47 lac(未払いの保証付き追加)– 5 * 2.16 lac(年金の支払いはすでに行われています)=Rs 40.67 lac

ノミニーは、自分の選択に応じて、死亡給付金を一時金、即時年金、または分割払いとして受け取ることを選択できます。

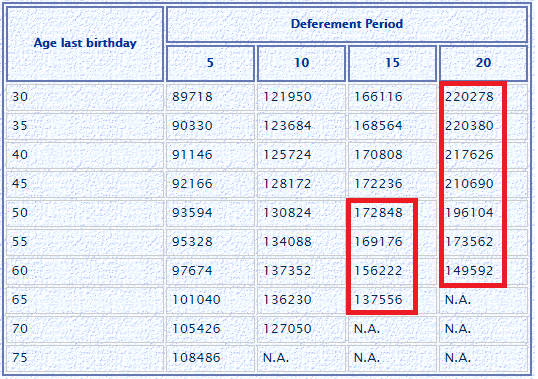

理想的には、年金の場合、年金率は年齢とともに増加すると予想されます。

ただし、サンプルテーブル(オプション:1:繰延年金、シングルライフ)を見ると、常にそうであるとは限りません。

年金率は、年金受給者の年齢が上がるにつれて低下する場合があります。これは、繰延年金バリアントの場合にのみ発生することに注意してください(即時年金バリアントではありません)。

なぜですか?

これは、死亡給付が含まれているためだと思います。死亡給付金は動的であり、少なくとも延期期間中は購入価格よりも高くなります。

死亡給付=購入価格+保証付き追加–年金の支払いはすでに行われています。

保証された追加は、年金率によって異なります。

したがって、死亡給付金は最初は時間とともに増加します(延期期間が終了するまで)。その後、年金の支払いが行われると、それは下がります。

年金受給者が早期に死亡した場合、保険会社は多額の支払い(死亡給付)を行わなければなりません。明らかに、支払いがすぐに行われない場合、保険会社は好むでしょう。

年金受給者が早期に死亡した場合、保険会社は多額の支払い(死亡給付)を行わなければなりません。明らかに、支払いがすぐに行われない場合、保険会社は好むでしょう。

そして、年配の男性がすぐに死ぬ可能性が高くなります。このような場合の年金率を低くすることは、アウトゴーを下げるための良い方法です(そしておそらく引受も良い方法です)。

これが、繰延年金バリアントの年金率が年齢とともに低くなる可能性がある理由だと思います(エントリー年齢が特定のしきい値を超えている場合)。

現在、共同生活を伴う繰延年金はさらに厄介になる可能性があります。 死亡給付金は2人目の年金受給者の死亡後にのみ支払われるため、 2人目の年金受給者の年齢が下がると、年金率(1人目の年金受給者の年齢を一定に保つ)が増加します。

非常に多くの要素が関係しています。

ちなみに、年金率は延期期間の増加とともに増加します(即時年金と繰延年金の両方のバリエーション)。 主な理由は、(より高い延期期間オプションでの)支払いが遅れることです。したがって、お金の時間価値は保険会社の責任を減らします。より低い延期期間のオプションでは、年金はすぐに開始できます(したがって、保険会社はそれに応じて年金の価格を設定する必要があります)。

このWebサイトには、LIC JeevanShanti用の優れた計算機があります。私の計算は計算機と完全には一致していませんが、数値は非常に近く、それがどのように機能するかを理解するのに役立ちます。電卓をいじって、年金受給者の年齢と延期期間の組み合わせがどのように興味深い数字を生み出すかを確認することもできます。

LIC Jeevan Shantiプランに基づく投資は、セクション80CCCに基づく税制上の優遇措置の対象となります。セクション80CCCに基づく利益は、セクション80Cに基づくRs 1.5lacの全体的な制限に該当します。

年金収入(年金収入)は、所得税スラブ率で課税されます。

このプランは、LIC支店に行くか、LICエージェントの助けを借りて購入できます。

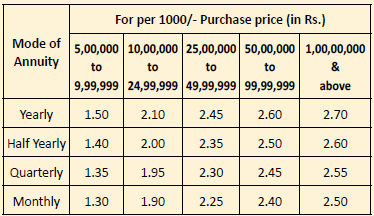

LIC JeevanShantiプランをオンラインで購入することもできます。 LICのウェブサイトにアクセスする必要があります。上記のように、オンラインで商品を購入する場合、またはNPSの終了時に購入する場合は、より良い年金率が得られます。

答えるのは簡単な質問ではありません。最初に長所を見てみましょう。

かなりの数の短所もあります。

この投稿では、これらの側面について詳しく説明しました。

読む :年金プランを購入する時期は?

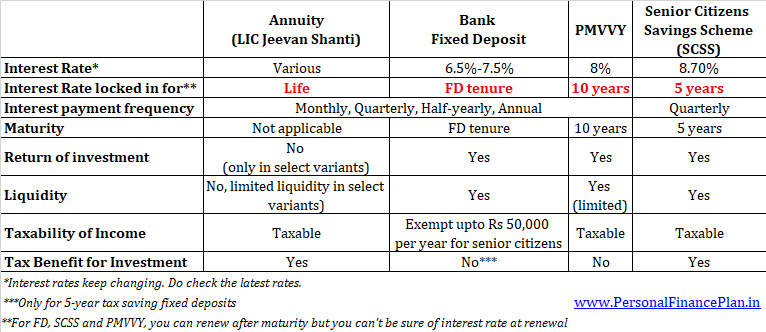

また、退職時に収入を生み出すための代替案も検討する必要があります。あなたは固定預金または負債投資信託に投資することができます。高齢者の場合、Pradhan Mantri Vaya Vandana Yojana(PMVVY)およびSenior Citizens Savings Scheme(SCSS)に追加のオプションがあります。

選択を行う際には、収益(金利)、課税可能性、流動性を確認する必要があります。

これは、LIC Jeevan Shanti、銀行FD、SCSS、PMVVYの簡単な比較です。

どちらか一方の戦略ではないことに注意してください。スマートリタイアメント戦略では、これらの製品を組み合わせて利用する場合があります。

投資家の観点からすると、この商品はわかりやすいです。

さらに、年金プランが持つすべての利点があります。前のセクションで、このような年金のメリットについて説明しました。

反対に、LIC Jeevan Shantiには、年金プランにあるすべての欠陥があります。さらに、繰延年金のバリエーションは非常に理解しやすいものではありません。

即時年金プランのバリエーションは、LIC JeevanShantiプランとLICJeevanAkshayプランの両方で同じです。したがって、 LICから即時年金プランを購入することにした場合 、2つのプランで目的のバリアントの年金率を比較するだけです。より良い年金率を提供するプランを選択してください。

LICから繰延年金プランを購入する場合は、LIC Jeevan Shantiが唯一の選択肢です(LIC JeevanAkshayとLICJeevan Shantiの間)。

あなたが50歳であると仮定しましょう。 60歳で定年を迎えたら、キャッシュフローが必要です。

キャッシュフローを生成するために年金ルートを利用する場合、2つのオプションがあります。

アプローチ1では、LIC JeevanShantiに10ラックルピーを投資します-繰延年金-10年。延期期間の終わりに、あなたは年間130ルピー、824ルピーの収入を得るでしょう。

アプローチ2では、その金額をどこかに投資し、投資の売却による収益を使用して、10年後の即時年金プランを購入します。

即時年金率が一定であると仮定する 、年間130,824ルピーの年金を受け取るには、10年の終わりに14.38ルピーが必要です。

どうやって14.38ルピーに到達したのですか?

130,824 / 90,942 * 10 lac =14.38 lac、60歳で、購入価格を返さない即時年金(オプションA)の場合、対応する値はRs90,942です。

現在、10ラックが10年間で14.38ラックに成長するには、税引き後のリターンが3.7%p.aである必要があります。簡単に達成できるはずです。

10年の終わりに購入価格の返還なしで年金を購入する場合(オプションF)、年間年金が130,824ルピーになる場合でも、19.3ルピーが必要になります。 。

130,824/67,482* 10 lacs =19.3 lacs

Annuity value for Rs 10 lacs purchase, 60 years, Immediate annuity with return of purchase price =Rs 67,482

To get to Rs 19.3 lacs in 10 years, you need post-tax return of 6.8% p.a. Not very difficult again.

However, the caveat is that the immediate annuity rates may change over the next 10 years. If the annuity rates move lower in the interim, you need a much larger corpus to achieve the same level of income. For a larger corpus, you need higher returns.

Therefore, Approach 1 provides guaranteed pension while Approach 2 carries some risk.

Are you willing to take such a risk?

Assuming you have decided to go with an annuity plan, you still need to select the annuity variant.

The choice between immediate annuity plans is relatively simpler.

It will depend on your requirement.

If you want to leave a legacy for your family, you should consider Option F and J.

If you want to ensure pension for your spouse too, consider Options H, I or J.

If you want your annuity pay-outs to grow gradually, you may opt for Option G.

If you want higher income but want to ensure cashflows to the family for a minimum period, Options B/C/D/E may be the right choice for you.

If you merely want to maximize income (and are not concerned about leaving a legacy), you may like Option A the most.

However, in my opinion, the choice between the deferred annuity variants is quite complex. Since the death benefit is dynamic and the age of the second annuitant also matters, there are so many permutations and combinations I can think of.

For instance, if you are 60 and want to purchase a plan with deferment of 10 years (Option 1, single life) , you will get an annual pension of Rs 1.37 lacs (after the end of deferment period).

However, if you were to add a second annuitant (aged 30) in the same plan (Option 2, joint life), you will get an annual pension of Rs. 1.2 lacs.

So, a higher pension under Option 1.

If the deferment period were to be increased to 20 years, you will get a pension of Rs 1.49 lacs under Option 1 and Rs. 2.19 lacs under Option 2. Now, higher pension under Option 2.

Complicated, isn’t it?

Which variant will you choose?

We have discussed only deferred annuity variants earlier. The immediate annuity variants are explained with illustrations below.

Immediate annuity, single life

Pension Benefit :You will get pension throughout life. Pension will stop after your death.

Death Benefit :Nominee will not get anything after demise of the annuitant. Payment of pension will also stop.

Maturity Benefit :Not applicable

Surrender Benefit :Not allowed. This means that you or your nominee will never get the invested amount back.

The annuity rates are the highest under this option because the insurer has to pay only till the end of purchaser’s life. No payments (lumpsum or annuity) to be made after investor’s demise.

Example

A 60 year old person invests Rs 10 lakh in Option A. The total outgo will be Rs 10.18 lacs (inclusive of GST).

If you look at the corresponding age and option (i) in the table, you will find 90,942.

This means you will get Rs 90,942 per annum.

You will get this pension for life. Pension will stop after your death. No annuity or lump sum will be given to your spouse or nominee .

In case of an early death, your money goes to the sink. For instance, if the investor dies after two years, he would have got pension of only Rs 1.82 lacs (90,942 X 2). Nothing will be given to spouse or nominee after the demise of the investor.

Immediate annuity, single life

Under this variant, you can choose from 4 options for Guaranteed period:5 years, 10 years, 15 years or 20 years

Pension Benefit :

You will get pension for life.

If you pass away before the end of the guaranteed period, the nominee will get the pension till the end of the guaranteed period. The pension to the nominee will stop at the end of the guaranteed period.

If you pass away after the expiry of the guaranteed period, the pension will stop after your demise. Nothing will be paid to your nominee.

As expected, the lower the guaranteed period, the higher the interest rate.

Death Benefit :No lumpsum payout shall be made to the nominee after demise of the investor. As mentioned above, if the purchaser were to die before the end of guaranteed period, the nominee will get the pension till the end of such period.

If the investor passes away after the end of guaranteed period, the nominee gets nothing.

Maturity Benefit :Not applicable

Surrender Benefit :Not permitted

Illustration

A 60 year old person invests Rs 10 lakh in Option D (15 years). The total outgo will be Rs 10.18 lacs (inclusive of GST).

From the table (60 years and option ii), you can check that the corresponding value is Rs 86,250. For an investment of Rs 10 lacs, you will get an annual pension of 86,250 rupees.

You will get this pension for your entire life.

But if you die after 6 years, then your nominee will get pension for the remaining 9 years (15 years – 6 years). Pension to the nominee will stop at the end of guaranteed period.

If the you pass away after 15 years (end of guaranteed period), then the pension will stop after your demise. Your nominee will not get anything.

Immediate annuity, single life

The only difference between Option A and Option F is that, under Option F, the purchase price is returned to the nominee. Since the liability of the insurer is higher under Option F, the annuity rate is also lower (as compared to Option F)

Pension Benefit :You will get pension for life. Pension will stop after your death.

Death Benefit :On the death of the investor, the payment of pension will stop and the investment amount will be returned to the nominee. If you had invested Rs 10 lakh, then 10 lakh rupees will be returned to the nominee. GST charged at the time of will not be returned.

Under Jeevan Shanti, the nominee has the option to get the death benefit as lump sum. Or he can use the death benefit amount to purchase an immediate annuity plan. Or he can choose to receive the benefit in the form of monthly/quarterly/half-yearly/annual investments over 5, 10 or 15 years. LIC Jeevan Akshay provides the option of only lump sum.

Maturity Benefit : Not applicable

Surrender Benefit : You can surrender the policy one year after taking the policy.

Surrender Value will depend on your age at the time of surrender. I am not sure how to calculate this amount.

Illustration

A 60 year old person invests Rs 10 lakh in Option 3. The total outgo will be Rs 10.18 lacs (inclusive of GST).

From the table, you can check that the corresponding value (60 years and Option iii) is Rs 67,482. For an investment of Rs 10 lacs, you will get an annual pension of 67,482 rupees.

You will get the pension for life. Pension will stop after your death.

10 lakhs will be returned to your nominee on the amount of death. Alternatively, the nominee can choose to purchase an immediate annuity with the amount or the receive the benefit in installments.

Immediate annuity, single life

Pension Benefit :You will get pension for life. Your pension will increase by 3% every year.

Death Benefit :On the death of the investor, the pension (annuity payments) will stop. Nominee will not get anything.

Maturity Benefit :Not applicable

Surrender Benefit :Not permitted

Illustration

A 60 year old person invests Rs 10 lakh in Option G. The total outgo will be Rs 10.18 lacs (inclusive of GST).

For an investment of Rs 10 lacs, you will get a pension of Rs 72,888 in the first year.

In the second year, the pension amount will increase by 3% i.e. Rs. 75,074

In the third year, the pension will increase to Rs. 77,261.

Similarly, the pension amount will continue to rise throughout your life.

Pension will stop after your death. Your nominee will not get anything back.

Immediate annuity, Joint Life

Pension Benefit :The investor will get pension for life. After the death of the investor, the spouse will get pension for his/her life. However, the spouse will get only 50% of the pension amount (that was being paid to the investor).

Death Benefit :50% of the pension will be paid to the spouse on the death of the investor.

After the demise of the spouse, the pension will stop and the nominee will not get anything.

If the spouse passes away before (predeceases) the investor, the pension will stop after demise of the investor. Nominee will not get anything.

Maturity Benefit :Not applicable

Surrender Benefit :Not permitted

Illustration

A 60 year old person invests Rs 10 lakh in Option H. The total outgo will be Rs 10.18 lacs (inclusive of GST).

The corresponding value in the table for the age of 60 and Option H is 85,638.

You will get this pension for life. After you, your spouse will get half this amount for life i.e. your wife (or husband) will get an annual pension of 85,638 * 50% =42,819.

After the death of your spouse, pension will stop. Nominee will not get anything.

If your spouse predeceases (passes away before) you, the pension will stop on your demise. Your family or nominee will not get anything.

Immediate annuity, Joint Life

Only a minor difference as compared to option H.

Under Option H, after investor’s demise, the spouse got 50% pension for life.

Under Option I, after investor’s demise, the spouse will get 100% pension for life.

Since the liability of the insurance company is higher under Option 6, the annuity rate for Option 6 is lower as compared to Option 5.

Illustration

A 60 year old person invests Rs 10 lakh in Option 6. The total outgo will be Rs 10.18 lacs (inclusive of GST).

The corresponding value in the table for the age of 60 and Option I (or option vi) is 80,844.

For an investment of Rs 10 lacs, you will get a pension of Rs 80,844 per annum.

You will get this pension for life. After you, the exact same pension will continue to your spouse. Your wife (or husband) will get an annual pension of Rs. 80,844.

After the death of your spouse, pension will stop. Nominee will not get anything.

If your spouse predeceases (passes away before) you, the pension will stop on your demise. Your family or nominee will not get anything.

Immediate annuity, Joint Life

Under Option I, the family gets nothing after the demise of husband and wife.

The difference in option J is that after the death of husband and wife, the investment amount is returned to the nominee.

Pension Benefit :The investor will get pension for life. After the death of the investor, the spouse will get the 100% pension for his/her life.

Death Benefit :100% of the pension will be paid to the spouse on the death of the investor. Under Jeevan Shanti, the nominee has the option to get the death benefit as lump sum. Or he can use the death benefit amount to purchase an immediate annuity plan. Or he can choose to receive the benefit in the form of monthly/quarterly/half-yearly/annual investments over 5, 10 or 15 years. LIC Jeevan Akshay provides the option of only lump sum.

After the demise of the spouse, the pension will stop and the nominee will be given back the investment amount.

If the spouse passes away before (predeceases) the investor, the pension will stop after demise of the investor. The investment amount will be returned to the nominee.

Maturity Benefit :Not applicable

Surrender Benefit :Not permitted

Illustration

A 60 year old person invests Rs 10 lakh in Option J. The total outgo will be Rs 10.18 lacs (inclusive of GST).

The corresponding value in the table for the age of 60 and Option J (or option vii) is 67,074.

For an investment of Rs 10 lacs, you will get a pension of Rs 67,074 per annum.

You will get this pension for life.

After you, the exact same pension will continue to your spouse. Your wife (or husband) will get an annual pension of Rs. 67,074.

After the death of your spouse, pension will stop. Your nominee will get Rs 10 lacs.

If your spouse predeceases (passes away before) you, the pension will stop on your demise. Your nominee will get Rs 10 lacs. Alternatively, the nominee can choose to purchase an immediate annuity with the amount or the receive the benefit in installments over 5/10/15 years.