SBIライフは、新しい伝統的な生命保険プラン、 SBIライフスマートフューチャーチョイスプランを開始しました。 。

この投稿では、この計画について詳しく見ていきましょう。また、そのような製品に投資すべきかどうかも確認します。

このプランには3種類のメリットがあります。

これらの各メリットを見てみましょう。

プランが満期前に提供するメリットには2つのタイプがあります。

キャッシュボーナスは、クラシックチョイスとフレキシチョイスの両方のバリエーションに適用されます。

現金ボーナスは、毎年、基本保証額のパーセンテージとして発表され、投資家に支払われるものとします。キャッシュボーナスの量は、SBIライフの投資パフォーマンスに依存します。これは、他の従来の生命保険プランの単純な復帰ボーナスと考えることができます。唯一の違いは、復帰ボーナスは単にプランに発生し、支払われないことです。このプランの現金ボーナス(宣言されている場合)は毎年支払われます。

保険契約者には、現金ボーナスを延期するオプションもあります。そのような場合、現金ボーナスは保険証券に発生し、収益率さえも獲得します。 (会計年度の初めのRBIレポレート– 1%)。したがって、対応する会計年度の初めにRBIレポレートが4%の場合、現金ボーナス(延期することを選択した場合)はその年に3%を獲得します。高い収益率ではありませんが、この収益は非課税であることを理解する必要があります。

さらに、累積された繰延現金ボーナスをいつでも利用できる柔軟性があります。

さて、サバイバルのメリットに。

クラシックチョイスバリアントは、生存のメリットを提供しません。

サバイバルベネフィットは、Flexiチョイスバリアントにのみ適用されます。

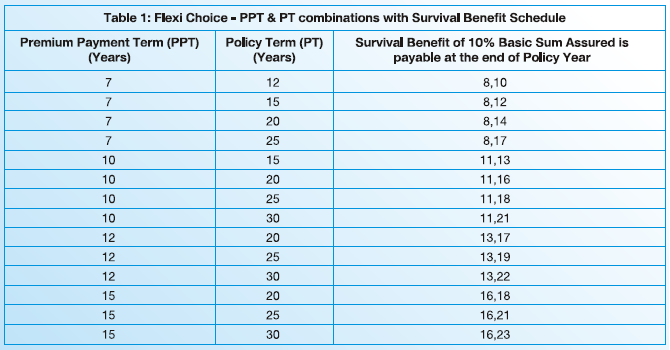

保険料の支払いと保険期間に応じて、保険契約者には生存給付が 2回支払われます。 成熟する前に。

各生存給付の分割払い=基本保証額の10%(基本保証額の計算方法については後で説明します)

したがって、保険料の支払い期間が7年で保険期間が12年の保険契約(Flexi選択バリアント)を購入した場合、8 th の終わりに生存給付が受けられます。 保険年度と10 th 保険年度。上記のように、基本合計保証の10%を取得します 毎回。

遺族給付を延期するオプションがあります。延期された生存給付も関心を集めます。金利は、年初のRBIレポレート– 1%です。繰延現金ボーナスの場合と同じです。

これらの延期された生存給付は、保険契約の満期前であればいつでも取り消すことができます。そうでない場合は、死亡または満期給付と一緒に支払われます。

満期給付 =満期保証額+未払繰延現金ボーナス(ある場合)+ターミナルボーナス(ある場合)

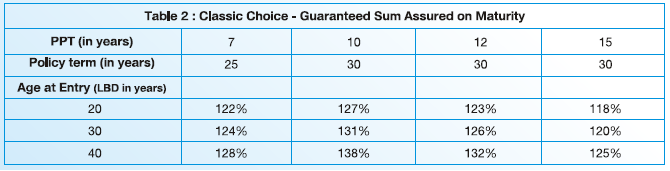

満期保証額は、基本保証額のパーセンテージです。 そして、この割合は、年齢、保険料の支払い期間、および保険期間によって異なります。

現金ボーナスを延期した場合は、満期時にそれらを取得します。

さらに、ターミナルボーナスがあります。これは、従来の生命保険プランの最後の追加ボーナスと考えてください。 SBIライフが、死亡または満期の年に保険契約の最終ボーナスを発表した場合、他の満期給付とともに最終ボーナスを受け取ります。

満期給付 =満期保証額+未払繰延現金ボーナス(ある場合)+ターミナルボーナス(ある場合)+累積生存給付(ある場合)。

クラシックチョイスバリアントと比較して2つの違いがあります。

Flexi選択バリアントには生存給付の概念があるため(クラシック選択バリアントにはありません)、生存給付を延期した場合、これらの給付と利息は満期時に支払われるものとします。

さらに、満期保証額は基本保証額の80%に固定されています 。クラシックチョイスバリアントの場合、複雑なマトリックスがあり、パーセンテージは年齢、保険料支払い期間、および保険期間に依存していることに注意してください。 Flexi Choiceバリアントの場合、そのような混乱はありません。

私はドキュメントの多くの場所でBasicSumAssuredを使用しました。そしてそれも重要です。

なぜですか?

満期の保証部分は、基本保証額のパーセンテージとして表されます。

保険給付の変動部分(現金ボーナス、生存給付、および最終給付)でさえ、基本保証額にリンクされています。

したがって、このプランからのすべての支払い(ある程度の死亡給付金を除く)は、基本保証額にリンクされます。

ただし、Excelまたは計算機で基本保証額(保険料、支払い期間、および保険期間の組み合わせ)を計算する簡単な方法はありません。実際、それがどのように計算されるかはわかりません。しかし、簡単な方法があります。 で任意の組み合わせの番号を確認できます SBIライフのウェブサイト 。

したがって、プランを購入する前に、プランの基本保証額を知ることができます。少なくとも、プランを購入する前に、保証された特典を計算することができます。

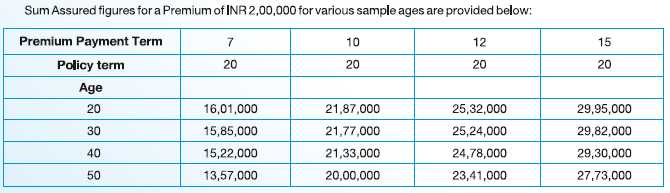

ポリシーパンフレットからいくつかのサンプルレートをコピーします。

一定の保険料について、基本保証額は年齢とともに減少することがわかります(保険料の支払い期間と保険契約条件が一定に保たれていると仮定します)。

そして、これも予想されます。

年齢が高いほど、生命保険を提供するための費用が高くなります。ただし、最低死亡給付金は、年齢に関係なく、年間保険料の11倍です。したがって、内部的には、(同じ金額の生命保険に対して)より高い絶対額を調整して、高齢の保険契約者に生命保険を提供する必要があります。そして、これは投資家のリターンの低下に反映されなければなりません(エントリー年齢が高い)。

そして、どのようにして(エントリー年齢が高い)年配の投資家のリターンを低くすることができますか?

保証された基本合計を減らします。すべてのメリットはBasicSum Assuredに関連付けられているため、これらのメリットも低下します。

私が理解しているように、Basic Sum Assuredは、選択したバリアント(ClassicまたはFlexi)に依存しません。いくつかの組み合わせを試しました。他のすべては同じですが、基本保証額は、ポリシーのバリエーションが変更されたために変更されませんでした。

死亡給付 =死亡時の保証額+未払の繰延現金ボーナス(ある場合)+ターミナルボーナス(ある場合)

死亡給付 =死亡時の保証額+未払繰延現金ボーナス(ある場合)+ターミナルボーナス(ある場合)+累積生存給付

死に保証された合計 年間保険料の11倍です。これにより、どちらの変種の死亡給付も年間保険料の10倍以上になります。これにより、このプランからの支払い(死亡給付、生存給付、または満期給付)が免税されることが保証されます。

Sum Assured on Deathは、生存と成熟のメリットを計算するために使用されるBasic SumAssuredとは異なることに注意してください。

分割払いで死亡給付金を受け取ることを選択できます。

プランは参加プランです。したがって、何が得られるかは、ポリシーに対して発表されたボーナスの量(現金またはターミナル)によって異なります。

プランからの支払いが保証されています つまり、満期(両方のバリアント)および存続利益(Flexi選択バリアントのみ)で保証された合計が保証されます。これらの支払いについては、前もって知っています。

次に、さまざまな支払いがあります つまり、現金ボーナスとターミナルボーナスです。

これらの変動的な支払いがどうなるかはわかりません。したがって、キャッシュフローとリターンを正確に計算することはできません。

ただし、この計画に対するコストの影響を評価する方法があります。 IRDAは、生命保険会社が年率4%および8%の総収益に対して暫定的な利益を提供することを義務付けています。

ウェブサイトでいくつかのサンプルテストを実行し、グロスリターンとネットリターンの違いを確認できます。差が大きいほど、悪化します。

古典的な選択 、35歳、保険料支払い期間:10年、保険期間:20年、現金ボーナス:延期、年間保険料=Rs 2 lac

このプレミアムでは、初年度に4.5%、その後の年に2.25%のGSTを支払います。

基本合計保証=Rs。 21.61 lac(SBI Life Webサイトの計算機による)

ウェブサイトによると、総利回り8%p.a。 20 th の終わりに41.43lacになります。 年。

これは、年率4.59%の純利回りです。

したがって、コストは年率3.4%を消費しています。グロスリターンから。または総収益の40%以上(3.25 / 8)。

純利回りは、若い投資家(参入時)では高く、高齢投資家では参入時に低くなることに注意してください。

たとえば、同じ例で、エントリー年齢が35歳ではなく45歳だった場合 、予想される満期額(SBI LifeのWebサイトによる)はRs 40.35 lacで、純利益は4.41%p.aです。政策期間にわたって。基本的な保証額は20.83ラックルピーです。

エントリー年齢が(35歳ではなく)25歳だった場合、投資家は最終的に41.67ラックで、純利益は年率4.62%になります。

したがって、保険料は収益のかなりの部分を消費しています。

フレキシの選択 、35歳、保険料支払い期間:10年、保険期間:20年、現金ボーナス:延期、年間保険料=Rs 2 lac、発表時にサバイバル給付が適用されます。

支払い期間が10年、保険期間が20年の場合、生存給付は11日 の終わりに支払われます。 および16 th 保険年度。

基本合計保証=Rs 21.61 lac

サバイバルベネフィット=保証された基本合計の10%=11 th の終わりに支払われた2.16ルピー および16 th 保険年度。

さらに、SBIライフ計算機によると、年間総利回りが8%の場合、保険証券の満期時に34.39ルピーが得られます。

これは、 4.56%p.a。の純利益です。

政策費用は年率3.44%を消費しました。グロスリターンから。別の言い方をすれば、コストは総収益(3.44 / 8)の40%以上を削減しました。

例では、現金ボーナスを(そして延期せずに)引き出すことができたと思います。それはおそらく全体的なリターンをわずかに増加させたでしょう。

実際のグロスリターン(両方の例で)は、8%p.aより高くても低くてもかまいません。それはあなたの純利益にも影響します。

調査結果は予想通りです。したがって、推奨事項も予想どおりになります。

SBIライフスマートフューチャーチョイスは低返品商品です。さらに悪いことに、それも非常に複雑な計画です。

この計画には投資しないでください。この製品には何のメリットもありません。

投資と保険のニーズを分けておくことをお勧めします。生命保険のニーズに合わせて定期生命保険プランを購入し、投資ニーズに合わせて純粋な投資商品にお金を入れてください。

SBIライフスマートフューチャーチョイスプランに投資する予定はありますか?

SBIライフウェブサイトの製品ページ

SBIライフスマートフューチャーチョイス:製品パンフレット

SBIライフスマートフューチャーチョイス:ポリシーの文言