過去数年間、固定預金の代わりに債務ミューチュアルファンドが推進されてきました。私は、いくつかの明確なメリットがあり、債務ミューチュアルファンドが銀行のFDと比較してより優れた税効果の高いリターンを提供する可能性があることを否定しません。

ただし、元本の返還は元本の返還よりも重要です。 そして、過去数年間の出来事(最近のILFSのデフォルト、Ballarpurのデフォルト、Amtek Autoのデフォルト)は、債務ファンドには銀行のFDにはない多くのリスクがあることを証明しています。したがって、投資家は投資する前に債務ミューチュアルファンドに関連するリスクを理解する必要があります。さらに、債務ミューチュアルファンドには複数のバリエーションがあります。構造的には、バリアントが異なればリスクのレベルも異なります。 したがって、自分にも適したバリアントを選択する必要があります。

この投稿では、流動性のあるファンドを選択する方法を見てみましょう。選択プロセスに進む前に、流動性のあるファンドについて詳しく理解しましょう。

リキッドファンドは、デットミューチュアルファンドの一種です。

これらのファンドは、最長91日で満期を迎える債券に投資します。 したがって、金利リスクはほとんどありません。つまり、金利の変動は流動性ファンドのNAVにあまり影響を与えません。 したがって、流動性のあるファンドへの投資は変動しません。

流動性のあるファンドは通常、非常に信用度の高い証券に投資しますが、信用リスクは依然として存在します。 信用格付け機関(CRISIL、ICRAなど)が誤りを犯すのは珍しいことではなく、その結果、高格付けの信用(IL&FSの場合のように最高格付けの信用でさえ)の信用力は高くありません。基本的に、格付け機関は悪い会社に良い信用格付けを割り当てるという間違いを犯す可能性があります。ちなみに、格付け機関だけではありません。ポートフォリオの証券がデフォルトになった場合、ファンドマネージャーは責任を共有する必要があります。

金利と信用リスクの詳細については、この投稿を参照してください。

ほとんどの投資家は、流動性のある資金を使用して、パーク短期資金または緊急資金を選択します。 償還すると、翌営業日にお金を受け取ります。 50,000ルピーまでの償還の場合、銀行口座に即座に金額が入金されます。

液体資金は、普通預金口座の残高や短期の固定預金の代わりになります。流動性のあるファンドのリターンは保証されておらず、市場にリンクしています。

これは、流動性のあるファンドだけでなく、あらゆる債務ミューチュアルファンドに当てはまります。

債務ミューチュアルファンドは、上振れの余地が限られています。結局のところ、彼らは利子収入とキャピタルゲインを通じて稼ぎます。そして、超過収益は、追加のリスク(主に金利または信用リスク)を取ることによってのみもたらされます。

流動性のあるファンドの場合。より高いリターンは2つの方法で可能です。

2つのファンドが同様の信用リスクと金利リスクを負っている場合、リターンも同様である必要があります。そのような場合、資金の費用はあなたの収益に直接影響します。

これが、費用比率の低いファンドを使用する方がよい理由です。

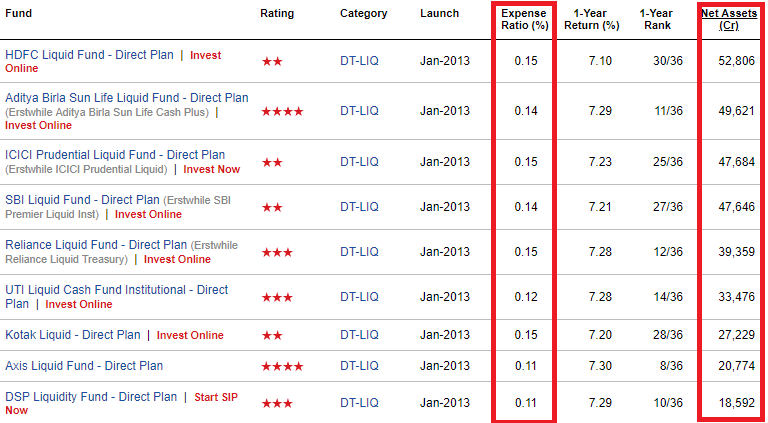

経費率を確認する方法

ValueResearchWebサイトで確認できます。

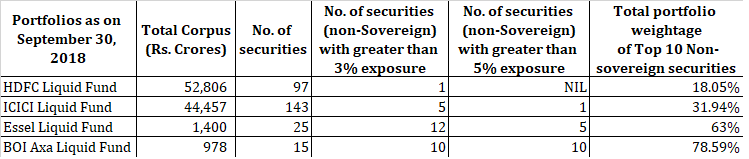

より大きな資金はより多様化する可能性があります。彼らはより多くの証券に投資し、エクスポージャーの集中度が低くなる可能性があります。

前述のように、流動性のあるファンドは金利リスクをあまり負わないかもしれませんが、それでも信用リスクを負います。

1つの企業に10%のエクスポージャーがあるなど、より大きなファンドが持つ可能性は低くなります。

ポートフォリオ内の証券(企業)の1つがデフォルトした場合、どのファンドがより大きな影響を与えるでしょうか?

明らかに、露出が高い方です。

エクスポージャーが8%のファンドの場合、NAVは8%低下する可能性があります(デフォルトがある場合)。一方、エクスポージャーが2%のファンドは、2%しか下がらないでしょう。

2%の低下が良いと言っているわけではありません。それだけで、8%下落するよりはましです。

私は少なくとも10,000ルピーのAUMの流動性のあるファンドを好みます。 流動性のあるファンドの残高は非常に急速に減少する可能性があることを私は理解しています(非常に迅速に消滅する可能性のある多額の機関投資のため)が、より大きなコーパスが出発点として適しています。

これは前のポイントの続きです。

ポートフォリオが集中しているファンドは避けたほうがよいでしょう。これは、ファンドが小さい場合に発生する可能性が高くなります。

2つの大きな流動性ファンドと2つの小さな流動性ファンドのポートフォリオを考えてみましょう。

明らかに、ポートフォリオがより集中しているファンドは、より大きな投資の1つが問題を起こした場合に、より大きな影響を及ぼします。

最初に 、より大きなファンドハウスは管理するためのより大きな評判を持っています。彼らはわずかな損失で投資家に出口を提供するかもしれません。

たとえば、フランクリンAMCは、2016年にそのスキームの1つから問題のある投資を購入しました。そのような動きが投資家に優しいかどうかは議論の余地があります。しかし、投資家は悪い投資から抜け出しました。小さなファンドハウスは、そのようなことをやってのけるための手段を単に持っていないかもしれません。しかし、そうです。大規模なファンドハウスでさえ、多くの企業が債務不履行に陥った場合には役に立ちません。

次に 、より小さなファンドはまた、より良いリターンを示すためにより大きなリスクを取る傾向があるかもしれません(しかし必要ではありません)。彼らは資金を集めるためにそれを必要としています。

上記のように、2つの方法でより良い収益が得られます。

ちなみに、私は小さなAMCに対して何も反対していません。それだけで、私は債務投資のために小さなAMCを好みません。これらの小規模なAMCが一貫したパフォーマンスを示している場合、これはエクイティファンドの場合には問題になりません。

または、それぞれの流動性のあるファンドのポートフォリオを調べて、それらの信用リスクについて評価することもできます 。流動性のあるファンドが何百もの証券を保有している可能性があるため、これは現実的ではないと言わざるを得ません。ただし、場合によっては、ポートフォリオの選択を理解するのはそれほど難しくないかもしれません。

たとえば、 Quantum Liquid Fund を見てみましょう。 。 QuantumAMCは小さなファンドハウスです 。ただし、このファンドは、政府証券およびPSUからのコマーシャルペーパーにのみ投資します(したがって、信用リスクはありません)。安全なリキッドファンドをお探しの場合は、このクォンタムリキッドファンドがおそらく最も安全な選択肢です(小さなファンドハウスであるにもかかわらず)。

逆に、このファンドからのリターンは、同じカテゴリの他のファンドと比較して低くなります(システム全体のデフォルトが表示され始めない限り)。どうして?これは、ファンドが信用リスクを負わないためです。信用リスクがない場合、彼らが稼ぐリターンスプレッドはありません。

流動性のあるファンドの場合、大きなメリットはありません。すべての流動性ファンドの1年間のパフォーマンス(2018年10月27日現在)を比較しました。

デフォルトが発生した3つのファンド(Taurus、Principal Cash Management、Union)を除外すると、最高のパフォーマンスを発揮した(Baroda Pioneer)は年率7.36%でした。最悪のパフォーマンス(量子液体)は6.38%p.a。ちなみに、クォンタムのリターンが低い理由については前に説明しました。

実際、過去1年間で返還されたファンドは5つ(デフォルトを経験した3つのファンドを含む)のみでした。 7.1%から7.36%の間では、過度に賢くしようとしてもほとんど意味がありません。

私の意見では、流動性のあるファンドは騎士党になる場所ではありません。流動性のあるファンドは現金の代わりになります。 流動性のある資金の場合、星を狙う意味はほとんどありません。

より大きなファンドハウスから(大きなコーパスを含む)流動性のあるファンドスキームを選択すれば、問題はないはずです。より深く掘り下げたい場合は、より低い費用比率とより集中していないポートフォリオを選択してください。まあ、事故はまだ起こる可能性がありますが、あなたはあなたに有利な確率を得ることができます。

適切なファンドの選択にまだ問題がある場合は、SEBI登録投資顧問または手数料のみのファイナンシャルプランナーに専門家のアドバイスを求めてください。

CapitalMind:Taurus LiquidFundとBallarpurDefaultに関する記事

Amtek AutoDefaultの投資信託から学ぶべき教訓

MoneyLife:大規模な償還に直面している投資信託スキームから実行