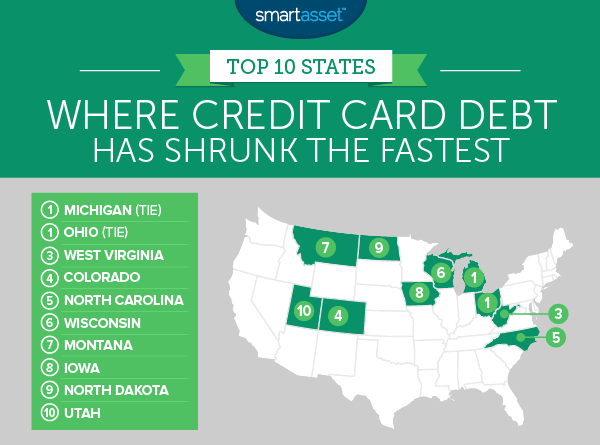

ニューヨーク連邦準備銀行によると、2015年にはアメリカ人の73%がクレジットカードの債務を抱えていました。クレジットカードの借金はあなたに忍び寄ることができます。ある月はその上にいて定期的な支払いを行っていますが、次の月は遅れて追いつくことができません。時には、予期せぬ緊急事態が発生し、遅れをとることがあります。データによると、一部の州の全体的な人々は、他の州よりもクレジットカードによる支払いを順調に進めることができます。各州の平均クレジットカード債務レベルと、2006年から2015年にどのように変化したかを調べました。

クレジットカードの借金を管理するのに苦労していますか?最高の残高移行クレジットカードをチェックしてください。

この調査では、個人所得データとクレジットカードデータの中央値を調べました。 2006年から2015年の間、および2011年から2015年までの各州、およびワシントンDCの平均クレジットカード債務対収益比率の変化率を確認しました。以下のデータと方法論のセクションを読んで、データの入手先と方法を確認してください。まとめました。

1。 (ネクタイ)ミシガン

クレジットカードの債務が最も急速に縮小した州として、ミシガン州とオハイオ州は1位になりました。 2006年から2015年の間に、ミシガン州のクレジットカードの平均債務対収益比率は32.9%低下しました。 2006年、ミシガン州の平均的な居住者は、収入の13.4%に相当するクレジットカードの債務を抱えていました。その数字は2011年に11.5%に、そして2015年に最終的に9%に低下しました。このクレジットカード債務の引き受けに対する不本意は、経済的将来への懸念に一部起因している可能性があります。不況により打撃を受けた後、ミシガン州の収入の中央値は2013年に跳ね返りました。ミシガン州にいて、クレジットカードの負債が減少しているグループに属していない場合は、残高移行クレジットカードがクレジットカードの負債を管理するのに役立ちます。 。

1。 (ネクタイ)オハイオ

2011年から2015年の間に、オハイオ州では、私たちの調査でクレジットカードの平均債務対収益比率が最も急速に低下しました。 2011年、オハイオ州の平均的な居住者は、収入の12.3%に相当するクレジットカードの債務を抱えていました。 2015年までに、その数字はわずか9.3%で、24.5%減少しました。オハイオ州の住民はミシガン州の住民と同様の運命を共有しました。不況の間に収入は減少しましたが、クレジットカードの債務が減少するほど速くはありませんでした。オハイオ州の平均的な居住者は、2008年に合計3,560ドルのクレジットカード債務を抱えていました。2015年までに、その数字はわずか2,480ドルでした。

3。ウェストバージニア

ウェストバージニア州は、平均的なクレジットカードの債務が3番目に速く減少した州です。クレジットカードの平均債務対所得比率は、2006年から2015年の間に33%低下しました。これは、国内で4番目に速い割合です。その傾向は2011年から2015年の間も減速しませんでした。その期間に、収入のパーセントとしてのクレジットカードの負債は10.7%から9.7%に減少しました。これは、その期間に国内で8番目に大きな落ち込みです。

4。コロラド

センテニアル州は4番目になります。コロラド州は、国内で最大のクレジットカードの負債対収入の比率の1つから、パックの真ん中になりました。 2006年、コロラド州の平均的な居住者は、収入の14.3%に相当するクレジットカードの負債を抱えていました。 2011年には12.3%、2015年には10.3%に低下した数字。

5。ノースカロライナ

ノースカロライナ州では、クレジットカードの債務が急速に減少しています。 2006年、ノースカロライナ州の平均的な債務は3,090ドルでした。この数字は2008年にピークに達し、1人あたりの平均クレジットカード債務は3,490ドルでした。ただし、2008年以降、ノースカロライナ州の住民はクレジットカードを賢く利用しています。 2015年のクレジットカードの平均債務額は2,600ドルでした。この期間中、ノースカロライナ州の平均所得は増加しており、クレジットカードの債務対所得比率の低下に貢献しました。もちろん、ノースカロライナ州は大不況の影響を受けませんでしたが、2006年から2015年にかけて収入の中央値は15%上昇しました。

6。ウィスコンシン

Wisconsinitesは、常により保守的なクレジットカードユーザーの一部です。 2006年、平均的なウィスコンシナイトのクレジットカードの負債は、収入の11.3%に相当し、国内で4番目に低い割合でした。 2011年までにその数字は10.2%に低下しました。 2011年以降、アメリカのデイリーランドの住民のクレジットカードの負債が実際に減少し始めました。 2011年から2015年にかけて、ウィスコンシン州のクレジットカードの負債対収益の比率は17.5%低下しました。

7。モンタナ

2006年、モンタナ州の平均的な居住者は、収入の約14.5%をクレジットカードの債務で負っていました。 2015年までに、モンタナ州のクレジットカードの平均債務対収益比率は、前述の14.5%から10.2%に30%低下しました。これにより、2015年のクレジットカードの平均債務対収益比率の点で、モンタナはノースカロライナと同等になります。

8。アイオワ

トップ10の他の州とは異なり、アイオワ州では、主に収入が急速に増加したため、クレジットカードの平均債務対収入比率が急速に低下しています。 2006年から2015年にかけて、ここでの収入の中央値は23%増加し、23,321ドルから28,871ドルになりました。同じ期間に収入が9.8%しか増加しなかったミシガンと比較してください。ニューヨーク連邦準備銀行によると、アイオワ州のクレジットカードの絶対債務も約15%減少しました。同じ時期に、ミシガン州ではクレジットカードの絶対債務が26%減少しました。

9。ノースダコタ

ノースダコタ州のクレジットカードの負債は、アイオワ州のそれと少し似ています。ノースダコタ州のクレジットカードの負債総額は、他の州ほど減少していません。 2006年から2015年にかけて15%減少しました。27の州では、その期間にクレジットカードの債務が急速に減少しました。比較すると、クレジットカードの平均債務対収益比率は国内で最も速く低下しました。ノースダコタ州の住民の収入が急速に増加したため、クレジットカードの平均債務対収入比率は急落しました。主に石油ブームを背景に、収入の中央値は2006年から2015年にかけてほぼ46%増加しました。その急増する収入のために、ノースダコタ州の住民は平均して年収の14%をクレジットカード債務で支払うことになりました。 2015年には8.4%。

10。ユタ

ユタ州は、クレジットカードの負債総額があまり変わっていないもう1つの州です。 2006年から2015年にかけて、ユタ州の住民は1人あたり平均2,840ドルのクレジットカード債務を抱えていましたが、2015年には2,640ドルになりました。これは約7%の減少です。しかし、クレジットカードの負債総額はそれほど減少していませんが、収入は増加しました。ユタ州の住民の平均収入は、2006年から2015年にかけて約21%増加し、収入の中央値は22,404ドルから27,136ドルになりました。急速に増加する収入とゆっくりと減少するクレジットカードの負債は、ユタ州の住民の2015年のクレジットカードの収入に対する負債の比率がはるかに低いことを意味します。

クレジットカードの平均債務率に関する調査では、50州すべてとワシントンD.C.の平均クレジットカード債務と収入の中央値に関するデータを調べました。具体的には、次のデータを調べました。

クレジットカードの負債と収入の比率の2%の変化にわたって各州をランク付けし、両方の指標に等しい重みを与えました。次に、ランクを平均し、それらの平均ランキングに基づいてスコアを適用しました。平均ランキングが最高の州は100を受け取り、平均ランキングが最低の州は0を受け取りました。

私たちの研究について質問がありますか? [email protected]に連絡してください。

写真提供者:©iStock.com / mixetto