中小企業の経営者は、事業の成長、利益の創出、税金の管理、貴重な従業員の誘致と報奨など、多くの重要な優先事項を持っています。中小企業の退職金制度は、彼らがこれらの目的を達成するのに役立つかもしれません。ほとんどの小規模ビジネスプランは、開始が簡単で、実行が安価で、管理が簡単です。

中小企業の退職金制度とは何ですか?中小企業計画は、自営業者とその配偶者、または中小企業の所有者に退職貯蓄を提供する税繰延計画です。中小企業の経営者を従業員が10人未満の事業主と定義する人もいますが、私たちが提供するプランの1つであるSIMPLE IRAは、従業員が100人未満であれば使用できます。小規模ビジネスプランの利点の1つは、事業主が自分のアカウントへの寄付と、従業員に代わって行われた寄付を事業費として差し引くことができることです。

中小企業の退職金制度を設定する資格があるのは誰ですか?自営業から収入を得た人は誰でも中小企業の退職金制度を立てることができます。例としては、コンサルタント、独立請負業者、取締役会メンバー、店主、1099-MISC収入の営業担当者、医師、弁護士、不動産業者、在宅ビジネスの人々などがあります。自営業者の収入が主な収入源である場合でも、個人が中小企業の側にいて他の誰かのために働き続けている場合でも、彼らは自分自身から得られる収入を使用して中小企業の退職プランを設定する資格がありますボス。

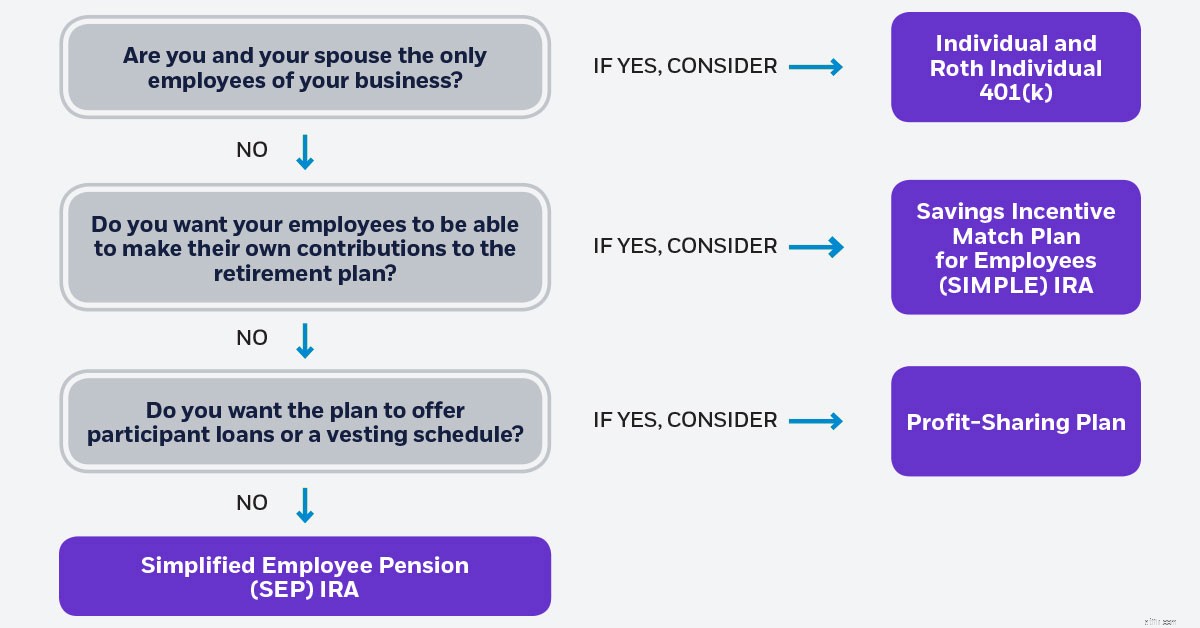

4つの中小企業および自営業の退職プランには、Roth 401(k)機能を提供する個人401(k)、SEP IRA、SIMPLE IRA、および利益分配プランが含まれます。

<セクション>個人401(k)プランは、自営業者や配偶者への貢献を最大化するように設計されており、従来の401(k)プランよりも複雑でなく、維持費も少なくて済みます。個人401(k)について最初に理解することは、貢献は2つのソースから来る可能性があるということです。

これがどのように機能するかというと、事業主は給与のパーセンテージまたは金額を最大$ 19,500まで延期または差し控えます。 50歳を超える場合は、さらに6,000ドル、合計25,500ドルをプランに繰り延べることができます。給与の繰り延べは、収入を減らし、したがって現在の納税義務を減らすために使用できます。あるいは、給与繰り延べの全部または一部を個人ロス401(k)拠出金として指定することもできます。 Rothの寄付では、現在寄付を差し引くことはできませんが、事業主は後で非課税の適格な分配を受け取ることができます。適格な配布とは、通常、5年間の保有期間と59½歳以降に行われる配布です。

寄付の2番目の部分は、利益分配寄付とも呼ばれる会社の寄付です。この部分は、事業が法人化されている場合(または事業主がW-2を受け取っている場合)は収入の25%になり、個人事業主でスケジュールCを提出している場合は収入の20%になります。 2つの貢献部分(給与の繰り延べと利益の分配)は、2020年には合計で最大57,000ドル(2021年には58,000ドル)になる可能性があります。 50歳以上の場合、これらの制限は6,000ドル増加します。この計画により、事業主はかなりの金額を引退のために片付けることができます。

個人およびロス個人401(k)もローン機能を提供し、挫折した場合にローンを組む機会を提供します。既得の口座残高の50%、最大50,000ドルを借りることができます。

この計画は、今年度の寄付を行うために12月31日までに採択されなければなりません。ただし、配偶者以外にフルタイムまたはパートタイムの従業員がいる場合、中小企業の経営者はこの計画を立てることができません。

<セクション>中小企業のためのもう一つの人気のある計画はSEPIRAです。 SEP IRAは、裁量による拠出限度額が高いことを除けば、従来のIRAと非常によく似ています。 SEP IRAの拠出限度額は、所得の25%(個人事業主であり、スケジュールCを提出する場合は所得の20%)で、2020年には最大57,000ドル(2021年には58,000ドル)です。 SEPIRAへの寄付は必須ではありません。雇用主は毎年0〜25%を確保することができます。したがって、彼らが良い年を過ごした場合、彼らは最大額を片付けることができます。一方、期待したほど1年間成功しなかった場合は、わずかな割合を片付けたり、1年間の貢献を完全にスキップしたりすることもできます。 SEPIRAに寄付できるのは雇用主だけであることに注意してください。したがって、事業主が自分のSEP IRAに寄付する給与の割合が何であれ、適格な従業員の給与の同じ割合をSEPIRAアカウントに寄付する必要があります。

事業主は、すべての従業員にSEP IRAへの参加を許可するか、従業員口座に拠出する前に特定の年齢と雇用期間を満たす必要があることを指定できます。年齢制限は21歳を超えることはできず、雇用要件は過去5年間のうち3年間に制限されています。従業員がこれらの要件を超えると、事業主は、自分の口座に寄付するのと同じ割合の給与をSEPIRAに寄付する義務があります。この計画は、事業税の申告期限と延長までに採用する必要があります。

<セクション>従業員が自分の退職金制度に資金を提供するのを手伝ってほしい雇用主にとって、彼らは単純なIRAに興味があるかもしれません。シンプルIRAはミニ401(k)プランと呼ばれることもありますが、従業員が100人未満の企業のみが利用できます。寄付は雇用主と従業員の両方によって行われます。

従業員は、給与の一部をSimple IRAに繰り延べ、最大$ 13,500、または50歳以上の場合は$ 16,500に繰り延べます。給与繰り延べの貢献は、通常、通常の給与の間に各参加者の給与から差し引かれます。

次に、雇用主は、プランに参加している従業員の拠出金を給与の最大3%と一致させるか、従業員が給与繰り延べ部分に参加しているかどうかに関係なく、適格なすべての従業員に2%の非選択的拠出金を提供することを選択できます。計画するかどうか。

3%のマッチング拠出を提供することの利点の1つは、雇用主が自分自身のために拠出する従業員にのみ拠出することです。 2%の非選択的拠出の利点は、これらの拠出が2020年に5,700ドル、2021年に5,800ドルに制限されることです。ただし、給与繰り延べ部分に参加していなくても、適格なすべての従業員に拠出する必要があります。計画。

1.雇用主の拠出に権利確定スケジュールを課すことはできません。つまり、雇用主の拠出がアカウントに行われた直後に従業員が会社を辞めたとしても、そのお金は彼らが保持することになります。

2.従業員が資金調達の最初の2年以内に自分の口座を利用する必要がある場合、従業員が59歳半未満の場合、引き出しには25%のIRSペナルティが課せられます。

今年の寄付を行うには、この計画を10月1日までに採用する必要があります。

<セクション>利益分配計画は、SEP IRAと同じ拠出限度額があり、利益が年ごとに変動する傾向がある雇用主に人気があります。拠出限度額は、2020年の場合は57,000ドル(2021年の場合は58,000ドル)または収入の25%(個人事業主でスケジュールCを提出する場合は収入の20%)のいずれか少ない方です。利益分配計画とSEPIRAの間にはいくつかの違いがあります。第一に、利益分配の貢献に対する権利確定が許可されています。一般に、従業員は、プランでの雇用主の拠出に対する権利を得る前に、一定の時間を完了する必要があります。プランの特典は、その期間の終わりに「権利が確定」すると言われています。雇用主は、プランの設定時に権利確定スケジュールを選択できます。たとえば、従業員に完全に権利が確定する前に3年間働くように要求したり、6年の終わりに完全に権利が確定するまで毎年一定の割合の所有権を与えたりすることができます。拠出金が完全に確定する前に従業員が退職した場合、従業員は事実上資金を没収します。これらの資金は、他の従業員のアカウントに将来寄付するために使用される可能性があります。

利益分配計画とSEPIRAのもう1つの違いは、雇用主は利益分配計画を設定して、従業員が拠出の対象となる前に少なくとも年間1,000時間の勤務が必要になることです。これは、少なくとも20時間働いていないパートタイム、季節、または臨時の従業員がいる場合、雇用主は自分のアカウントに寄付をする必要がないことを意味します。 SEP IRAに対する利益分配計画の最後の利点は、すべての従業員にローンが許可されることです。 50,000ドルまでの従業員の既得口座残高の50%を借りることができます。

今年の寄付を行うには、この計画を12月31日までに採用する必要があります。

以下の情報グラフは、あなたにとって意味のある中小企業の退職金制度を見つけるのに役立ついくつかのオプションを示しています。

<セクション>

<セクション> 多くの事業主は、引退の計画について考えるには、事業運営の日々の詳細に忙しすぎます。ただし、これらの計画は、ビジネスの成長を支援し、雇用主が貴重な従業員を維持し、引き付けるのに役立つ方法です。雇用主が後援する退職金制度は、多くの場合、個人が新しい雇用の申し出を検討するときに尋ねる重要な利点の1つです。さらに、一部のプランにはローン機能があり、挫折した場合にローンを組む機会があります。また、新しい計画を立てる中小企業の所有者には税額控除があります。もう1つの大きな利点は、雇用主のアカウントまたは従業員のアカウントへの寄付が税制上有利になることです。これらの貢献は、事業の課税所得を減らし、税繰延成長を提供します。さらに、これらのプランへの拠出限度額は、標準のトラディショナルおよびロスIRA拠出限度額よりもはるかに高くなっています。中小企業の雇用主は、自分のアカウントと従業員のアカウントにどれだけ貢献するかを制御できます。ほとんどの場合、雇用主は、ビジネスが期待どおりに機能しなかった場合、1年間の資金提供をスキップできます。