さまざまな経費を調整することは、中小企業の所有者であるという仕事を伴います。あなたが負担する費用の1つは、会社の税金です。政府が税金を課すあなたのビジネスのいくつかの側面があります。法定責任を維持するには、中小企業の納税義務を常に把握している必要があります。

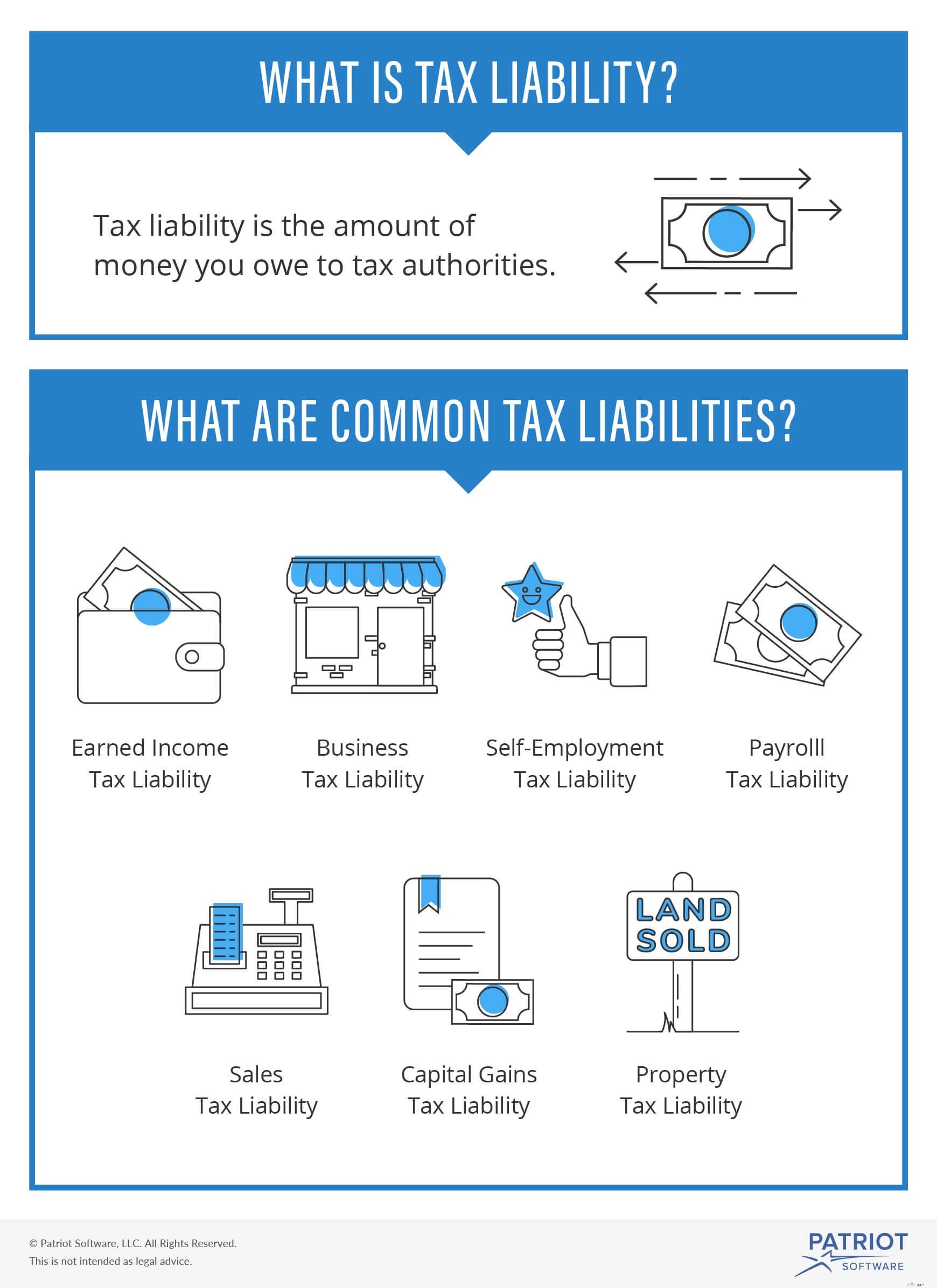

納税義務とは、地方自治体、州政府、連邦政府(IRSなど)などの税務当局に支払うべき金額です。あなたが納税義務を負っているとき、あなたはあなたの債権者に法的拘束力のある債務を持っています。個人と企業の両方が納税義務を負う可能性があります。

政府は、社会プログラムや行政の役割に資金を提供するために納税を使用しています。たとえば、社会保障税は退職金や障害者手当に資金を提供します。

税金負債は流動負債です。流動負債は、1年以内に支払わなければならない短期債務です。通常、通常の事業運営から短期負債が発生します。中小企業の貸借対照表に、他の現在の債務と一緒に納税義務を報告します。

納税義務を怠ると、還付税、納税義務、罰金、利子、さらには懲役刑が科せられる可能性があります。お金の制約のために税金を支払うことができない場合は、支払いの取り決めを立てることができるかもしれません。

あなたのビジネスは、多くの課税対象のイベントから納税義務を負う可能性があります。課税対象のイベントとは、課税所得の獲得、販売、給与の発行など、納税義務が発生する取引です。

政府はどのイベントが課税対象かを決定します。あなたのビジネスで課税対象のイベントが発生した場合、適切な税務当局に支払う必要があります。納税義務の金額は、イベントによって異なります。通常、納税義務は、課税対象のイベント全体のパーセンテージとして計算できます。

フランチャイズ税や物品税など、ここに記載されているもの以外の追加の納税義務がある場合があります。しかし、ここに多くの中小企業の所有者が遭遇する最も一般的な納税義務のいくつかがあります。

働く個人は通常、収入に対して連邦所得税、場合によっては州および地方の所得税を支払う必要があります。

雇用主は従業員の賃金から所得税債務を源泉徴収します。しかし、あなたが中小企業の経営者である場合、あなたは賃金を受け取りません(あなたが法人化されていない限り)。また、賃金を受け取らない場合、所得から源泉徴収される所得税はありません。

あなたがC法人でない限り、あなたの所得税債務にはあなたの事業の所得からの税金も含まれる場合があります。また、年間を通じて推定納税を行うことで、所得税の負債を支払うこともできます。

あなたのビジネスはその利益に税金を払う必要があります。ただし、個人事業主、パートナーシップ、S法人、またはLLC(法人として課税されない)として事業を構築する場合は、パススルー課税を利用できます。パススルー課税とは、事業税があなたの事業を通過してあなたに渡されることを意味します。そのため、個人所得税申告書の所得として事業所得税債務を含めます。

あなたがC法人のようにあなたのビジネスを構築するならば、あなたの会社は独立した法人になります。独立した法人として、あなたの会社は事業利益に対して税金を支払う義務があります。法人税は、個人としての収入に対して支払う税金に追加されます。

C Corpは、21%の連邦法人税率を支払う必要があります。また、あなたの会社は州の法人税も支払う場合があります。

働く個人は彼らの収入に社会保障とメディケア税を支払わなければなりません。従業員の場合、これらの税金は、雇用者および従業員の税金であるFICA税の形で賃金から差し引かれます。自営業者はこれらの税金を自営業税の形で支払います。

中小企業の所有者として、あなたの事業が法人化されていない限り、あなたには自営業の納税義務があります。自営業税は基本的に、社会保障税とメディケア税の雇用者と従業員の両方の部分をカバーします。

あなたの自営業の納税義務はあなたの純利益の15.3%です。勤労所得税と同様に、推定納税を通じて自営業税を支払うことができます。

従業員がいる場合は、給与税の源泉徴収、申告、および納付を行う責任があります。そして、あなたは雇用者税を支払わなければなりません。従業員に差し控えるお金と、雇用主として使うお金が、給与税の責任を構成します。

連邦所得税、州および地方の所得税(該当する場合)、および従業員の賃金からのFICA税を源泉徴収する必要があります。

雇用主として、あなたは各従業員のFICA税に相当する金額を寄付する必要があります。また、連邦および州の失業税を支払う必要があります。

所得税、失業税、およびFICA税が合わさって、給与税の負債を構成します。預け入れスケジュールに従って、これらの税金をIRSに預ける必要があります。

あなたが顧客に商品を売るとき、あなたは消費税に取り組む必要があります。顧客から消費税を徴収した後、消費税の責任があります。消費税は州または地方自治体に送金する必要があります。

消費税は、顧客の総請求額に対する割合です。消費税率は、ビジネスが実際に存在する場所によって異なります。

投資または別の種類の資産を利益のために売却する場合、キャピタルゲイン税の負債が発生する可能性があります。キャピタルゲイン税は、ゲインに対して支払う税金です。あなたの利益は、あなたが資産を購入したものからあなたがそれを売ったものを差し引いたものの差です。

あなたのビジネスは不動産(建物、土地など)を所有していますか?もしそうなら、あなたは固定資産税の責任があります。固定資産税は、不動産所有者が地方自治体に支払う税金です。

固定資産税率は大幅に異なります。あなたの納税義務は、資産の価値に基づいています。一般的に、地方自治体は毎年あなたの税率を再評価します。税率に不動産の市場価値を掛けて、固定資産税の負債を計算します。

あなたの納税義務は合計することができます。高い税金のコストに対抗するために、IRSでは特定のものについて税額控除を請求することができます。税額控除により、納税義務が軽減され、多くの場合、納税額が少なくなります。

調整後の総所得を計算するときに、自営業税の雇用主相当額を控除できる自営業税控除を請求できます。

中小企業のその他の一般的な税額控除には、事業ローンの利子、退職金制度、自動車、ホームオフィス、健康保険料の税額控除が含まれます。

あなたの納税義務に注意を払わないことは大きな問題になる可能性があります。あなたはあなたの納税義務が何であるかを知る必要があります。そして、あなたはそれをバックアップするための記録を持っている必要があります。記録は、あなたの納税義務を決定し、IRSがあなたを監査した場合の証拠として機能するために必要です。

正しい金額の税金を集めて取っておきます。たとえば、給与期間ごとに従業員からの給与税を源泉徴収し、源泉徴収された税金を別の銀行口座に入れます。

中小企業の会計帳簿で経費と収入を追跡することにより、納税義務を追跡します。あなたがあなたの納税義務がいくらであるかを知っているように、税法の最新情報を入手してください。記録にも文書を保管してください。

納税義務の期日を常に把握してください。ビジネスの納税スケジュールをよく理解し、カレンダーで期日をマークダウンします。

納税義務を追跡するには、整理された会計記録が必要です。 Patriotのオンライン会計ソフトウェアを使用すると、書籍の管理と記録の整理が簡単になります。無料トライアルに興味がありますか?今日あなたのものを手に入れよう!

この記事は、元の公開日である2016年7月28日から更新されています。