COVID-19のパンデミック後にポートフォリオを再リスク化する方法について疑問に思っている投資家は、米国の小型株への割り当てを増やすことを検討する必要があります。何年にもわたるパフォーマンスの低下と3月のバリュエーションの崩壊の後、これらの株式は待望の持続的なリバウンドの準備ができているようです。

バリュー投資の支持者は、何年もの間、成長からバリュー株への大きなローテーションを予測してきました。では、なぜ投資家は今それを信じるべきなのでしょうか?

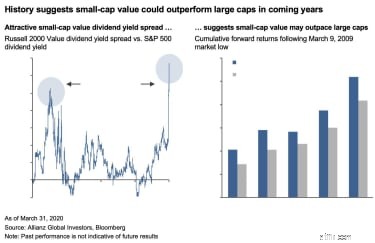

これは私の個人的な意見ではなく、1937年にさかのぼる以前の混乱の徹底的な分析から導き出された結論であり、スモールキャップバリュー(ラッセル2000バリューインデックスで測定)とラージキャップの配当利回りのスプレッドが株式(S&P 500インデックスで測定)は大幅に拡大しました。

以前の各ケースでは、その後、多くの場合、数年間、大幅に、小型株の価値が大型株を上回りました。 3月中旬、ラッセル2000バリューインデックスとS&P 500インデックスの間のスプレッドは、2008年の世界金融危機(GFC)以来最も広かった。歴史的に、これは小型株の価値への魅力的なエントリーポイントを示唆してきました。

「通常」の時期には、小型株と大型株は同様に機能する傾向があり、ラッセル2000インデックスとS&P 500インデックスの間には比較的高い相関関係(平均0.8)があります。ただし、市場の歴史の重要な瞬間に、これらのインデックスは発散し、スモールキャピタルのパフォーマンスの低下がそれらの間に大きなギャップを生み出しています。多くの場合、売り切りの際に、小型株は最も大きな打撃を受け、大型株にさらに広い配当利回りが広がります。

最新のそのようなイベントはGFCでした。

2008年1月の市場売却の際、ラッセル2000バリューインデックスとS&P 500の間の配当利回りスプレッドは、歴史的に平均して約0.19%でしたが、1.05%に急上昇しました。今後5年間で、ラッセル2000バリューはS&P 500を累積50.4%上回りました。

最も打撃を受けている小型株の価値のパターンは、今日繰り返されています。

アメリカ人の大部分が封鎖されたおかげで、中小企業は、収入の損失に耐え、混乱に適応するためのより多くの資源を持っている大企業よりもはるかにひどい苦しみを味わっています。その結果、2020年3月、ラッセル2000バリューの配当利回りとS&P 500の配当利回りの差は、1.34%という新たな高値に急上昇しました。

2008年やその他の歴史的な市場イベントの経験に基づくと、この規模のスプレッドは、小型株が来るべき回復の間にアウトパフォームする能力を持っているという強力なシグナルを表しています。

もちろん、今回は状況が異なる可能性が常にあります。

COVID-19パンデミックに対する市場の反応とGFCの間には確かに重要な違いがあります。最も注目すべきは、2008年の株式売却が業界全体で無差別に発生したことです。現在の危機では、影響は不均一でした。たとえば、大型株では、航空会社、エンターテインメント、レジャーなどの一部の業界がその影響を受けていますが、テクノロジーなどの業界は、より高い評価を維持し、さらには見ています。

これらの違いを考えると、少なくとも大きなキャップの場合、その後の回復も同様に発散する可能性があることは理にかなっています。

しかし、小型株では、COVID-19の売りが激しく、全面的に行われており、セクター間での差別化は事実上ありません。このように、今日の状況はGFCの状況をほぼ完全に反映しています。結果として、回復も以前の危機の回復に類似しており、小型株の価値が再びアウトパフォームする可能性があると結論付けるのは合理的です。

大型株と比較した小型株の機会は、主にCOVID-19の売却後の安全への逃避として、投資家が大型株の成長株に群がったときにもたらされます。さて、最近の株式市場の反発の後、多くの市場オブザーバーは、大きなキャップは評価する余地がほとんどないと見ています。対照的に、小型株の価値の大幅な上昇に賭けるには、小型株の価値と他の資産との間のスプレッドが歴史的な手段に戻らず、中小企業が回復を通じてより広い経済に遅れをとることを信じる必要があります。

小型株の価値に反する要因が1つあります。それは、配当の減少です。配当は、スモールキャップバリューリターンの重要な要素であり(平均で最大40%)、中小企業が配当の削減または廃止を継続することを余儀なくされることは間違いありません。ただし、GFC中に同じ現象が発生し、その後の回復中にアウトパフォーマンスの傾向を妨げることはありませんでした。

とはいえ、現在の危機が経済をどのように再形成しているかを考えると、今日の小型株の価値に傾倒することを検討している投資家は、変化する経済の砂をよりうまくナビゲートして、潜在的なリターンに対する配当削減の抵抗を最小限に抑えながら、最強のファンダメンタルズ。

より低い配当を考慮に入れても、市場は小型株の価値が大型株を上回る可能性があると思われるという明確なシグナルを送っています。過去のデータに納得せず、スモールキャップバリューの長期にわたる業績不振の継続を恐れる投資家は、ワシントンが、連邦政府が危機全体を通じて中小企業を支援することを明確にしたことを覚えておく必要があります。危機。

そのコミットメントは、歴史的なトレンドに対する投資家の信頼を高めるはずです。

歴史は、これらの信号に基づいて行動する時が今であることを私たちに教えています。 「価値のリターン」にまだ疑問を持っている投資家は、Covid-19のパンデミックからの回復の初期段階で、小型株の価値の潜在的に重要なアウトパフォーマンスを見逃すリスクがあります。