Intel(NASDAQ:INTC)とAdvanced Micro Devices Inc(NASDAQ:AMD)の競争は、市場で最高のプロセッサとグラフィックスカードを製造するために戦い続けています。

現在コンピューターを所有している場合は、IntelまたはAMDチップのいずれかで実行されている可能性があります。 Intelは、その優れた製品により長年にわたってリードしてきましたが、AMDは、SonyのPS5およびMicrosoftのXboxシリーズコンソールもそのチップを採用することで、長年にわたって追いついてきました。

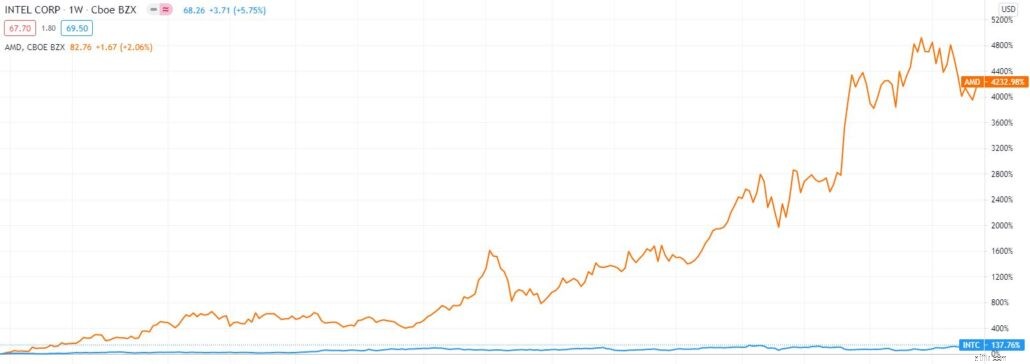

その結果、両社は同じ業界に属していますが、どちらの株も投資家にとっては大きく異なるリターンを生み出しています。過去5年間で、Intelは137%上昇し、AMDは4200%急上昇しました。

今後、AMDは引き続きIntelを上回りますか?

どちらがより良い購入であるかを分析しましょう。

Intelは、すべてのコンピューターの頭脳である中央処理装置(CPU)を発明した最初の企業です。それ以来、インテルは何十年にもわたって市場を支配してきました。それらは、AMDのような他のチップメーカーと比較して、より高いパフォーマンスとより良い効率のチップを継続的に生産してきました。

AMDチップの欠点は、Intelのチップのパフォーマンスに匹敵しようとするため、より多くの電力を消費することでした。これは、チップがより高温になり、ラップトップのバッテリーをより速く消耗し、電気代が高くなるため、不利でした。売上を維持するために、AMDは価格を下げて、価格の面でIntelを下回っています。これにより、AMDは浮き沈みを続けていますが、利益率は大幅に低下しています。

しかし、ここ数年で状況は変わりました。 Intelは自社のチップを社内ファウンドリで製造しており、AMDはチップの製造をTaiwan Semiconductor Manufacturing Company(TSMC)にアウトソーシングしています。何年もの間、IntelとTSMはつま先からつま先までを維持し、隔年でより小さく、より強力なチップを一貫して生産してきました。この垂直統合は、2000年代初頭にインテルにとって大きな成功を収めたことを証明していますが、その成功の鍵となったものが、近年の主な問題の原因になりました。

元CEOのBobSwanとその前任者の下で、Intelは10ナノメートル(2015年の当初の日付から2021年末までプッシュバック)と7ナノメートルチップ(2022年末以降にプッシュバック)の生産に苦労し、蒸気を失い遅れ始めました。

一方、TSMCは、クライアントであるAMDに本質的に利益をもたらす、より小型で技術的に高度なチップの製造に拍車をかけました。 AMDプロセッサにTSMCの7ナノメートルのチップを搭載することで、AMDは、Intelと真正面から競争できるはるかに優れたプロセッサを製造してきました。

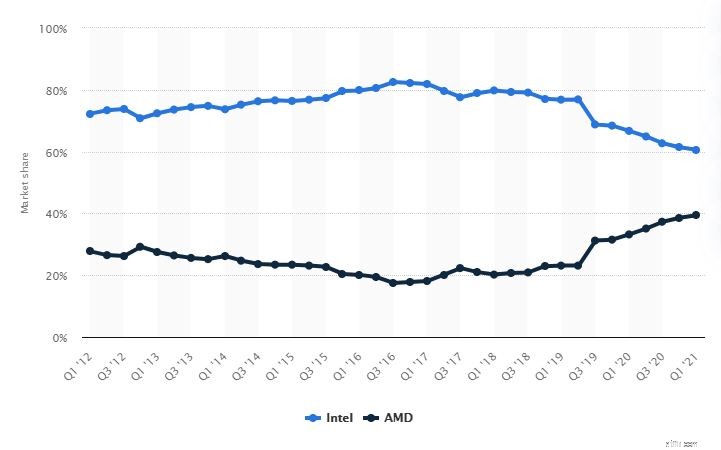

以下のレポートから明らかなように、これがIntelがAMDに懸念される速度で市場シェアを失っている主な理由です。

2012年から2021年までのCPU市場シェア

今後、IntelはAMDに対抗するために多くの追い上げをするでしょう。ただし、7nmチップは大幅な遅延のため、2023年まで到着しないと予想されるため、すぐに起動できない場合があります。

とはいえ、技術は短期間で急速に進歩する可能性があります。さらに悪いことに、AMDは2021年末までに5nm製造プロセスに移行すると噂されています。そのため、短期的には、Intelがその王位を取り戻すことはできないと思います。

それにもかかわらず、インテルの運命を変える可能性のあるシルバーの裏地があります。

まず、Intelには新しいCEO がいます。 、パット・ゲルシンガー。

ゲルシンガーはインテルに30年以上在籍しており、インテルの革新と深い知識で卓越した実績を持つリーダーとしての地位を証明しています。ゲルシンガー氏はスピーチの中で、Intelは今後サードパーティのチップ製造パートナーに大きく依存すると述べた。そうは言っても、彼は半導体の設計者と製造者の両方であるという彼の会社のルーツを放棄していません。

実際、Intelはほとんどの生産を社内で保持します。当然のことながら、社内のファウンドリの運営は、これらのチップの製造に必要な高コストと技術的専門知識のために資本集約的です。それでもなお、Intelは、TSMCなどの主要なファウンドリにアウトソーシングしているAMD、NVIDIA、Qualcommなどの他の「ファブレス」チップメーカーとの差別化を図る唯一の方法であると考えているため、独自のチップを製造することを好みます。

これは大きな野心です。ただし、Gelsingerの複数年にわたる戦略が機能することが証明された場合、会社を好転させる可能性があります。

次に、インテルには2つのコアビジネスがあることを理解する必要があります 。収益の56%を生み出したPC中心のビジネスと、収益の36%を生み出したデータセンタービジネス。

AMDはPCセグメントで間違いなくIntelを上回っていますが、データセンター市場ではAMDは依然としてIntelを下回っています。現在、IntelのXeonチップは依然として世界最速のサーバーCPUと見なされています。さらに、Intelは、データセンターに使用されるカスタマイズされたASICチップを製造する会社であるeASICを所有しています。これにより、顧客が他のソースからカスタムASICチップを購入する必要があるAMDと比較して、Intelはすべてのチップをバンドルできる唯一の企業になります。

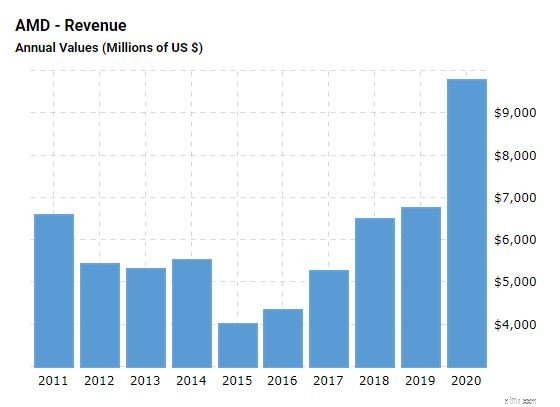

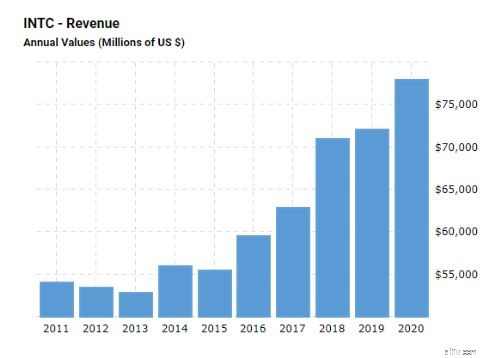

過去数年間、IntelとAMDの全体的な収益は増加していますが、前者は後者との激しい競争に直面していました。両社は、パンデミックによる売上高の増加により、2020年に良好な業績を記録しました。

ただし、収益の伸びに関しては、AMDはIntelの8%と比較して45%とIntelよりもはるかに速く成長しました。成長の違いは、AMDの新しいRyzenCPUとRadeonGPUの発売と、Intelが直面したデータセンターチップとチップ不足の減少の結果でした。

| 収益の伸び | 2018 | 2019 | 2020 |

| インテル | 13% | 2% | 8% |

| AMD | 23% | 4% | 45% |

今後5年間で、AMDは、Intelが追いつくためにIntelの7%の成長率と比較して、19%のより速い成長率で成長すると予想されています。

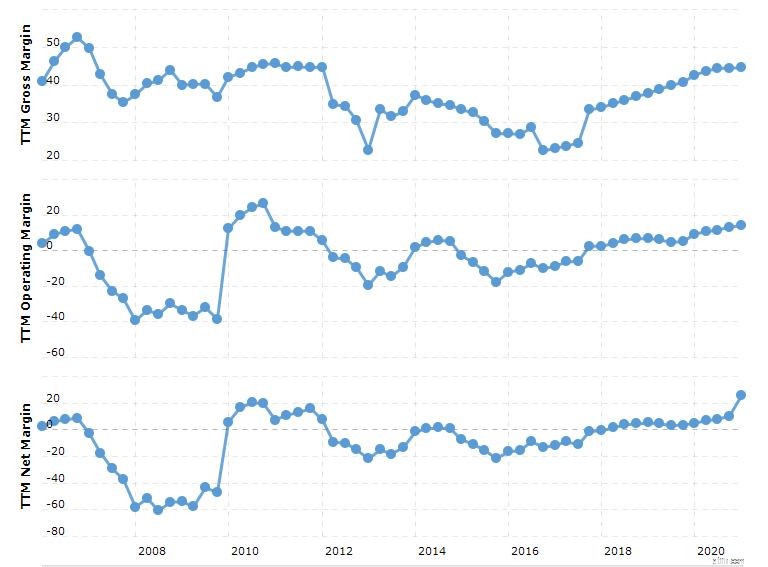

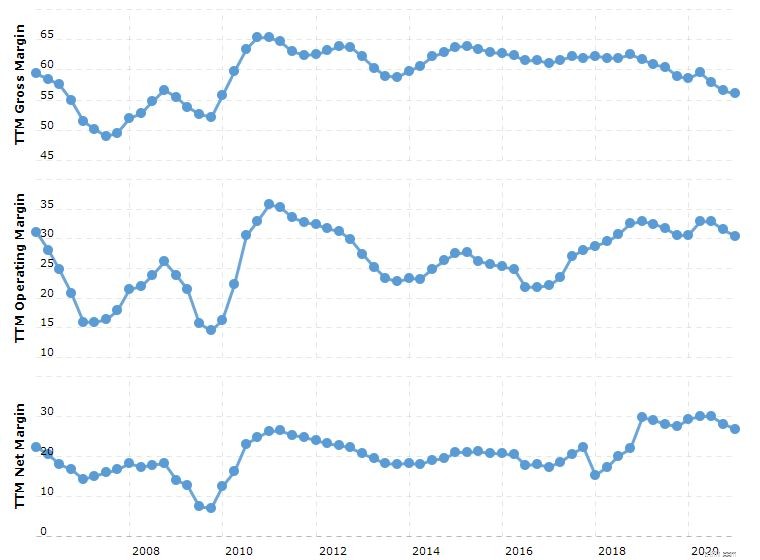

Intelは運用上の問題に直面し続けているため、そのマージンは近年減少傾向にあります。

対照的に、より優れたチップが生産されることで、AMDは価格だけでIntelとの競争から脱却することができました。これにより、何年にもわたって利益率が向上し、会社の収益が増加しました。

財務状態の観点から、AMDはIntelよりもはるかに資本が豊富に見えます。

負債対資本が9.8%、流動比率が2.54、当座比率が1.81であるため、AMDは、インテルの負債対資本が45.57%、流動比率が1.91、当座比率が1.24であるのに比べてはるかに健全です。

>AMDには、短期および長期の債務をカバーする余地がはるかにあるようです。それにもかかわらず、両社は依然として財政的に安定しています。

| AMD | インテル | |

| デットエクイティレシオ | 9.8% | 45.6% |

| 流動比率 | 2.54 | 1.91 |

| 当座比率 | 1.81 | 1.24 |

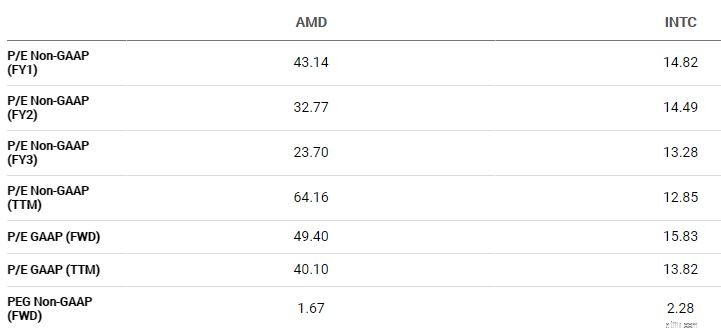

ご想像のとおり、近年のAMDの好業績により、株価は急騰しました。 P / E非GAAP(FWD)が43.14 、AMDは、Intelの約 14.82 のフォワードマルチプルに比べてかなり高価です。 。

それでも、両社の成長を考慮すると、 AMDのPEG非GAAP(フォワード)は1.67であるのに対し、Intel 2.28 。この比率を使用すると、AMDはIntelと比較してはるかに安価に見えます。

そうは言っても、フォワードPEGを使用することは、AMDが引き続きIntelを上回っていることを前提としていますが、競争がどのように拡大するかによってはそうではない場合があります。

IntelはAMDと比較してまだはるかに大きな会社です。 2020年の時点で、その時価総額は2,780億ドルで、AMDの時価総額である1,000億ドルの3倍近くになっています。純利益に関して、Intelは2020年に209億を生み出しました。これは、AMDの25億ドルの8倍です。

これにより、インテルは研究開発のためのより多くの資金力と規模の経済を活用できるようになり、輝かしい時代に戻るのに役立つ可能性があります。

5年間の割引キャッシュフロー法モデルに基づくと、インテルの収益成長率は4.5%CAGRのままであると想定すると、その公正価値は約99ドルであり、これは 45%の上昇に相当します。

一方、AMDの成長率は約25%CAGRです。その公正価値は約84ドルで、現在の株価では正当に評価されています。

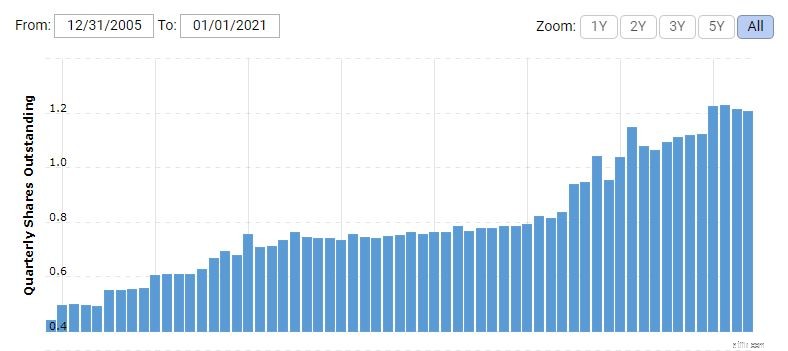

AMDの成長率ははるかに速いものの、株主は株式の希薄化に注意する必要があります。過去数年間、AMDは新しいエクイティを発行しており、市場での発行済みシェアは毎年5〜10%増加しています。

この希薄化が続く場合、成長する収益をより多くの人々と共有する必要があるため、予測される実際の成長はそれほど高くない可能性があります。

私の意見では、半導体業界での地位が必要な場合は、投資ポートフォリオでどちらかを検討することができます。私はAMDを成長の遊びとして見ていますが、Intelは価値の遊びとして見ています。 ( CEOの交代による前向きな感情により、インテルの株価は過去最高に近づいていますが )

AMDがより速い成長率で成長し続け、Intelよりも優れたチップを生産し続けることができると思われる場合は、AMDを検討してください。ただし、Intelがカムバックを行うと思われる場合は、代わりにIntelをポートフォリオに追加することを検討してください。

それでも、すでにIntelの株主である場合は、激しい戦いを繰り広げ、TSMC(AMD)や他のチップメーカーに追いつくための資本的支出が増えるため、今後数年間でIntelの収益が減少することを期待してください。

投資する前に、業界が現在直面している最近のチップ不足を考慮してください。 AMDやIntelなどの企業が製造したチップは、スマートフォン、ラップトップから自動車に至るまで、無数の電子製品の製造に使用されています。

現在、半導体業界は、パンデミックによるサプライチェーンの混乱に加えて、デジタル化の動きによる需要の急増により、チップの不足に直面しています。需要の高まりに伴い、AMDとIntelは、チップの価格を引き上げることができるため、短期的には利益を得る立場にあります。ただし、これらのチップメーカーが価格を引き上げることができる限界があります。

長期的には、この不足に対処できない場合、今後の成長が制限される可能性があります。

執筆時点では、AMDにもIntelにもポジションはありません。