2020年から(パンデミック以外に)取り除けなければならないことが1つあるとすれば、それは私たちの惑星の脆弱性です。 2020年は、記録された2番目に暖かい年であり、2019年のすぐ後ろです。過去10年間で、歴史上最も暑い10年のうち7年が発生しました。オーストラリアでの山火事から、記録的な低温を記録した後に緊急事態を宣言するテキサスまで、異常気象がより頻繁に発生しています。気候変動とは別に、不平等が社会全体に深まるにつれて、人々の間で人種的および社会的不満が高まっています。

多くの政府や利他的な個人は、これと戦うために最善を尽くしています。個人として他に何ができるでしょうか?

私たちのような投資家が私たちの役割を果たし、私たちの世界をより良い場所にし、同時に私たちの投資ポートフォリオに高いリターンを生み出す方法があったとしたらどうでしょうか?

ESGは、環境、社会、およびコーポレートガバナンスの略です。 。 ESG投資は、企業の環境への影響、その社会的側面、およびその統治方法を考慮した投資戦略です。

このような問題には、気候変動、ジェンダーの多様性などが含まれます。このような戦略を採用する投資家は、地球のために利益を上げながら経済的利益を最大化するという目標を共有しています。

出典:unpri.org

ESGの環境的側面は、企業が地球にプラスとマイナスの両方の方法で影響を与えている複数の要因を説明しています。これらには以下が含まれますが、これらに限定されません:

社会的側面は、会社の人に関連する要素を説明します。

それは、従業員がどのように扱われるか、会社が顧客やサプライヤーをどのように扱うか、そして会社が社会全体にどのように影響するかを調べます。これらには以下が含まれますが、これらに限定されません:

ガバナンスの側面では、取締役会の強さや株主の扱い方が考慮されます。これらには以下が含まれますが、これらに限定されません:

投資家がこのフレームワークを使用する主な理由は2つあります。

持続可能な慣行を持つ企業に投資することで、企業がこれらの慣行を継続することを奨励するだけでなく、倫理的に疑わしい慣行を持つ企業に変更を迫ることもできます。

これは最も直感的ではないかもしれませんが、ESG株は投資家がより良いリスクリターンを達成し、市場をアウトパフォームすることさえ可能にする可能性があることを示す研究があります。

ESG株はより広い市場をアウトパフォームする傾向があります 彼らは会社の将来の成長につながる可能性が高い特定の肯定的な属性を持っているからです。

たとえば、よく扱われている多様な労働力は、多様な意見を生み出す可能性があります。それはまた、より勤勉でやる気のある労働力をもたらす可能性があります。これは、企業の財務結果の向上に貢献し、投資家の収益率の向上につながります。資産運用の新興企業であるアラベスクは、 ESGの上位5分の1のS&P 500企業が、下位5分の1の企業を25%以上上回っていることを発見しました 2014年と2018年。

さらに、ESGに焦点を当てた企業の株価も、変動が少ないことがわかりました。 。

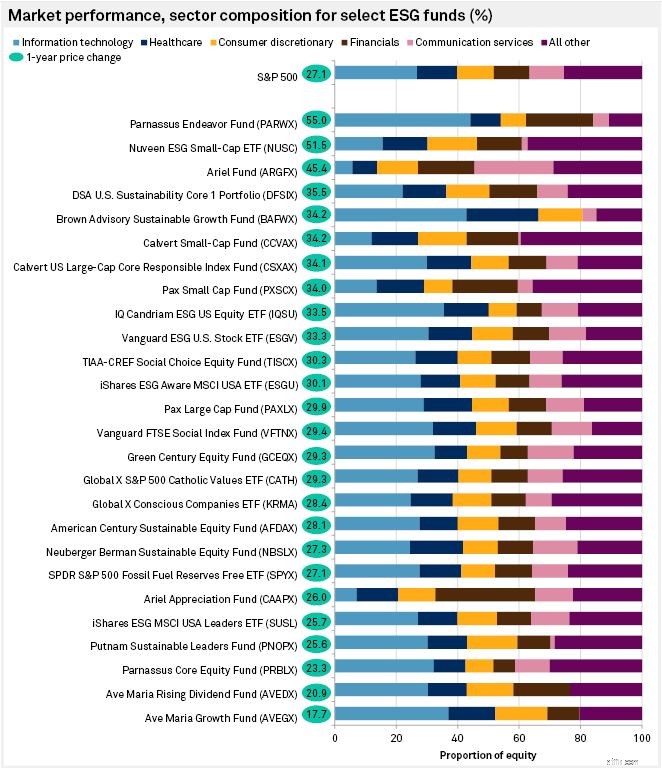

S&Pグローバルマーケットインテリジェンスが行った別の調査では、26のESGファンドのうち、 19がS&P 500ETFを上回っていました 。 2020年の最悪のパフォーマンスであるParnassusEndeavour Fundでさえ、17.7%を返しました。この強力なパフォーマンスは、大規模なテクノロジー企業の株式のウェイトが高いことによって支えられています。これは、これらのテクノロジー企業の多くがESG投資目標と一致しているため、かなり一般的な傾向です。

出典:S&Pグローバルマーケットインテリジェンス

>ESG投資とは別に、「持続可能な投資」や「インパクト投資」などのフレームワークについて聞いたことがあるかもしれません。それらはしばしば同じ意味で使用されますが、いくつかの重要な違いがあります。

ESG投資は、企業の環境、社会、ガバナンスの慣行を従来の財務分析と一緒に検討します。社会的意識のオーバーレイがありますが、ESG投資の主な目的は財務実績です。 ESG企業の数。

SRI投資は、倫理的ガイドライン、個人的な信念、および/または宗教に従って投資を積極的に排除または選択することにより、ESGよりも一歩進んでいます。

SRI投資家は、リターンの創出とビジネス慣行の原則のバランスを取ることを目指しています。企業が高収益を提供できたとしても、SRI投資家はそれをスキップすることを選択できます。

SRI投資家が避けがちな業界には、アルコール生産、防衛製造、ギャンブル業界、化石燃料会社などがあります。

インパクト投資はそれをさらに進めます。財務実績はインパクト投資家に次ぐものです。

代わりに、主な目的は、企業が社会や環境に有益な特定の目標を達成するのを支援することです。投資家は依然として一定の利益を生み出すことができますが、これは多くの場合、意図しない結果です。

上記のように、ESG投資は、投資家にとってより高いリスク調整後リターンを生み出す可能性があります。持続可能なビジネス慣行に取り組んでいる企業は、同業他社よりも優れていることが証明されています 。

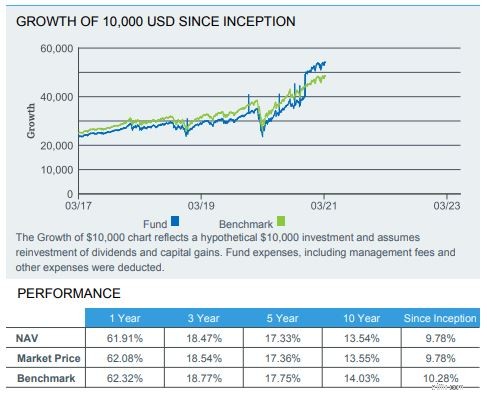

S&P500と比較して、iシェアーズトラストESG MSCI USAリーダーズETFは、過去5年間でかなり好調でした。

第一に、人々からの環境的および社会的懸念に関して、現場でより多くの支援がありました。私たちは、政府に重要な変化を起こすように促す、より多くの環境的および社会的運動を見ています。

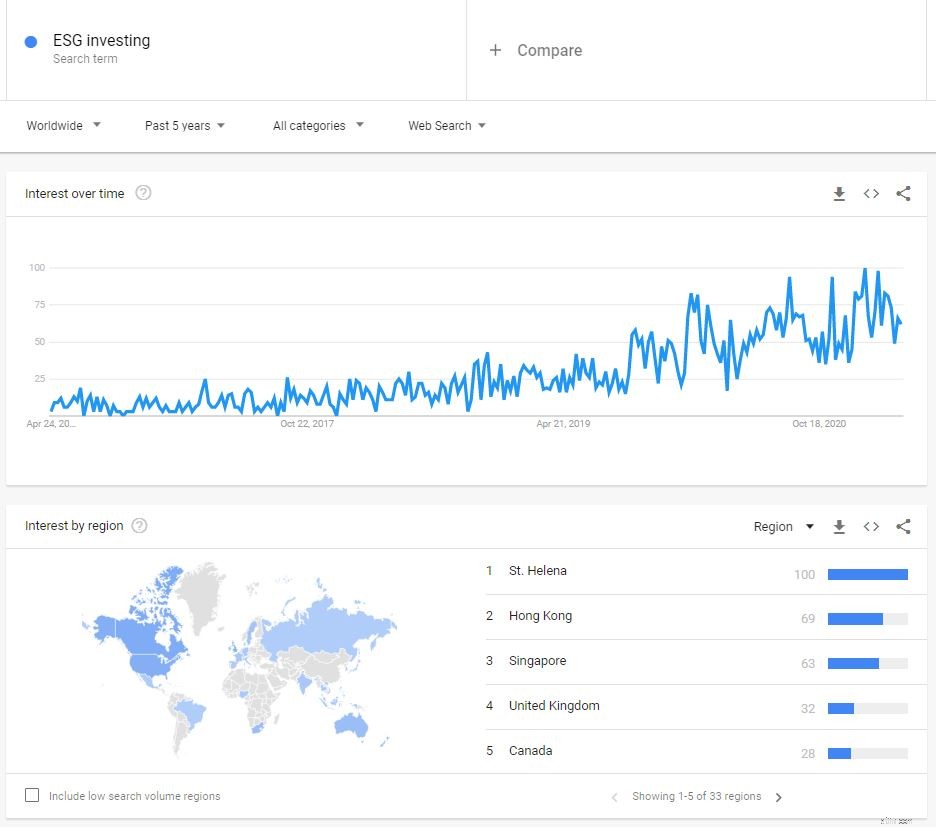

下の画像から、一般の人々がこの分野に関心を持ち、関心を持っているようになるにつれて、過去5年間でESG投資の検索数が増加していることもわかります。

個人は別として、企業はより多くのことを行っています

も国民の関心が高まる中、Surbana Jurong Groupのような企業は、環境に配慮しながら現金を調達するという持続可能性のトレンドを利用しています。最近、Surbana Jurong Groupは、6倍以上のオーバーサブスクライブを行った2億5000万ドルの持続可能性連動債を発行しました。このような絆は、会社を特定の持続可能性目標に結び付けます。その1つは、2030年までにキャンパスで正味ゼロの炭素排出量を達成することです。

シンガポール以外にも、シェルのような大手石油会社がリストラを行っています。同社は、エタノール、オフショア風力発電所、太陽光、さらには水素など、よりクリーンな発電方法に挑戦してきました。これは、2050年までに正味ゼロ排出エネルギー事業になることを目指しており、従来の石油会社にとってはかなり野心的な目標です。それにもかかわらず、これは、より持続可能なビジネスモデルに移行するための企業からの強力なサポートを示しています。

最後になりましたが、世界中の政府がより多くのことを行っています 。

シンガポールでは、政府が気候変動に対処するためのより具体的な計画を発表しました。これらのイニシアチブの一部には、EVを優先してICE車を段階的に廃止することや、2025年までに太陽エネルギーの導入を4倍にして1.5ギガワットのピークにすることが含まれます。

米国では、バイデン政権も気候変動と戦うことを約束しており、米国は初日にパリ協定に再び参加しました。

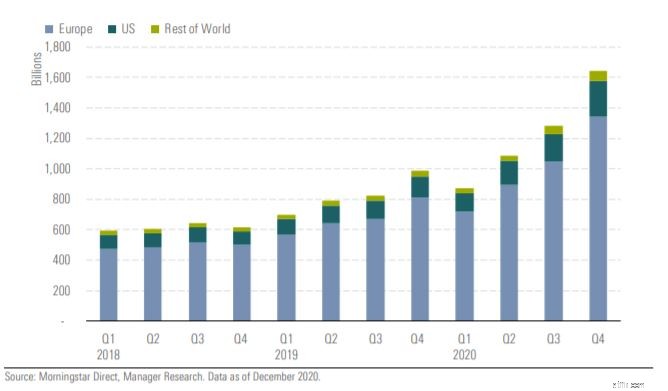

関心の高まりとともに、持続可能なファンドの資産は世界的に着実に増加しています。世界の資産は、2020年の第4四半期に29%増加して1.65兆米ドルになりました。

短期的には、ESG投資家は、このセクターへの資金の純流入から利益を得て、無機的な成長をもたらすことになります。

長い間、限られた財政のために個人がプラスの影響を与えることは困難でした。ただし、ESG投資を利用すれば、引退の見返りを生み出しながら、今すぐ自分の役割を果たすことができます。

グリーンテクノロジー、自動運転車、モバイル決済は、大きな可能性を秘め、環境にも優れた業界のほんの一部です。

さて、いくつかの方法があります。 ESG企業のバスケットを含むETF /ファンドを購入するか、自分で選ぶかを選択できます。

世の中には多くのESGETFがあり、そのほとんどがESG企業に投資を求めるさまざまな方法を持っています。

詳細については、ESG企業の選択方法を説明するプロスペクターをご覧ください。

検討できるETFは次のとおりです。

iShares MSCI USA ESG Select ETF(NASDAQ:SUSA)

このETFは、同業他社と比較して環境、社会、ガバナンスのパフォーマンスが高い企業の米国の大型株と中型株で構成されるインデックスの投資結果を追跡することを目的としています。

そのトップホールディングには、MicrosoftやAppleなどの人気のある名前が含まれています。

より良いリターンを得たい場合は、ESG企業を自分で選ぶことを検討できます。詳細を確認するための手順は次のとおりです。

まず、会社のサステナビリティレポートを見て、会社が何をしているかを確認できます。

次に、メディアの報道を見て、会社の業務と従業員の扱い方についていく。従業員の待遇を評価するもう1つの優れた方法は、Glassdoor.comなどのWebサイトで従業員のレビューを読むことです。

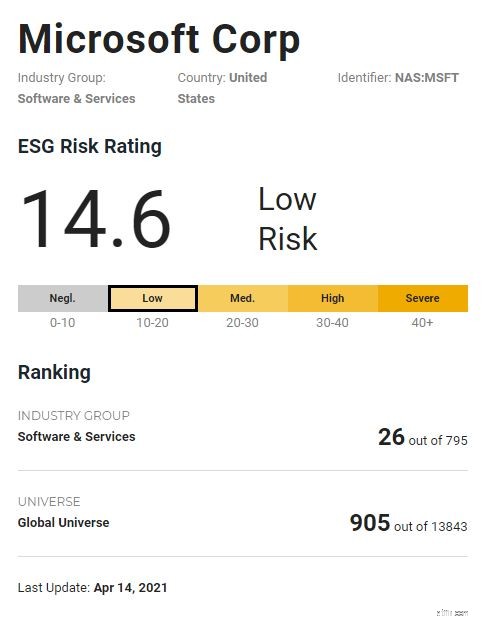

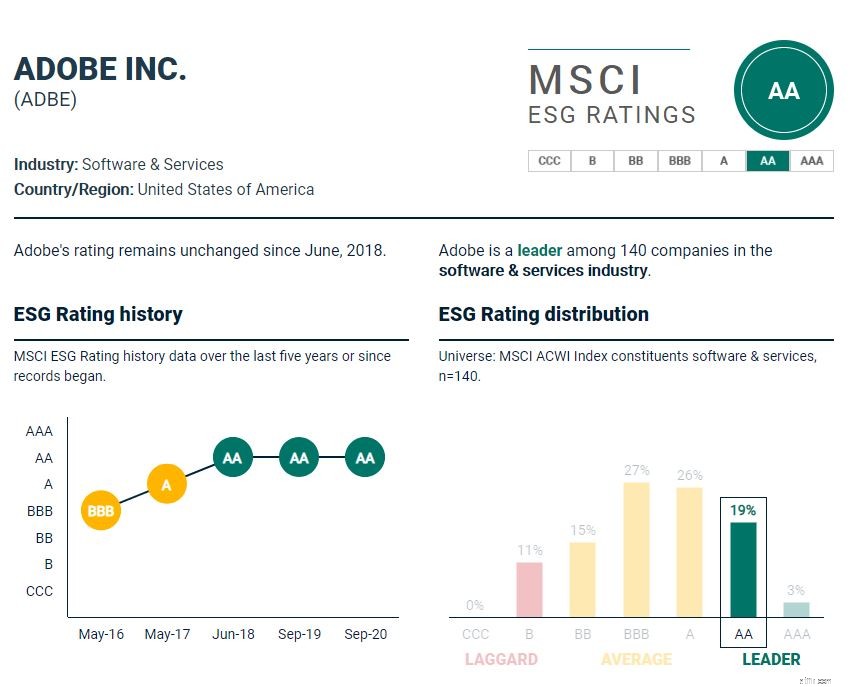

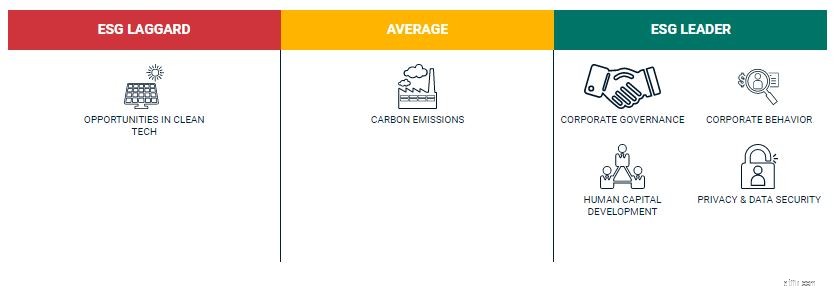

それとは別に、ESG株を見つけるために使用できるSustainalyticsやMSCIESGレーティングなどのツールがいくつかあります。

Sustainalyticsは、モーニングスターが所有するESG調査と評価の世界的リーダーです。

このツールを使用すると、投資家は企業のESGパフォーマンスを同業他社やさまざまな市場と比較できます。

MSCIは、会社のESG格付けと、どのコンポーネントがうまく機能しているか、どのコンポーネントがうまく機能していないかについての内訳を提供する別の会社です。

調査を開始できる評価の高いESG企業を次に示します。

コインには常に2つの側面があります。 ESG投資の2つの主なリスクは次のとおりです。

これはESG投資の大きなリスクです。企業のESG格付けを定義するものは、レビュー担当者によっては非常に主観的です。考え方が異なれば、本質的に、同じ会社の格付け会社間でさまざまな成績が得られます。

たとえば、化石燃料会社はESGファンドの一部であるべきだと思いますか?あるキャンプは、化石燃料会社がその分野で最も効率的である限り、それははるかに環境に優しく、したがって含まれるべきであると主張しています。もう一方の陣営は、化石燃料会社がどれほど効率的であっても、それでも気候変動の主な原因であるため、除外する必要があると考えています。

この種の議論は、ESG投資家が直面している現在の課題です。ますます多くの投資家がこの投資フレームワークに関心を持ち始めているため、ガイドラインが整備され始めていますが、広く認識されている基準には時間がかかります。

MSCIやSustainalyticsなどのサードパーティのデータプロバイダーが提供するESG格付けは、ESG目標に向けた取り組みに関する企業の開示に依存していることがよくあります。ただし、問題は、ほとんどの国が企業にESGパフォーマンスの追跡を要求していないことです。

投資家が入手できる唯一の情報は財務報告からのものであり、それが良い会社と悪い会社をふるいにかけるのを難しくしています。

さらに悪いことに、一部の企業は、自分たちがうまくやっているという誤った印象を与えることによって、事業をグリーンウォッシュする程度にまで進んでいます。

ESG投資はまだ初期段階にあり、ガイドラインはまだ解決されていません。それにもかかわらず、このような投資スタイルへの関心は長年にわたって高まっています。

今後は、従来の指標を使用して会社を分析するという通常のルーチンを継続します。それが済んだら、これらの企業のESGスコアを比較し、上位にランク付けされている企業を優先します。

みんなで自分の役割を果たしましょう。そうしないと、スノーピアサーに描かれているような終末のシナリオが発生する可能性があります😊