2020年3月9日月曜日にSTIが6%低下したとき、投資家は驚きました。市場の崩壊は、2008年の大不況を生き延びたトレーナーにとってもショックでした。市場はすでにCOVID-19の状況から動揺していたため、石油価格の暴落につながるOPEC +の崩壊を誰も予測できませんでした。それは同時に起こっている複数のブラックスワンイベントを含む完璧な嵐でした。

主流メディアと金融ブロゴスフィアからの反応は迅速でした。それでも、首尾一貫した対応を考え出す能力の欠如を裏切った。専門家は、状況が変化したことを認めずに、価値やキャッシュフローに焦点を当てるなど、時代を超えた投資アイデアを再ハッシュしたり、市場がいつか回復することを全員に思い出させたりしている。精神を維持することはそれほど悪くはありませんが、そのような困難な経済状況においても、より首尾一貫した対応が機能するように対処する必要があります。

経済ファンダメンタルズの変化のような状況では、定量的モデルは崩壊する傾向があり、ERMポートフォリオは予想通りにお金を失いました。大きな打撃を受けましたが、投資の防御的な性質により、2020年にSTI ETFが11.76%を失ったとき、パンチは6.65%を失いました。

| 年 | 配当ポートフォリオ | STI ETF |

| 2018 | -5.75% | -4.15% |

| 2019 | + 24.28% | + 8.78% |

| 2020 | -6.65% | -11.76% |

| 全体 | + 9.35% | -7.99% |

今、これまで以上に、前進を決定するために通常の定量的モデルよりもさらに進んでいく必要があります。世界経済を理解するために書かれた他の記事とは異なるように、私はこれらの規則に従って、次に何ができるかを理解しようと思っています。原則は、不況を乗り切る単一株について話すことを避けることです。代わりに、特定の株式の特性を利用するのではなく、時代を超えた原則を反映している可能性のある市場について決定を下したいと考えています。

そこで、2020年に比較的好調なポートフォリオを見つけ、その作成について説明します。この混乱の中で明るい火花を1つ見つけることで、少なくとも、次に何をすべきかを考えようとしている投資家に、前進する方法に関する1つのデータポイントが提供されます。

幸いなことに、2020年のこれまでのところ比較的好調だったポートフォリオが1つあります。

2019年12月2日に、2020年に税金を最適化するためにSupplementary Retirement Scheme(SRS)アカウントを開設しました。これにより、15,300ドルのポートフォリオが小さすぎて、より多くのERM株式を保有できなくなりました。そのため、通常の定量的な財務モデルに従う代わりに、直感を使用して7株のポートフォリオを構築しました。税金の節約はすでにかなりのものだったので、管理のしやすさとともに全体的な防御の質に焦点を当てる必要がありました。

結局のところ、これは私が探していた明るい火花でした:

| 年 | 7ローニンポートフォリオ | STI ETF |

| 2019 | + 1.41% | + 1.14% |

| 2020 | + 1.11% | -11.76% |

| 全体 | + 2.53% | -10.75% |

このポートフォリオの最大の悲劇は、私が投資家の本能に完全に依存してポートフォリオを構築したことです。私が管理しているお金に比べて価値が小さすぎるため、税金の節約により、それをさらに最適化する必要がなくなりました。株はセブン浪人のようなもので、誰も実際にたわごとをすることはありませんが、村を救うために集まったマスターレスのサムライです。私が持っていたのは、ブルームバーグターミナルの背後で多くの時間を費やし、非常に多くのアナリストレポートを読んだため、7つのカウンターを考え出すのにあまり時間を費やす必要がないということです。

欠点は、投資家の本能をリバースエンジニアリングして、ブラックスワンイベントでどのポートフォリオがうまくいく傾向があるかを推測しなければならない可能性があることです。

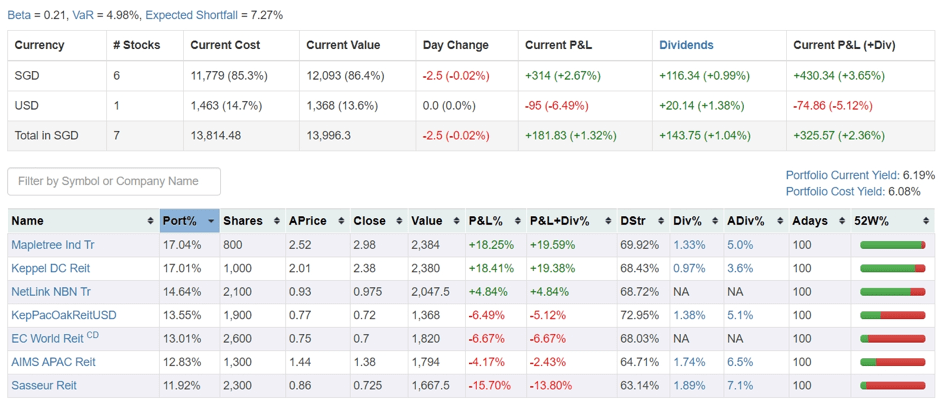

私のSRSアカウントのSevenRoninを見てみましょう:

あなたが個々の株を調べることを好む種類の投資家であるなら、データセンターのREITとNetlink Trustを、これらの試練の時代にあなたの証拠金口座を保持または強化するための防御カウンターとして見るだけです。これらのカウンターは、この期間を通じて利益を維持してきました。

より広いレベルでは、主要なブラックワンイベントを生き残ることができる可能性のある回復力のあるポートフォリオを構築する方法について、これらの原則を導き出すことができるかもしれません。

私が事後分析を試みたときに私に飛びついたのは、単にコレクションがどれほど安定しているかということです。典型的なERMポートフォリオは耐久性があり、ベータは通常0.5で提供されます。私はベータを低く保つという明確な意図を持ってこのポートフォリオを作成しませんでしたが、どういうわけか私の投資家の本能はそれを行うためにキックインしたに違いありません。

不況下では、配当ポートフォリオは成長ポートフォリオよりもうまくいく傾向がありますが、これはあまり快適ではありません。経験的に、より高い利回りに傾くと、他の投資家が失うものの80%を失うことを期待する必要があります。

この選択の現在の配当利回りはまだ6%であり、これは比較的高く、私が学生と一緒に構築するすべてのERMポートフォリオと一致しています。私は配当をしっかりと信じており、一般的に、配当を保持することで私に報酬を与えないポートフォリオは好きではありません。

バーベルポートフォリオは、より良い成長を達成するが、より低い利回りを持つ株と、成長の可能性がより低いより高い利回りの株とを組み合わせたもので構成されています。あるクラスの投資は他のクラスを補完します。ケッペルパシフィックオークREITのデータセンターREITは、EC World、Sasseur REIT、AIMS APACREITを利回りプロバイダーとする成長カウンターです。主な驚きは、COVID-19の発生が中国で発生したことを考えると、2つのカウンターが中国にあることを考えると、ポートフォリオはうまく機能しないはずです。

読者は、このポートフォリオを卸売りでコピーしないことをお勧めします。

市場が回復すれば、市場が回復したときにこのような株式の組み合わせがうまく回復する可能性は非常に低いと思います。代わりに、投資家はポートフォリオをより防御的に傾けるために、より広い原則を組み込むことを検討する必要があります。このSRSアカウントを改善すれば、Keppel Infrastructure Trustのような堅固なものと、ここ数か月で多くの投資家が嫌うようになったEagle HospitalityTrustのような無謀な配当賭けを組み合わせることができます。

すべての場合において、これは市場を混乱させるのに間違った時期です。したがって、バーゲンハンティングを行うことにした場合は、多くの株式に分散し、資本を分割して、今後数か月にわたって株式市場に資金を注入してください。

読む:すべての市場国に最適なポートフォリオを構築する方法