投資家、特にシンガポール人は、おそらくインデックスファンドよりも上場投資信託(ETF)に精通しているでしょう。

どちらもインデックスを追跡し、インデックスの構成要素に密接に投資することでリターンを模倣しようとすることが知られています。

彼らが同じ仕事をしているのなら、なぜ彼らは異なる名前を持っているのですか?

違いを見つけましょう…

ヴァンガードはインデックスファンドのチャンピオンであり、その背後にある発案者はジョン・ボーグルでした。彼は金融業界に革命を起こすことに成功し、より多くの投資家にインデックス投資を採用させました。

彼は 1975年12月31日に最初のインデックスファンドを立ち上げました。 。 S&P500インデックスを追跡します。

最初のETFは 1993年1月22日にのみ開始されました 、約18年後。マネージャーはステートストリートグローバルインベスターズであり、S&P500インデックスも追跡しているのは当然のことです。

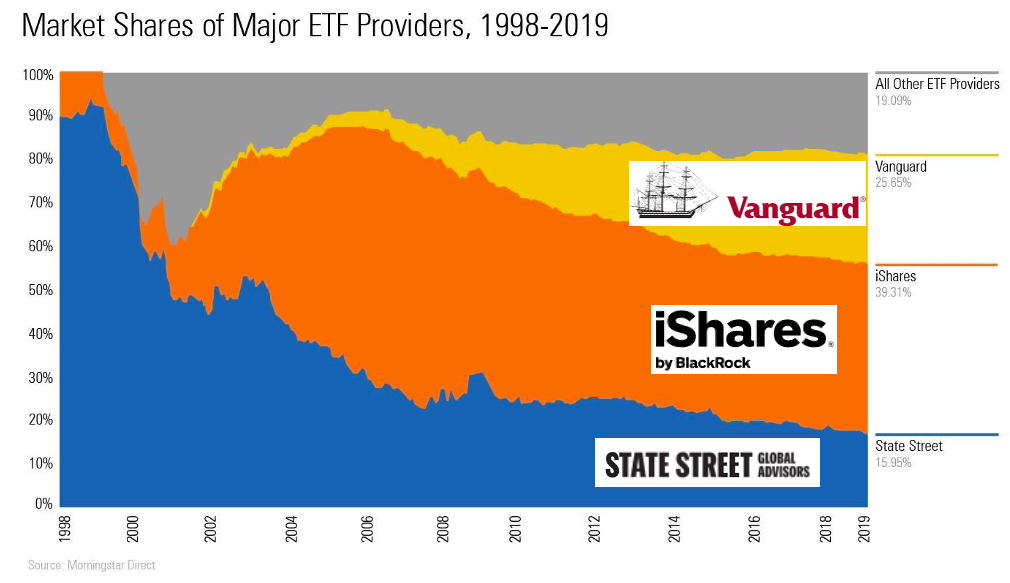

現在、ブラックロックは、iシェアーズブランドのETFを保有する資産で最大のETFマネージャーです。

ヴァンガードは2000年代初頭にETF事業に参入しましたが、近年、より多くの市場シェアを獲得しています。

ただし、インデックスファンドとETFの両方を考慮に入れると、バンガードは2019年に50%以上の市場シェアを保持しました。

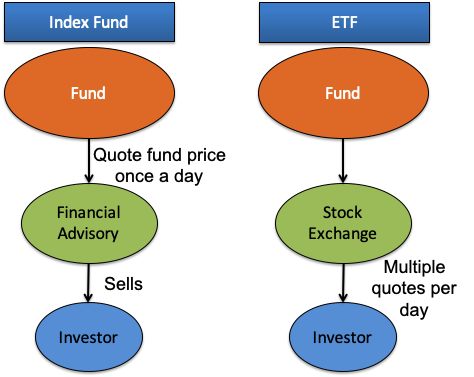

名前が示すように、上場投資信託は証券取引所で取引されています。

利点は、ETFを株式のように売買でき、買い手と売り手の間の需要と供給の影響を受けることです。

ETFには純資産価値(NAV)と呼ばれる基本的な価値がありますが、需要と供給がうまくいかない場合、ETFの価格はこの価値から逸脱する可能性があります。ほとんどの場合、価格はNAVに非常に近いです。

取引メカニズムはまた、ETFが常にユニットを作成または償還する必要がないことを意味します。売り手は自分のユニットを買い手に譲渡できるため、運用資産(AUM)は同じままです。

しかし、これはインデックスファンドには当てはまりません。

それらは取引所で取引されておらず、ファイナンシャルアドバイザーによって、またはマネージャーのプラットフォームを介して直接販売されています。ユニットは、誰かが購入したいときに作成され、別の人が販売しているときに償還されることがよくあります。

もちろん、これらのトランザクションは、AUMにもあまり変更がないように、相互に相殺することができます。価格は通常、タイトなビッドとアスクのスプレッドを持つNAVに基づいています。

1日以内に異なる価格で取引できるETFとは異なり、1日1つの価格しかありません。インデックスファンドを販売した仲介業者(ファイナンシャルアドバイザーなど)によっては、販売手数料がかかる場合があります。

あなたが米国に住んでいない限り、インデックスファンドはほとんどの投資家にとってそれほどアクセス可能ではありません。

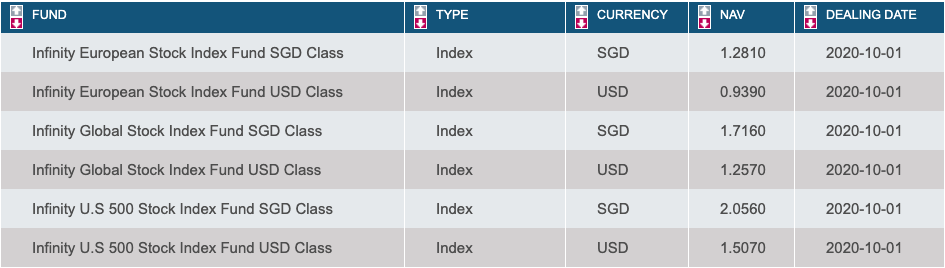

シンガポールでも、ライオングローバルインベスターズがこれらの6つのインデックスファンドを提供することだけを期待できます:

残念ながら、これらのインデックスファンドはより高い費用比率を持っています ETF相当より。たとえば、US 500ストックインデックスファンドは年間0.71%を請求しますが、米国にリストされているSPDR S&P 500 ETFは0.095%を請求します。これは約7倍の費用がかかります。

または、本当に インデックスファンドに興味がある場合は、Dimensional Fund Advisorsからインデックスファンドを配布する地元のロボアドバイザー(Money OwlやEndowusなど)を検討することができます。経費率は約0.4%と推定されています。

バンガードは個人投資家にインデックスファンドを提供していませんが、あなたがシンガポールの認定投資家であり、大量に購入することを計画している場合、彼らはあなたを楽しませます。

比較すると、ブローカーがアクセスを提供している限り、都合の良いときに、世界中のどこでも取引所を介してETFを購入できます。

ETF 取引所で取引されるため、通常の仲介手数料 。

米国では、一部のブローカーがETFの取引に手数料ゼロを提供し始めています。 SGXに上場されているETFの場合、ほとんどのブローカーは依然として約S $ 25の最低手数料を請求しますが、最低手数料を廃止するためのいくつかの提案により、より安くなっています。

これにより、投資額が少ない投資家にとって費用効果が高くなり、ドルコスト平均法が可能になります。また、ETFが外国取引所に上場されている場合、一部のブローカーはカストディアン手数料を請求する場合があることに注意することも重要です。カウンターあたり月額約2ドルですが、最低手数料を超えると免除される可能性があります。

インデックスファンド ファイナンシャルアドバイザーから購入することも、FSMOneなどのDIYプラットフォームから直接購入することもできます。

ファイナンシャルアドバイザーは、あなたが彼らのサービスを使い続ける限り、彼らの推薦のために少なくとも1%の販売料金を含めるか、または年間ラップ料金を請求するかもしれません。ロボアドバイザーを使用してインデックスファンドのポートフォリオを管理している場合は、1%のアドバイザリー手数料を削減できます。

FSMOneには販売手数料はかかりませんが、四半期ごとに0.0875%のプラットフォーム料金を支払います。

ETFはパッシブインデックス投資とほぼ同義ですが、積極的に運用されているETFがあります。 ARKは最近、優れたパフォーマンスを達成していることを思い浮かびます。ARKイノベーションETFは、2015年から2020年の間に年間29.09%のリターンを達成しました。

とはいえ、ETFの大部分は受動的に管理されているため、ETFがインデックス投資と同等であると広く想定するのは間違いではありません。

一方、インデックスファンドはすべてパッシブインデックス投資に関するものです。それ以外の場合は、米国ではミューチュアルファンド、シンガポールではユニットトラストと呼ばれます。これらはアクティブな投資ファンドであり、ファンドマネージャーは証券を厳選し、ベンチマーク対象のインデックスよりも優れたパフォーマンスを発揮します。

そこに、私はETFとインデックスファンドの5つの違いを説明しました、そしてあなたはそれらについてより良い考えを持っているべきです。

あなたがシンガポールの投資家であるならば、ETFがそのアクセス可能性と費用効果のためにより良い選択であることは私には非常に明白です。

とは言うものの、投資についてあまり考える必要がなく、他の誰かにそれを処理してもらいたい場合は、もう少し料金を払ってもかまわないのであれば、ロボアドバイザーを利用するのが良い解決策かもしれません。

とにかく、インデックス投資は長期的なものであり、複利計算プロセスを時期尚早に中断しないでください。 ETFまたはインデックスファンドを選択したかどうかに関係なく、それを堅持してください。