上場投資信託(ETF)とインデックスファンドは、分散型エクイティポートフォリオを構築するための低コストの方法です。

どちらも受動的な投資です。どちらもベンチマークインデックスのパフォーマンスを複製しようとします(そして打ち負かそうとはしません)。たとえば、Nifty 50ETFとNifty50インデックスファンドはどちらも、インデックスファンドのパフォーマンスを再現しようとします。

これは、ベンチマーク指数と同じ比率で構成要素を保持することによって達成されます。したがって、Nifty 50に15%のリライアンスインダストリーズと10%のHDFC銀行がある場合、NiftyETFとNifty50のインデックスファンドポートフォリオにも15%のリライアンスと10%のHDFC銀行があります。裁量なし。

予想通り、ETFとインデックスファンド(同じベンチマーク)からのリターンも同様の線に沿っています。

では、ETFとインデックスファンドの違いは何ですか? ETFとインデックスファンドのどちらが良いですか?どこに投資すべきですか?

この投稿で調べてみましょう。

読む :上場投資信託(ETF)とは何ですか?

ここでの根本的な違い。

資産運用会社(AMCまたは投資信託会社)からインデックスファンドを購入します。インデックスファンドをAMCに売却します。

あなたは仲間のトレーダーからETFを購入します。あなたはトレーダーに売ります。 ETFの売買は、株式の売買と同じです。

あなたが大規模な投資家である場合は、AMCからETF作成ユニットを直接購入することができます。たとえば、NiftyETFをICICIPrudentialから直接約Rs80 lacで購入できます(2021年5月17日現在)

インデックスファンドの場合、AMCから売買するため、流動性は問題ありません。 AMCは流動性を確保する必要があります。

ETFの場合、他の投資家/トレーダーから売買するため、流動性が懸念される可能性があります。

購入したい場合は、販売者を探す必要があります。

販売したい場合は、購入者を見つける必要があります。

AUMが大きいETFは流動性が高いと思われるかもしれませんが、常にそうであるとは限りません。 ETFの流動性は、原証券の流動性とETFのマーケットメイクのレベルの関数です。 ETFの流動性の詳細については、このペーパーを参照してください。

アドバンテージETF。

朝、市場は急落します。この秋は一時的なものであり、市場は数時間以内に回復すると思います。ニフティは15,000で始まり、14,500に下がりますが、跳ね返って15,000で終わります。

このような日中の市場の下落を利用できますか?

インデックスファンドではありません。

インデックスファンドは、最終日NAV(最終日インデックスレベルにリンク)でのみ売買できます。したがって、インデックスファンドを通じて日中のボラティリティを利用する方法はありません。

ETFでは可能です。

ただし、ETFを使用すると、株式と同じように1日を通して売買できます。したがって、ETFを通じて日中のボラティリティを活用できます。

そのような日中の取引が有用であるかどうかは別の問題ですが、ETFはあなたにその柔軟性を与えます。インデックスファンドはそうではありません。

インデックスファンドは、直接型と通常型の両方で提供されます。インデックスファンドの直接プランに投資すると、手数料を節約できます。

ETFにはそのような概念はありません。

あなたは取引所でETFを購入し、それだけです。

ValueResearchのWebサイトでは、通常のセクションにETFが表示されており、誤解を招く可能性があります。 ETFを購入する際に手数料はかかりません。それは、あなたが仲介手数料を支払う(手数料ではない)株式のようなものです。

アドバンテージインデックスファンド。

投資信託を購入する場合、取引費用は発生しません(印紙税を除く)。

販売中も取引費用はかかりません(STTを期待してください)。

ETFの場合、証券取引所で売買する必要があるため、仲介などの通常の取引費用が発生する必要があります。

従来のブローカーまたはICICIDirectなどのフルサービスブローカーを使用している場合、これらの料金は高額になる可能性があります。

純粋にコストのためにインデックスファンドよりもETFを購入する場合、そのような取引コストは何年もの節約を前もって一掃する可能性があります。

Nifty 50 ETFの費用比率が0.1%(10 bps)であるとしましょう。ニフティインデックスファンドの費用比率は0.15%(15 bps)です。費用比率が5bps低いため、ETFを採用することにしました。

これで、ETFを購入するために50 bpsの仲介手数料(およびその他の料金とGST)を前払いする必要がある場合、10年間のコスト削減を前払いで支払うことになります。 ETFに投資することで5bps(0.05%)節約できます。ただし、そのような節約のために、前払いで50bpsを支払います。あまり意味がありませんよね?

販売時に同じレベルの取引費用が発生します。

したがって、この点に注意してください。

Zerodhaなどのディスカウントブローカーを利用している場合、ブローカーはそれほど問題にはなりません。

ETFはインデックスファンドよりも費用比率が低い傾向があります。

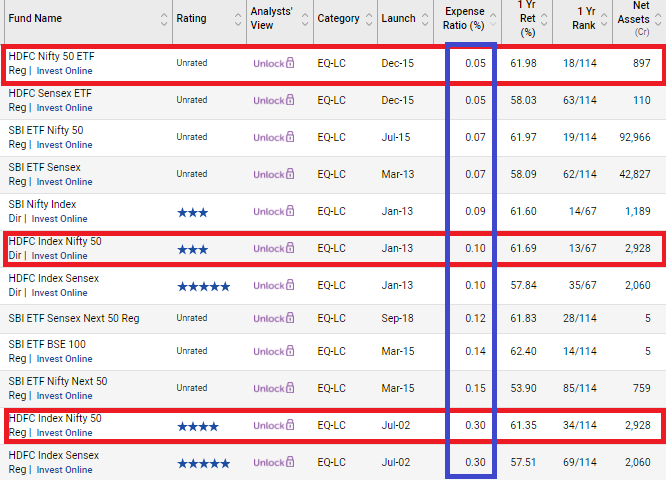

私は、HDFCとSBIETFおよびインデックスファンドに関する以下のデータをValueResearchWebサイトからコピーします。

上記では、ETFスキームの名前のどこかに「ETF」が表示されます。費用比率はインデックスファンドよりも低いです。 ETFの費用比率とインデックスファンドの通常プランの費用比率を比較すると、その差はさらに大きくなります。

ただし、ETFの費用比率がインデックスファンドの費用比率よりも低くなければならないという規則はありません。通常、AMCは逃げることができるものは何でも請求します。

AMCの観点からは、ETFはインデックスファンドに比べて管理が容易です。インデックスファンドでは、AMCはスキームへの流入とスキームからの流出を管理する必要があります。 AMCは、投資家に無制限の流動性を提供する必要があります(投資家はいつでも償還できます)。

ETFにはそのような問題はありません。 ETFユニットがAMCに発行されると、売買はあなたの頭痛の種です。あなたは取引所で買い手と売り手を見つける必要があります。 AMCは気になりません。ベンチマークインデックスが変更されたときに原資産ポートフォリオのバランスを取り直し、原株からの配当を管理する必要があります(これはインデックスファンドでも発生します)。

これは、ETFの費用比率がある程度低いことを説明しています。さらに、上記の理由により、ETFはインデックスファンドよりもトラッキングエラーが少ない可能性があります。

ちなみに、Nifty50やNiftyNext 50ETFだけではありません。他のインデックスにもETFがあります。このような指標では、AMCははるかに高い費用比率を請求します(上の図に示されているよりも)。

NAV(純資産価値)とは何ですか?

ミューチュアルファンド(ETFやインデックスファンドを含む)の場合、NAVは単に原資産の価値を発行済み株式/ユニット数で割ったものです。

投資信託スキームが株式Aの1000株と株式Bの1000株を保有しているとしましょう。1日の終わりに、株式Aの最終取引価格は100で、株式Bは50です。ポートフォリオに他の資産はありません。

ポートフォリオの合計値=Aの株式数* Bの最終取引価格+ Bの株式数*株式Bの最終取引価格

1000 * 100 + 1000 * 50 =Rs 1.5 lac

ここで、AMCが10,000ユニットのMFスキームを発行したとしましょう。

その場合、スキームのNAV =1.5 lacs / 10,000 =15

インデックスファンドの売買は、終日NAVでのみ可能です。 そして、それがインデックスファンドユニットの価格です。

ただし、ETFは1日を通して売買できます。また、価格(購入/販売)はNAVとは異なる場合があります。

また、A株とB株の市場価格は1日を通して変動します。原株の価格が変動すると、ETFのNAVも変動します。

理想的には、ETFNAVのできるだけ近くで売買したいと思うでしょう。したがって、買いまたは売りの入札は、リアルタイムのNAVで(前日の終値のNAVではなく)行う必要があります。

しかし、ETFのリアルタイムNAVとはどのように理解しますか?幸い、AMCはこのようなリアルタイムNAVを定期的にリリースしています。それぞれのAMCWebサイトでリアルタイムNAVを確認できます。日本インドAMC、ICICIプルデンシャルAMC。

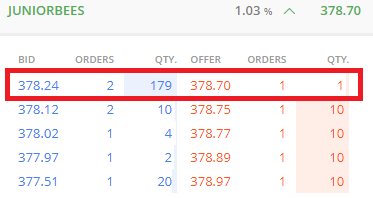

日本インドジュニアビー(Nifty Next 50 ETF)のリアルタイムNAVを確認し、NSEの相場を入札/質問しました。

当時、リアルタイムNAVは377.78でした。したがって、購入者の場合は、リアルタイムのNAV以上の購入はしたくないでしょう。

ただし、最良の入札でさえ、リアルタイムNAVは高くなります。良くない。

価格とNAVの差がはるかに大きくなる場合があります。

ETFに投資したい場合は、ETFを選択する際にこの側面を考慮してください。

私の意見では、ETFはインデックスファンドよりも優れた商品です。

ただし、少なくとも今のところ、ETFの売買は課題です。

ETFに投資するには、dematアカウントが必要です。価格とNAVの違いを理解する必要があります。可能な限りリアルタイムNAVに近いものを購入するようにしてください。低コストのブローカーと協力してください。いくつかの取引スキルが必要です。

ETFでSIPを運用することはできません。したがって、投資を自動化することは困難です。一部のブローカーは、成行注文を通じて同様の設定を許可する場合がありますが、市場注文は、流動性が低く、ビッドアスクスプレッドが高く、価格とNAVの差が大きいETFではリスクになる可能性があります。

いくつかのAMCは、ETFに投資するファンドオブファンズスキーム(FoF)を開始しました。たとえば、ICICI Prudentialは、低ボラティリティETFに投資する低ボラティリティFoFを開始しました。 FoFを使用すると、基礎となるETFの売買について心配する必要はありません。 AMCがそれを管理します。投資家にとってより簡単になります。流動性を心配する必要はありません。 SIPを実行することもできます。

ただし、FoF構造には2倍のコストが発生することを理解する必要があります。 FoFのコストと原資産ETFのコスト。 AMCが単にインデックスファンドを立ち上げていたらもっと良かったでしょう。

今のところ、ETFにはさまざまな利点がありますが、取引と実行が容易なため、インデックスファンド(場合によってはFoF)を使い続けます。私の意見は将来変わるかもしれません。

はい、今のところETFよりもインデックスファンドを好むと言うときは、インデックスファンドの直接プランを意味します(通常のプランではありません)。