この記事では、小型投資信託の戦術的な出入り戦略について説明します。最悪のパフォーマンスの小型ファンドに対する戦略の影響は、購入して最高のものを期待するよりも優れたオプションとして浮上するのに十分有望です 小型投資信託のSIP。

通常の読者は、freefincalが常に小型投資信託に投資するという考えに反対していることを知っているかもしれません。非常に不安定な性質があるため、リターンは短期間で壮観なものから悲惨なものへと変化する可能性があり、横向きの市場の動きによって最も影響を受けます。

「SIP」を素朴に信じている個人投資家は、最近示したように、小型株のSIPを開始した場合、投資の運命を運に任せるだけです。小型株ミューチュアルファンドのSIPがお金と時間の無駄である理由。スモールキャップミューチュアルファンドの代替の戦術的な売買戦略は、以前に実り多いことが示されていました。スモールキャップミューチュアルファンドからの利益予約:それは機能しますか?

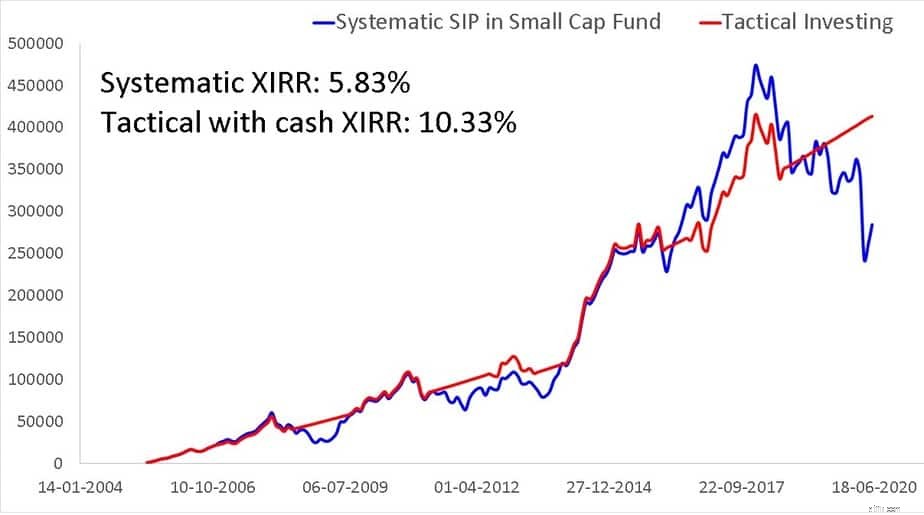

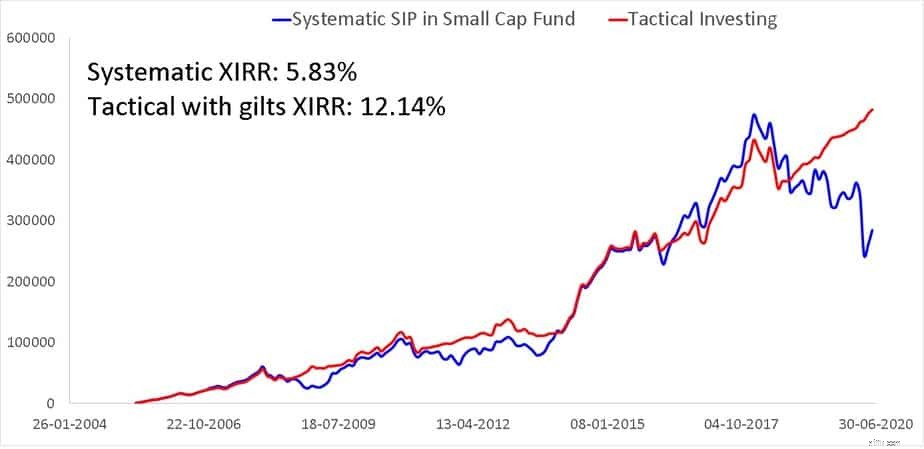

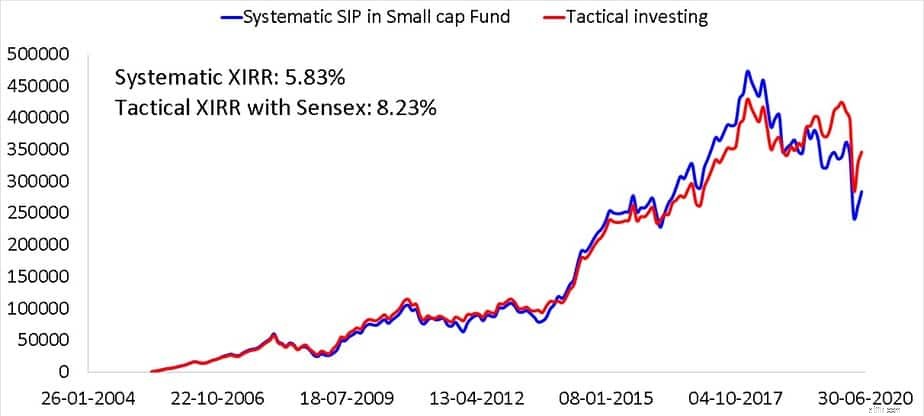

このような方法の有効性を厳密にテストするための市場の歴史はあまりありませんが、過去のバックテストに基づいて、次のことを想定するのが妥当です。 戦術的アプローチは必ずしもより多くのリターンにつながるとは限りません。通常はリスクが低くなり、規律のある投資家がよりよく眠れるようになる可能性があります。

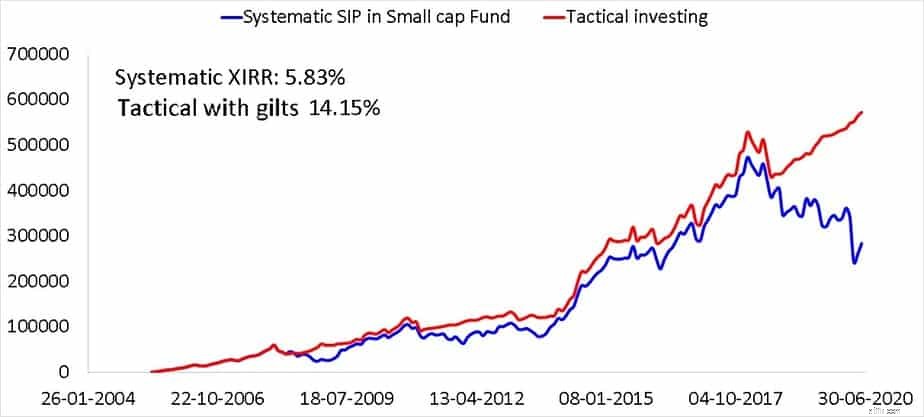

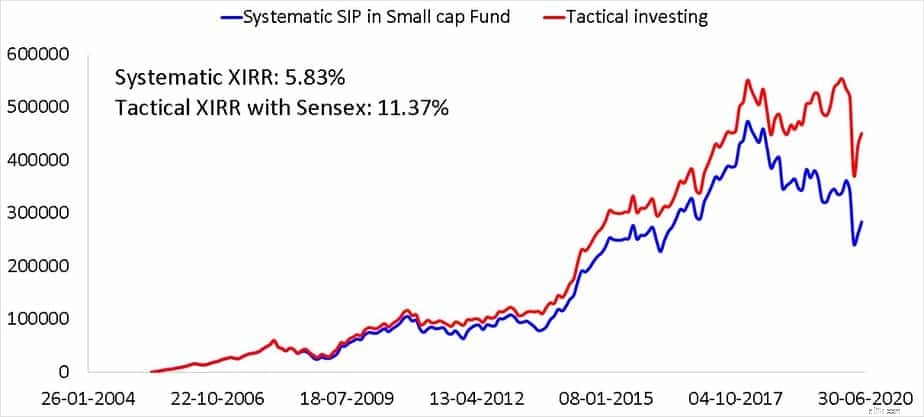

今回の記事では、エクイティ(Sensex)、金、英国債にうまく適用された方法を小型投資信託に適用します。特に、過去10、15年で最もパフォーマンスの悪い小型投資信託(リターン)。このファンドは、現在のベンチマークであるS&P BSE 250 SmallCap TRIを反映しているか、パフォーマンスを下回っています。

「最悪の資金」の使用は、著者の好奇心を満たすためだけのものです。前のバックテストで使用された小さなキャップインデックス。 「平均以上」のファンドのSIPのパフォーマンスが向上する可能性は十分にあります。それにもかかわらず、戦術的な出入りの核となる考えは変わっていません。

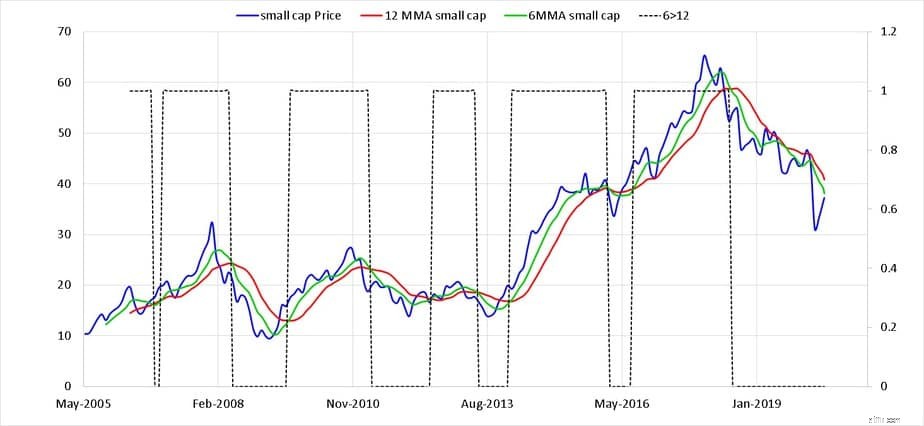

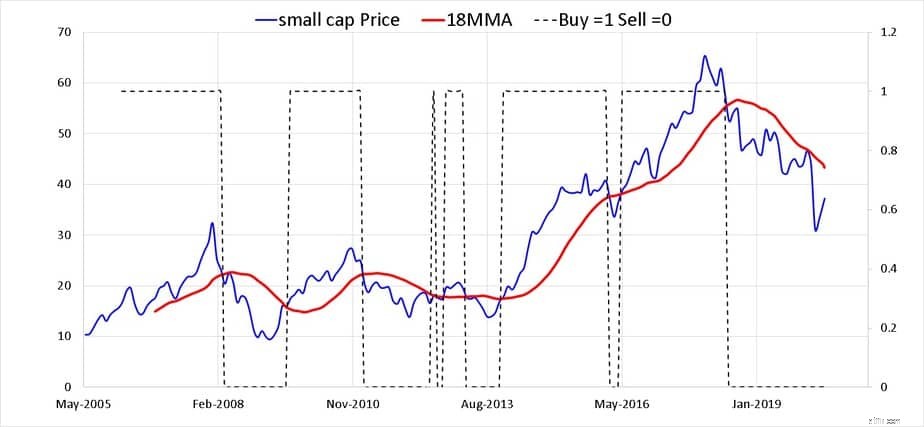

以下に示すのは、NAV(青)、6か月の移動平均(緑)、12か月の移動平均(赤)、および緑の線が赤の線(6MMA)の上にある場合の「1」に等しい点線です。> 12MMA)および6MMA <12MMAの場合は「0」。

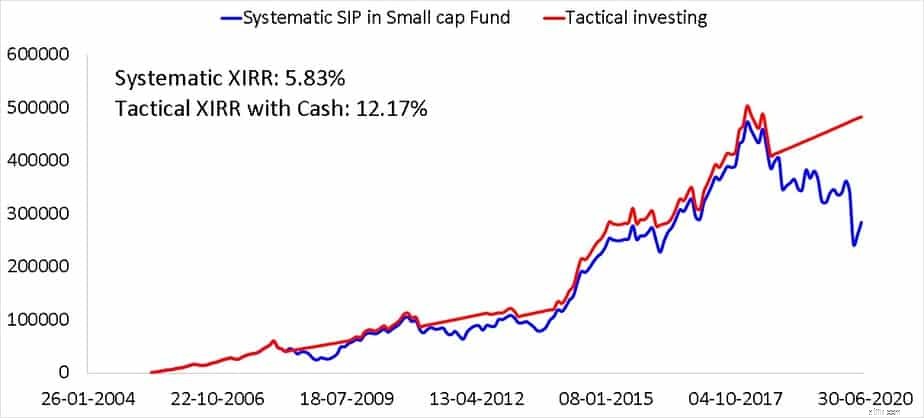

15年の期間を1つ見ていきます。収益はグラフに表示され、税金と出口負荷は含まれていません。これをロールオーバーするのに十分な履歴はありません。 重要: 戦術的戦略は、リターンの点で毎回体系的戦略を打ち負かすことはありません。時間指定の退出と入室の背後にある重要なアイデアは、リスクの軽減です。 。これが気に入らない場合は、試さないでください。

2番目の方法は、単一の移動平均を使用することです。10か月(=200日移動平均)または12か月以上を使用できます。ここでは、頻繁な売買取引(トレーダーによるホイップソー)を減らすために、18ガの移動平均を使用しました。

ここでも、トランザクションの数は15年間であり、妥当な11です。

この特定の15年間で、18MMAのパフォーマンスは向上しました。それは常にそうなるという意味ではありません。この調査の中心的なポイントは次のとおりです。(1)スモールキャップファンドの単純なSIPは、あなたのお金の運命を運に任せています。 (2)リスクを軽減するために、小型ファンドには戦術的な資産配分戦略が必須です。 (3)戦略を実行するための成熟度と規律が重要です(人生の他のすべてのものと同様)。