5年前、Parag Parikh Long Term Equity Fundについて投資家と話し合いを始めたとき、私は深い疑念を抱きました。 「この基金について聞いたことがありません 。」 「彼らは私のお金で逃げますか? 」「このファンドにお金を投資してもよろしいですか? 」「彼らの実績は? 「

ファンドは当時と同じようにユニークでした。それはファンドハウスからの唯一のエクイティファンドとして始まりました。実際、それは長年ファンドハウスからの唯一のスキームでした。エクイティファンドの税制上のメリットを維持しながら、世界中のどこにでも投資することが義務付けられているマルチキャップファンドでした。

国際株に投資していますが、USD-INR減価の恩恵を受けることを目的としていません。そのすべてのエクスポージャーはヘッジされています。したがって、国際的な持ち株は純粋な投資決定です。

忍耐力はポートフォリオの解約を最小限に抑えて引き続き得意であり、市場価格がキャッシュフローの現実から大きく離れすぎた場合でも、現金(裁定取引、マネーマーケットなど)を保持することを恐れません。

ファンドは時間の経過とともに費用比率を下げてきました-現在、この比率は直接プランでは1.1%です。

ファンドのユニークなフレーバーは、トレンドに逆行するのに役立っています。最近、史上最高に達しました。

今、私は同じ投資家から彼らの感謝を分かち合うためのメッセージと電話を受け取ります。

まあ、これは私自身のホーンを鳴らすことではありません。私の仕事は、さまざまな投資オプションを単純に理解し、それらがユニークなものを提供しているかどうかを調べ、投資ポートフォリオでそれらがどのように意味をなすかを判断することです。

これは継続的な取り組みです。

本日、Parag Parikh Long TermEquityファンドの迅速な再評価を行います。

PPFASAMCのCIOであるRajeevThakkarと連絡を取り、投資家としてあなたと私が考えている5つの質問を投げかけました。

確認してみましょう。

VK:私がファンドを追跡している期間に、ファンドが完全に投資されているのを見たのはこれが初めてです。誰もが生き残ることが唯一のことだったとき、どうやってチャンスを見つけることができましたか?

RT :重要なのは、イベントや短期的な見出しではなく、持続可能な収益力に関連する評価に焦点を当てることです。すべてが順調に見えていた2017年には、評価はヘイワイヤーであり、したがって私たちは現金でした。 2020年の3月と4月に評価が非常に魅力的になったため、資金を投入することにしました。

収益がどうなるかわからないため、評価が不確実であると主張されてきました。これは、1年間の収益、たとえば2020-21を見ると当てはまります。ただし、エクイティ投資では、四半期や年ではなく、企業の長期的な収益見通しを検討する必要があります。

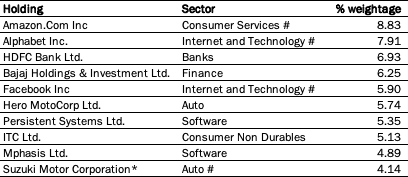

VK :現在のポートフォリオ(2020年6月現在)は、セクター間およびセクター内の複数の企業間で非常に分散しているように見えます。さて、アルファベットがポートフォリオの11%だった時期がありました。現在、在庫の最大値は約9%です。それは時代の不確実性への対応ですか?

RT :個々の在庫の重みは、多くの要因により時間とともに変化します。 1つの要因は、ポートフォリオ内の他の企業と比較した企業の株価です。重みの変化をもたらすもう1つの要因は、追加の資金の流入または流出です。また、株価の評価があまり魅力的でない場合は、新たな流入があったときに既存の株式に追加しない場合があります。したがって、重みの変更についてはあまり読みすぎないようにする必要があります。

VK:同意します。 数年前、Amazonについてお話ししましたが、なぜそれがファンドのポートフォリオの一部ではないのですか。当時、アマゾンは可動部品が多すぎて評価が難しい会社だとおっしゃっていました。したがって、それはポートフォリオの一部ではありませんでした。

今日の時点で、AmazonはParag Parikh Long TermEquityファンドのポートフォリオの中で最大の保有物です。当時と現在の間に何が変わりましたか?

RT: アマゾンでは何も変わっていません。このセクターの数人と話し合った結果、クラウドコンピューティングビジネスの魅力を高く評価しただけです。

VK:わかりました。 個々の株について話し合うのは好きではないことを知っています。しかし、これはアマゾンの事例に続くものです。マイクロソフトでも似たようなことが起こっているのがわかります。露出が遅すぎたり、現在の環境が魅力的になっているのではないですか?

RT :これらの企業は約1.5兆米ドルの時価総額で取引されているため、質問するのは公正な質問です。アマゾンとマイクロソフトを合わせると、インドに上場しているすべての企業よりも価値があります。当然のことながら、これらの企業はどれだけ大きくなることができるかという疑問が浮かびます。

一方、消費者行動や企業IT行動の変化の傾向はまだ初期段階にあります。たとえば、eコマースはインドでは初期段階と見なすことができ、米国のような先進国でも、eコマースはオフライン小売よりもはるかに小さく、獲得する市場シェアがあります。クラウドコンピューティングへの移行は、そこにあるデータに基づいて初期段階にあります。私たちはこれらの企業の規模が大きいことを念頭に置いていますが、機会セットも大きいと信じています。

VK: 現在の市場は流動性のみによって動かされており、ファンダメンタルズに裏打ちされていないという投資家のつぶやきがあります。彼らはいくつかの利益を予約し、後で再投資するために現金を使用したいと考えています。

今、私が理解しているように、あなたのファンドは市場が泡立つようになったときに現金/本の利益を保持します。投資家が同じことをしようとすると、それは努力の重複になり、彼らを置き去りにする可能性があります。私にとって、基金は必要なときに行動するつもりです。あなたはそれに何を言わなければなりませんか?

RT: 確かに、流動性は十分にあり、株価を押し上げるのに大いに役立ちます。また、ペニー株や破産した会社の株、または空想上の名前が基本的な裏付けなしに上昇するという狂乱のポケットが明らかにあります。

しかし、私の考えでは、これが原因で現金を保有したり、市場のタイミングを計ろうとしたりするのは間違いです。流動性とは別に、世界の金利は記録的な低水準にあり、金融専門家なら誰でも知っているように、割引率(金利/資本コスト)を下げると正味現在価値または割引キャッシュフロー値が上がります。

非技術的な用語で、思考実験をしましょう。あなたが米国/ヨーロッパの年金基金マネージャーまたは大学基金のマネージャーであるとしましょう。 0.6%p.a。で国債を購入しますか米国で10年間、または利回り– 0.45%(はい、マイナス0.45%)p.a。ドイツで10年間の債券を購入するか、Microsoftのように約30倍の収益で取引され、何年にもわたって収益を増やすことができる株式を購入しますか?

VK: 興味深い質問です。コメント欄で回答を共有するのは読者にお任せします。このやり取りをしてくれたRajeevに感謝します。

免責事項 :このメモは教育目的のみです。これは投資の推奨ではありません。開示:私はこのファンドの投資家です。