インドで最大の投資信託スキームはどれか知っていますか?いいえ、それはエクイティファンドではなく、デットファンドでもありません。サイズ別の最大のスキームは、ハイブリッドエクイティファンドであるHDFCプルデンスです。そして、このカテゴリーの最大のファンドはそれだけではありません。 HDFC Balanced、ICICI Pru Balanced、およびSBI Magnum BalancedFundがあります。

バランスの取れたファンドの魅力は非常によく知られています。しかし、今年はまったく新しいレベルになりました。

2017年のほとんどの初めての投資家は、バランスの取れた投資信託を介して投資しました。金利の低下に失望したFD投資家は、資金を蓄えるための新しい手段を探していました。その後、非公式から公式(現金から銀行)の経済への貯蓄の推進がありました。

投資家には選択肢がほとんどありませんでした。これらは初めての投資家であったため、AMCはディストリビューターに「収益+低リスク」を売り込むように依頼しました。 バランスの取れたファンドの組み合わせ。それに加えて、ほとんどの投資家(新旧を問わず)も1%の月次配当餌を求めています。

SEBIの新しい分類ルールを考慮に入れると、これらの「バランスの取れた」ファンドのほとんどは、アグレッシブハイブリッドエクイティファンドと呼ばれます。

投資家は彼らのお金で大群に来ました。この勢いの大きな受益者の1つは、SBIマグナムバランスファンドであり、これはおそらく現在3番目に大きいハイブリッドファンドです。

基金はルピーから成長しました。 2016年4月のサイズは4,000ルピーからルピー。 2017年4月に10,000クローレ、現在はルピー。 18,000クローレ。 これは1年間で2.5倍になり、その後8か月でさらに80%増加します。

何が起こっていますか?投資家は盲目になっていますか?

ファンドの詳細を見てみましょう。

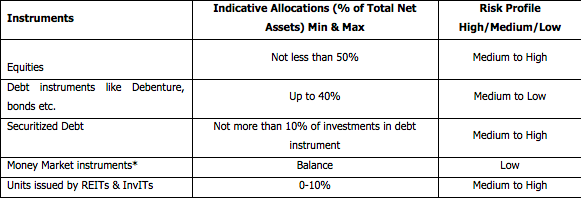

他のハイブリッドファンドと同様に、次のように述べています。

負債とエクイティの組み合わせに投資することにより、投資家に長期的な資本増価とオープンエンドスキームの流動性を提供します。このスキームは、高成長企業の株式の分散ポートフォリオに投資し、残りを比較的安全な債務ポートフォリオに投資することでリスクのバランスを取ります。

これは、望ましい資産配分に明確に反映されています。 スキーム情報文書に記載されています。

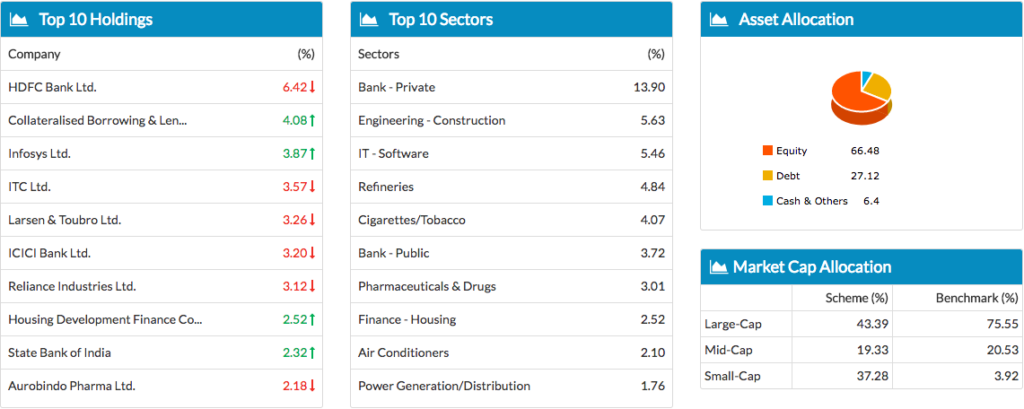

実際のポートフォリオにどのように反映されますか?

ご覧のとおり、SBIマグナムバランスファンドのエクイティ部分は、時価総額全体に配分されたマルチキャップファンドに似ています。実際、中型株と小型株の割り当てが大きく、積極的なファンドとなっています。

公演は誰もが見ることができるように公開されており、すべてのお金をその折り畳みに引き付ける理由の1つです。今のところ誰も文句を言っていません!

一応、何もない。親SBIの最大の支店ネットワークと、銀行の何百万もの顧客の信頼に恵まれています。 (高齢者は、自分のお金が安全だと感じているので、投資のためにSBIと取引したいと言っています。 )

残念ながら、この信頼には莫大な費用がかかります。

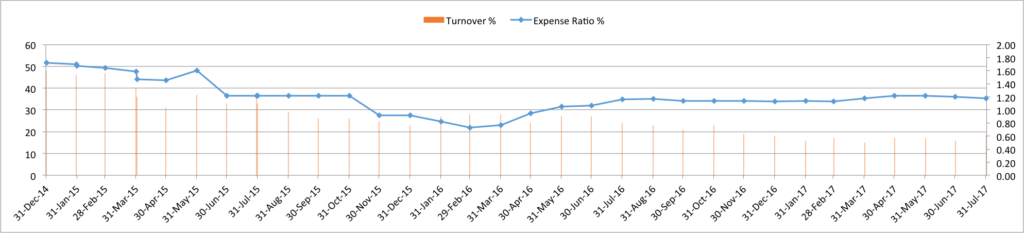

Rsで。 2016年3月の4,000クローレの規模で、この基金は今日、Rsで0.76%の費用を請求していました。 18,000クローレ、直接プランでは1.23%、通常プランでは2%近くかかります。

定期的な計画について具体的に言及します。それは、ファンドのディストリビューターとしての銀行があなたに推進していることだからです。

ソース : Unovest Research、ファクトシート、2014年12月から2017年7月まで、直接プランのみ

ご覧のとおり、ファンドの資産が増えると、費用も増えました。

AMCは必要なものを無料で請求できますが、マネージャーはこの高い費用比率に値すると感じます。実際、業界で同様のファンドを見ると、料金ははるかに低くなっています。

HDFCバランスファンドを見てください。これは、割り当てとプロファイルが似ているが、費用が0.82%のファンドです(2017年11月現在、直接プラン)。

現在の市場の回復、このブルランは、SIP、NPS、EPF、生命保険会社などによって提供された流動性の結果であることに同意する投資家は誰でも同意します。

最も愚かな資金でさえ、ウォーレンバフェットが有名に言ったことの上昇を目撃しています。「上昇する潮流はすべてのボートを持ち上げます。 」

SBIファンドのポートフォリオに含まれる中型および小型株の大部分は、市場主導の回復から利益をもたらしています。 現時点では、リスク管理以外のスキルは特に重要ではありません。

問題は、ファンドマネージャーが投資家のお金にこの追加料金を課すに値する理由です。 完全にはわかりません。

1つ明らかなことは、AMCは、このヒンジのない強気市場を使用して、独自の利益を構築しているということです。投資家はこれを理解しておらず、高いリターンはスキルの結果であるという誤った信念の下にあります。

AUMが何倍にも成長しているので、費用は理想的には1%をはるかに下回るはずです。

しかし、タイトルに戻ります。投資家は信頼に目がくらんでおり、高い代償を払っています。

どう思いますか?