「ダイナミックボンドファンドに投資できますか?彼らは良いリターンを与えているようです。」友達が私に尋ねました。

私の友人の投資思考は、リターンから始まり、そこで終わります。少し啓発する時が来ました。

ダイナミックボンドファンドは、いくつかの方法でお金を稼ぐことを目的とした、ユニークなカテゴリーのデットファンドです。もちろん、主要な戦略は、市場の金利変動を理解して予測し、それから利益を得るポートフォリオを位置付けることです。

また、非常に短い時間枠で利用できる可能性のある利益を獲得するために、保有物の活発な取引も含まれます。

それとは別に、これらのファンドは、政府などの機会と時間枠にまたがって投資します。債券、社債、短期、中期、短期の金利範囲全体をカバーするマネーマーケット。

ただし、すべてがバラ色というわけではありません。ボラティリティには独自のシェアがあります。

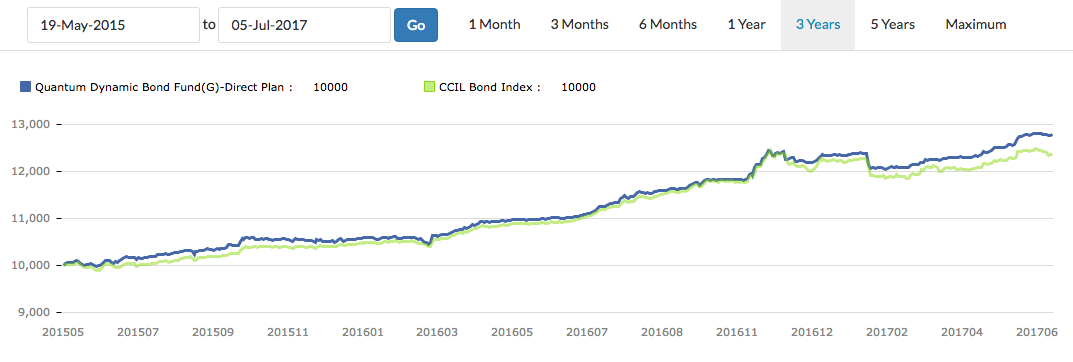

下のグラフを見てください。

浮き沈みが見えますか?

これに対して、FDまたはリキッドファンドには直線的な成長ラインがあります。

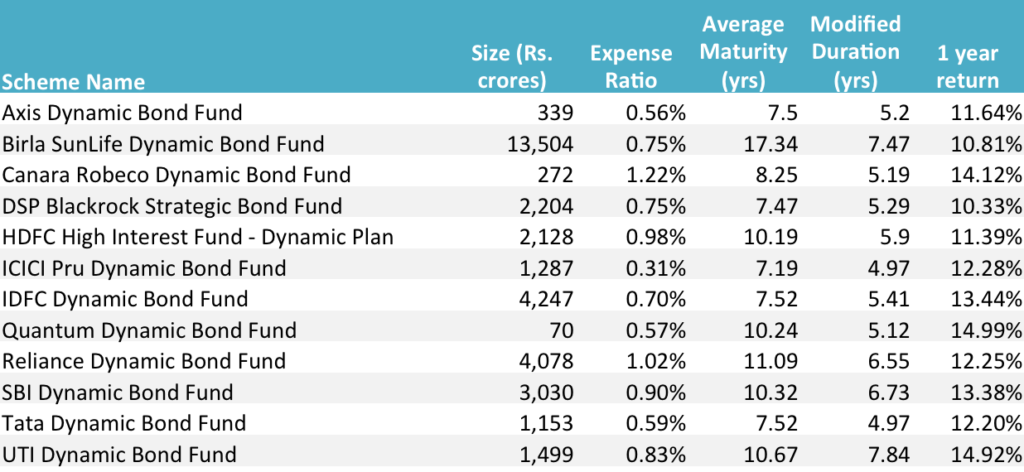

ソース :Valueresearch、Unovest、個々のファクトシート、2017年7月6日に公開されたデータ。

ソース :Valueresearch、Unovest、個々のファクトシート、2017年7月6日に公開されたデータ。

リストはアルファベット順に表示されており、どのファンドスキームも優先されません。すべて直接プランです。

これらのファンドの投資目的のほとんどは、キャピタルゲインだけでなく収入の生成についても具体的に言及しています(エクイティファンドと同じように)。彼らはまた、金利の動きに乗ることについて明確に言及し、それから利益を得るために短期間の取引を行います。

上記の一連の資金では、いくつかの観察を行うことができます:

はい!次に、おそらくウルトラショートボンドまたはリキッドカテゴリーのファンドを検討する必要があります。

まだ先に進んでいる場合は、次の点を考慮してください。

私は友人に、「債券投資でスリルのようなセミエクイティを求めたいのなら、答えはおそらくダイナミックボンドファンドでしょう」と話しました。そうでなければ、それを忘れてください。

あなたがあなたの投資顧問に相談してそれを徹底的に議論するならば、それはより良いです。お金をそのような変動にさらす必要さえなく、それでも目標を達成できるかもしれません。

それはより賢明なステップです。

ここで債務ファンドの簡単な入門書を読んでいない場合。