シャープレシオは、金融投資の評価に使用されるリスク調整後リターン方式の1つです。ウィリアム・シャープによって作成されたこの比率は、投資手段がリスクをどの程度補償しているかを示しています。

簡単に言えば、人生はリスクなしで良いです。あなたと私は、国債、銀行FD、またはPPFに安全に投資し、すべてのボラティリティと市場ノイズを無視することができます。

しかし、それでは、財務目標を達成するのに十分でしょうか?

それが、市場にリンクされた投資を追求し、ボラティリティを受け入れて、すでに知っている安全な避難所よりも高いリターンを追求するように私たちを駆り立てるものです。

しかし、頭に浮かぶ問題は、あなたが取っているリスクが十分に報われているかどうかです。あなたはあなたが取っているリスクに対して十分に補償されていますか?

または、2つの市場にリンクされた投資(ミューチュアルファンドなど)の間で、どちらがリスクに対するより良いリターンを提供しますか?

これらの質問はすべて、シャープレシオによって答えられると思われます。

そして、それは簡単な計算を使用してそれを行います。

シャープレシオ =(投資/ポートフォリオのトータルリターン–リスクフリーリターン)/(標準偏差)

方程式は自明です。

まず、超過収益の量を確認します リスクフリーリターンと比較して獲得しましたか。リスクフリーリターンは通常、国債のリターンであり、現在は約6%です。 BankFDまたはPPFリターンを使用することもできます。

次に、この超過収益を、行った市場連動投資のボラティリティで割ります。このボラティリティは、標準偏差を使用して測定されます 、これを行うために使用される最も一般的なツールの1つ。

標準偏差は、投資のすべての値(たとえば、過去3年間の毎日の投資信託NAV)を考慮に入れ、これらの値の平均を計算してから、平均または平均の周りの変動を見つけます。

数値を計算すると、シャープレシオが得られます。さらに数回それを行うと、投資の比較分析を行い、どちらがより理にかなっているのかを判断できます。

非常に単純ですよね。

そしてそこに欠陥があります。

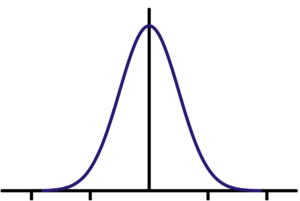

標準偏差またはボラティリティは、すべての市場の動きが平均の周りの正規分布に従い、結果としてベルカーブになるという非常に基本的な仮定に依存します。

ベルカーブは下の画像のようになります。真ん中の黒い線は平均であり、すべての結果はどちらの側にも当てはまります。

画像ソース

真実から遠く離れることはできません。生活と市場ははるかに厄介です。

ベルカーブまたは正規分布は、基本的な事実を無視するという点で欠陥があります。市場の主な変化は、大きな動き(上昇– 2017年または墜落– 2008年)の結果です。市場は長い間動かず、横ばいでいると、突然大きな上昇が見られるかもしれません。

あるいは、大きなネガティブな出来事であるブラックスワンがあり、それが市場を深い谷に押しやる可能性があります。

これらのイベントはまれであるため、平均に基づく計算を使用して適切に考慮されていません。ほとんどのリスク尺度についても同じことが言えます。

それで、あなたは何をしますか?まず、シャープレシオなどの比率を少し塩でとってください。

次は、リスクについての理解を深めることです。

どうやって?

今後の投稿で詳しく説明します。

リスクをよりよく理解するために投資家ができることを提案しますか?